事業計画書で資金調達を加速――審査に強い数値設計と信用の作り方【2025年版】

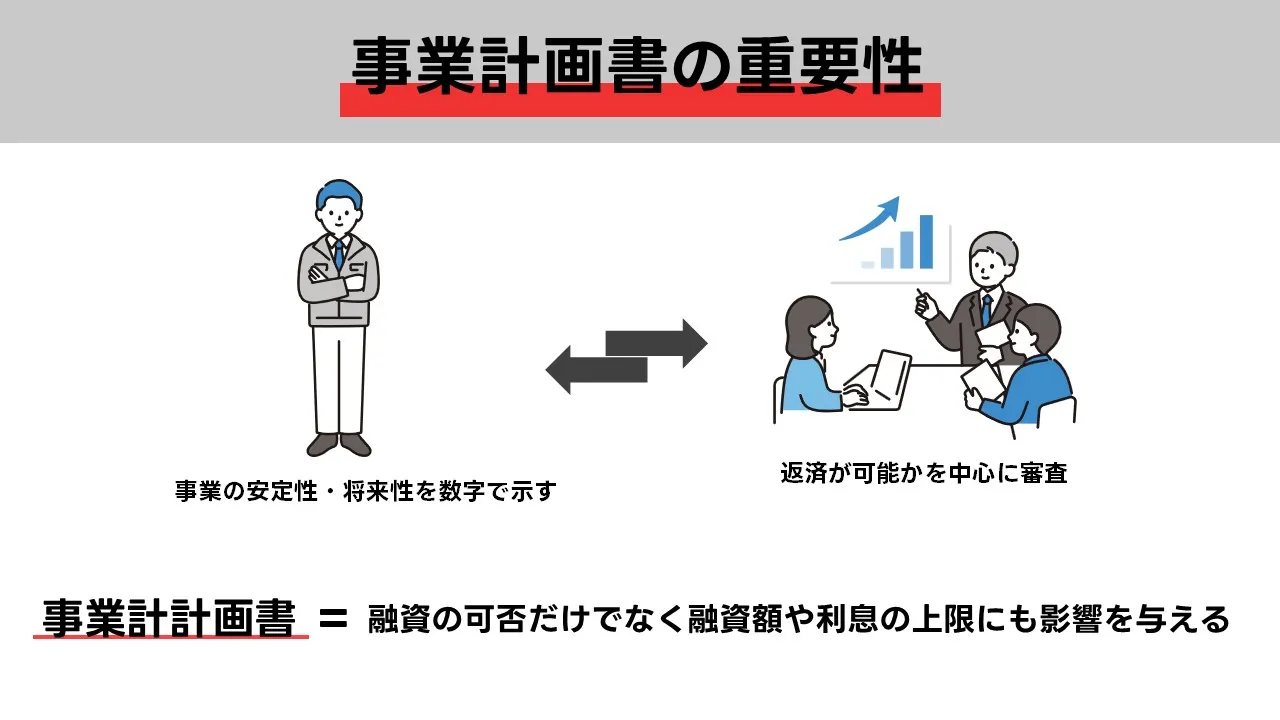

事業計画書の重要性――方向性の具体化と資金調達・共有の基盤

事業計画書の第一の意義は、経営の方向性を「言葉と数字」で具体化し、実現可能性を検証できる形にすることです。起業・設立の段階で、事業の強み・弱み、目標と戦略、必要な人材・設備・資金を整理し、売上高・費用・経費・利益・運転資金といった指標を同一フォーマットに記入します。これにより、構想を行動計画へ落とし込み、変更があっても前提の更新だけで軌道修正が可能になります。飲食店など業界特性が異なる場合でも、所在地・顧客・取引先の関係、価格・数量・率を明示すれば、実際のオペレーションに結びつく計画へと精度が高まります。

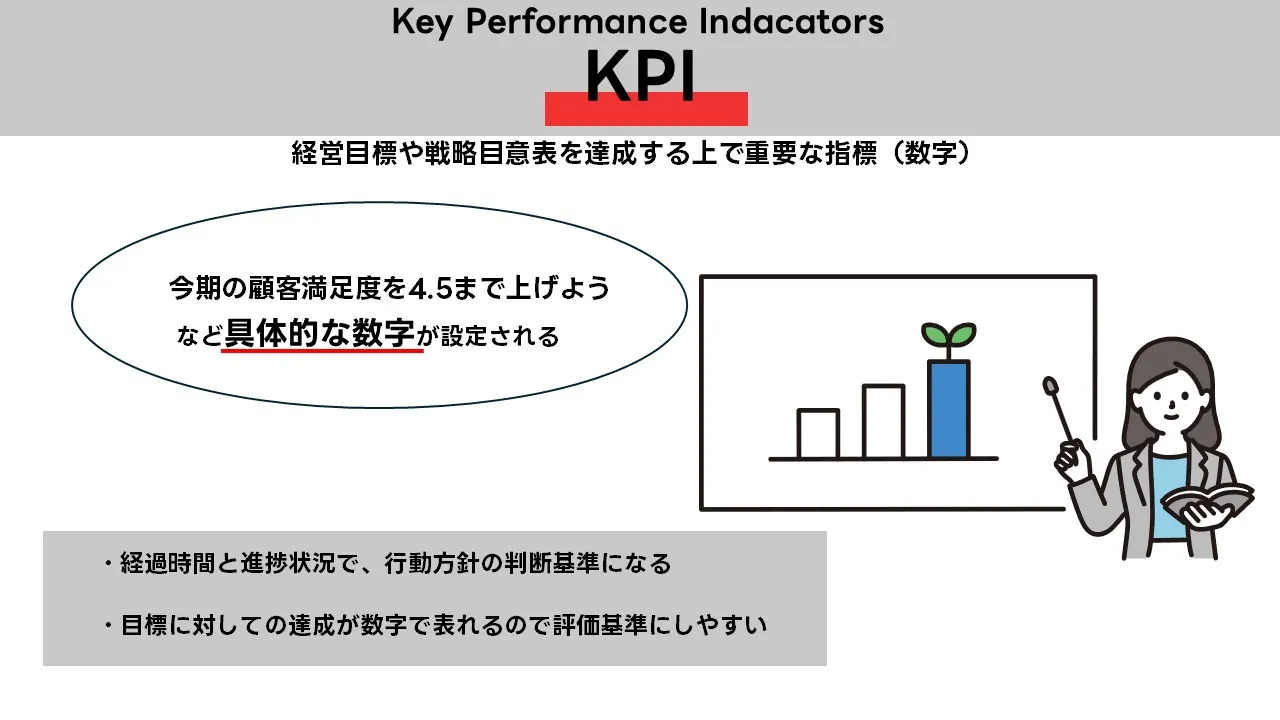

第二の意義は、資金調達と関係者との共有に不可欠な「共通言語」になることです。日本政策金融公庫や自治体の制度融資(信用保証協会付き)、民間金融機関・投資家に対して、提出する書類の粒度と用語をそろえ、収支と資金繰りを月次で示すことで、支援の可否だけでなく限度額・期間・据置の議論を前に進められます。社内では経営者・役員・従業員が目的とKPIを共有し、社外では仕入先・販売先・専門家(税理士等)と共通の数表を参照して意思決定が迅速になります。助成金・補助金の申請や見積・契約・請求などの書類も計画に紐づくため、準備・提出の手順と理由(金額・率・時期)が明確になります。結果として、個人事業・法人(株式会社等)いずれの形態でも、資金の着地と運用管理を同じ土台で進められます。

書き方の土台:テンプレと数値設計(売上・費用・資金繰り)

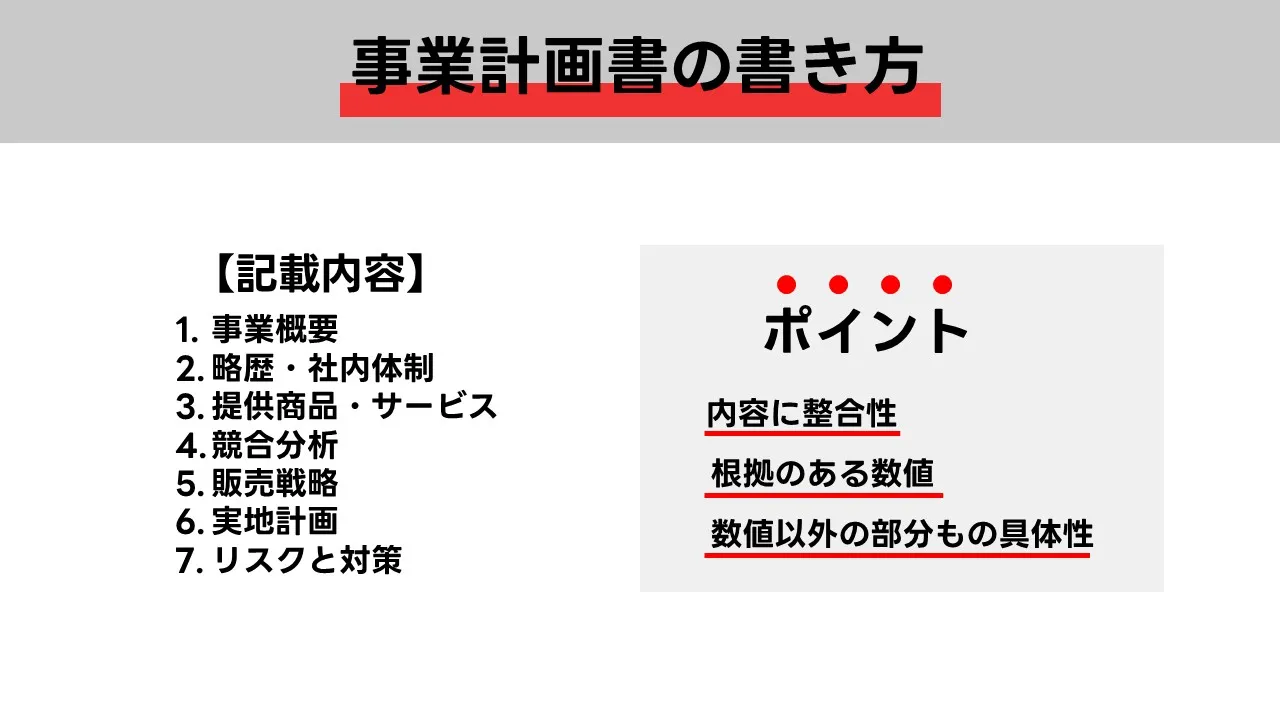

事業計画書は、経営者の構想を可視化して第三者に伝えるための設計図です。読む相手(金融機関・投資家・社内)ごとに重点を調整しつつ、事業概要から市場・競合、提供価値と販売戦略、体制・許認可、実行スケジュール、リスクと対策、そして数値計画(売上高・費用・収支・資金繰り・運転資金)までを一気通貫で結びます。起業・開業の現場では、指定フォーマット(公庫・自治体制度融資・補助金)へ転記しやすい単位で記入し、根拠は観測値と証憑でそろえるのが基本です。以下では、項目ごとに「何を書くか」「どの順で示すか」を統一したルールで示します。

事業概要(エグゼクティブサマリー)

事業の目的と提供価値を一段で要約します。誰に(ターゲット・所在地・顧客層)、何を(商品・サービス)、なぜ今(市場機会・差別化)、どう稼ぐか(収益モデルと単価)、必要資金と主要マイルストーン(開業日・必要日・提出先)を簡潔に記載します。最初に全体像を見せると、以降の各章の理解が早くなります。

経営者・創業メンバーの経歴・体制

関連する実務経験・資格・実績を時系列で整理し、役員・従業員の役割分担を明確にします。責任者の業務範囲、勤務体制、外部専門家(税理士・社労士など)の関与も記します。事業遂行能力と継続性が伝わるよう、人数・時間・権限の線引きを具体化します。

商品・サービスと提供価値

顧客課題に対する解決策としての提供価値、主要ラインアップ、価格帯、原価の考え方を述べます。使われる場面、アフターサービス、保証や運用条件も補足します。必要な許認可・資格がある場合は名称と取得時期を記載し、掲載情報は最新の仕様に合わせて更新します。

市場環境・競合分析

市場規模や成長率、対象エリアの需要、主要競合の特徴を整理します。自社の優位性(立地・コスト・体験・技術・仕入条件など)を、比較観点をそろえて説明します。根拠は実査データや公開統計、取引先ヒアリングの観測値を用い、単なる印象論に寄らない記述にします。

マーケティング・販売戦略

集客経路と販売チャネル、想定する顧客の行動導線、価格・プロモーションの基本方針を記載します。見込み顧客から成約までの流れを分解し、想定される単価や再来率、問い合わせ対応の手順を示します。実際の施策は必要日から逆算し、開始時期と担当を明確にします。

組織・人員計画/運営体制

人員数、採用計画、勤務シフト、教育と評価の方針を示します。開業直後と安定後で体制が変わる場合は、切り替え条件を記しておきます。仕入・在庫・品質・安全衛生などの運用ルールも併せて記載し、日々の業務で迷いが生じない水準に整えます。

実行スケジュール(工程表)

物件・内装・設備・IT・採用・許認可・契約・テスト販売・開業日の順で工程を記載し、提出書類の締切も重ねます。法人設立や口座開設など設立関連の書類は前倒しで整え、入金カットオフやカード清算日と衝突しないよう日付を配置します。遅延時の代替策もあらかじめ添えます。

必要な資金と調達方法

設備・内装・IT・初期在庫・運転資金に分け、科目ごとに見積→契約→請求の写しで金額と対象の一致を担保します。自己資金・借入・助成金の内訳を明示し、公庫・制度融資(信用保証協会付き)・民間の役割分担を書き分けます。対象経費の重複は避け、非重複であることを本文で明文化します。

数値計画(売上・費用・収支・資金繰り・運転資金)

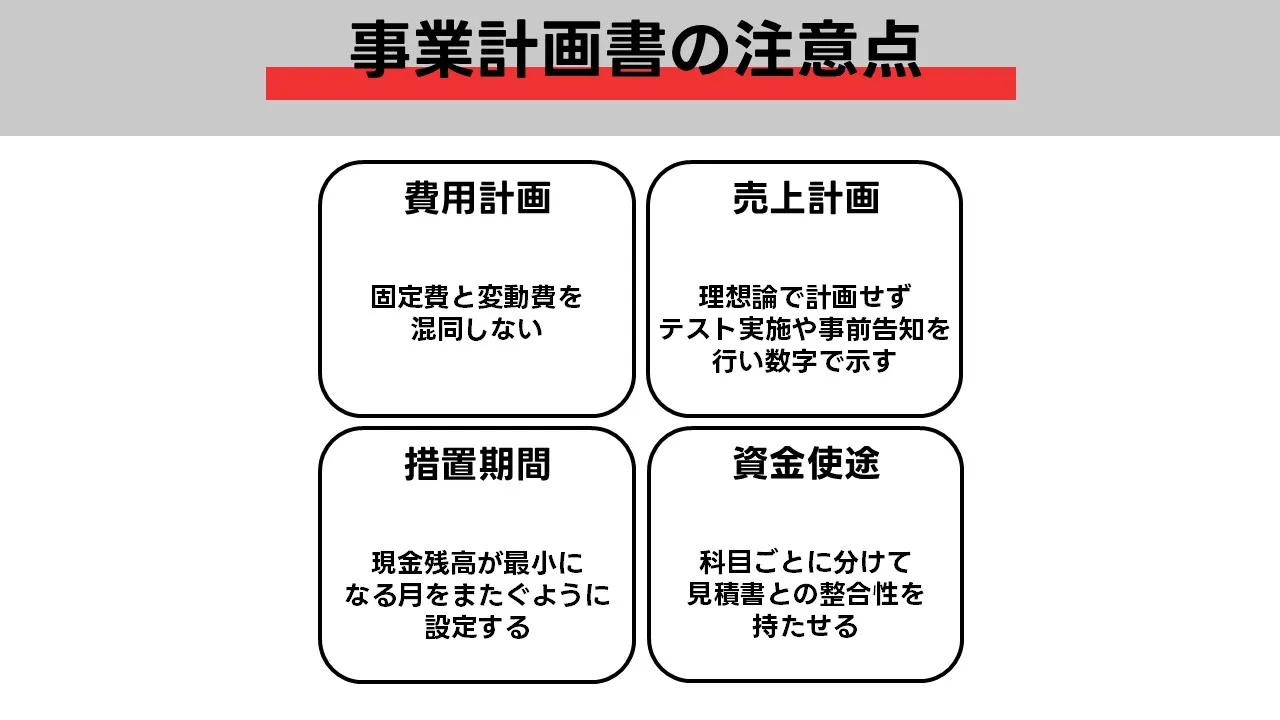

売上は客数×単価×稼働率で最低・標準・良好の三水準を提示し、観測期間・母数・除外条件を明記します。費用は固定費と変動費に切り分け、人件費は時間×人数×賃金+法定福利費で記入します。収支は月次の損益と資金繰りを並べ、回収サイト・支払サイト・在庫回転・税や社会保険の引落日を重ねます。返済比率(元利合計/営業キャッシュフロー)は基準月とワースト月の双方で確認し、運転資金の谷と据置の関係を先に決めます。

リスクと対策(想定外時の運用)

需要の変動、仕入価格、欠員、納期遅延、設備故障、取引先の変更などを想定し、発動順と担当を決めます。価格や広告強度、仕入ロット、人員配置の見直しは、あらかじめ基準を定めておくと即応しやすくなります。実際の運用では、週次レビューで逸脱を早期に検知します。

前提表とフォーマット運用(再計算できる設計)

数量・単価・稼働率・原価率・在庫回転・人員係数などの前提は一枚に集約し、損益・資金繰り・返済計画はそのセルのみを参照する数式に統一します。個人事業主・法人、創業・事業拡張の別を問わず同じ書式で履歴を残すと、公庫や自治体の指定様式に転記しやすく、提出後の修正も正確に行えます。

提出書類・記載ルール(最後の整合)

書類名・版・日付・金額・数量・税区分・所在地・代表者名の表記を統一します。契約・見積・請求・領収は科目別に束ね、必要な添付(図面・写真・許認可写し・口座情報)を欠かさないよう点検します。メールや窓口の提出順序を工程表に重ねると、入金までの時間を短縮できます。

限度額を押し上げる戦略:自己資金・制度融資・保証の使い分け

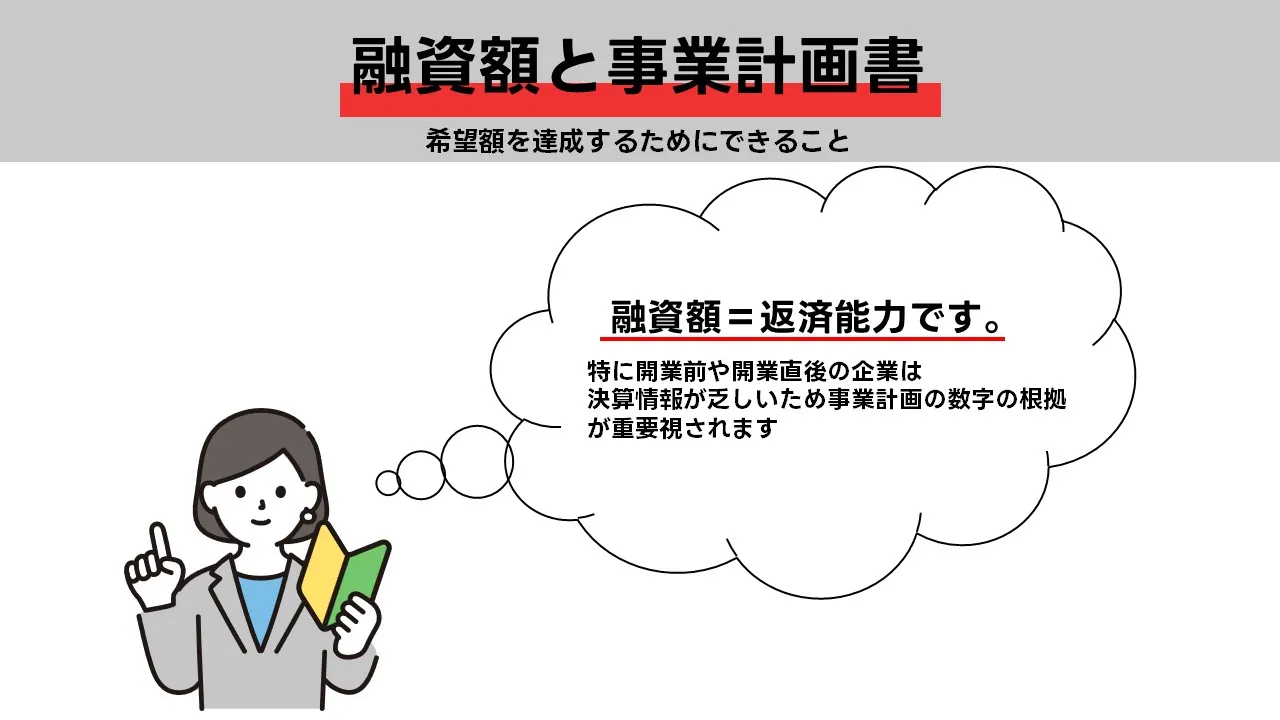

経営者が事業計画書で目指すべきは、事業のビジョンを資金調達に直結する具体策へ落とし込み、読み手(金融機関・信用保証協会・投資家・社内)の評価軸に沿って「返済原資の再現性」と「資金使途の適正」を明快に示すことです。限度額を押し上げる第一歩は、自己資金の配分と借入の役割分担を正確に書くことにあります。自己資金は設備・内装・ITなど価値が可視化される固定資産へ優先投入し、月次の資金繰りに影響する運転資金は融資の主対象として確保する——この方針が手元流動性を厚く保ち、支払サイトと回収サイトのズレに耐える力を高めます。計画では売上高の見込み、売上原価、経費(家賃・人件費・通信・減価償却)の金額・単価・率を前提表に記入し、変更時はその表だけを更新して損益・資金繰り・返済計画へ自動反映させると、審査過程の往復が短縮され、説得力が上がります。

次に、制度の使い分けで枠を積み上げます。創業・新規の局面では日本政策金融公庫(公庫)を起点に長期・据置の設計で返済負担を平準化し、所在地の自治体制度融資(金融機関×信用保証協会)を併走させて期間・金利・据置の選択肢を広げます。そのうえで、プロパー融資を追加し三本立てにすると、必要資金に対する総枠が段階的に拡張しやすくなります。申込前の事前相談では、書式・欄名・添付書類(見積・契約・請求・領収)の粒度を合わせ、法人(株式会社)か個人事業主か、従業員の人数、主要取引先、店舗の所在地と許認可の取得状況など、評価に直結する基本情報を先頭に整理します。税理士や認定支援機関のレビューを経て、数値や計算式の整合を確認しておくと減額や差し戻しの確率が下がります。

限度額を左右するもう一つの核心は「資金使途の非重複」と証憑突合の精度です。必要資金は〈設備/内装/IT/初期在庫/運転資金〉に分解し、各科目で金額・数量・単価・税区分を明記します。助成金・補助金と対象経費が重ならないよう注意し、差額が出た場合は仕様変更や値引の理由を本文で説明します。見積→契約→請求→支払の順に書類を束ね、取引先名・日付・合計金額の一致を確認できる状態で提出すると、機関側の確認が早まり、支援判断にプラスに働きます。仕入条件(締日・支払期日)や販売条件(回収サイト・カード清算日)も別表で管理し、条件変更が収支・資金繰りへ与える影響を即時に提示できるようにします。

返済許容量の説明は、売上の「見込み」から資金繰りまでを一筆書きでつなぐのが要点です。客数×客単価×稼働率で売上モデルを三水準(最低・標準・良好)に分解し、観測値(予約・商談・CVR・平均単価・再来率)の期間と母数を添えて根拠を示します。費用は変動費(売上原価、決済手数料、配送費、容器資材)と固定費(家賃、人件費、通信、減価償却)を分け、営業キャッシュフローを導出。資金繰り表には回収サイト・支払サイト・在庫回転・税・社会保険の引落日・カード入金日を重ね、現金残高の谷と据置終了月が重ならない返済開始月を設定します。ワースト月の返済比率(元利合計/営業CF)が安全圏に収まる配置であれば、実務として「回る計画」と判断され、限度額の議論が前へ進みます。

最後に、読み手ごとの強調点を調整します。金融機関・保証協会は返済原資の再現性と資金使途の適正、投資家は市場環境と競合優位、社内は体制・人員計画と実行手順を重視します。同じ数値と証憑を土台に見出しの置き方と順序を入れ替えるだけで、理解速度と審査速度は大きく変わります。必要日は工程表の先頭に置き、申込→提出→面談→実行の流れを逆算。変更が生じたら前提表のみを更新して全体に反映する運用に切り替えれば、今後の借換・増額・条件変更にも短い往復で対応できます。以上を丁寧に書くことが、起業・開業の現場で「限度額を押し上げる」最短ルートです。

個人事業主の進め方:公庫・制度・助成金・資金繰りの要点

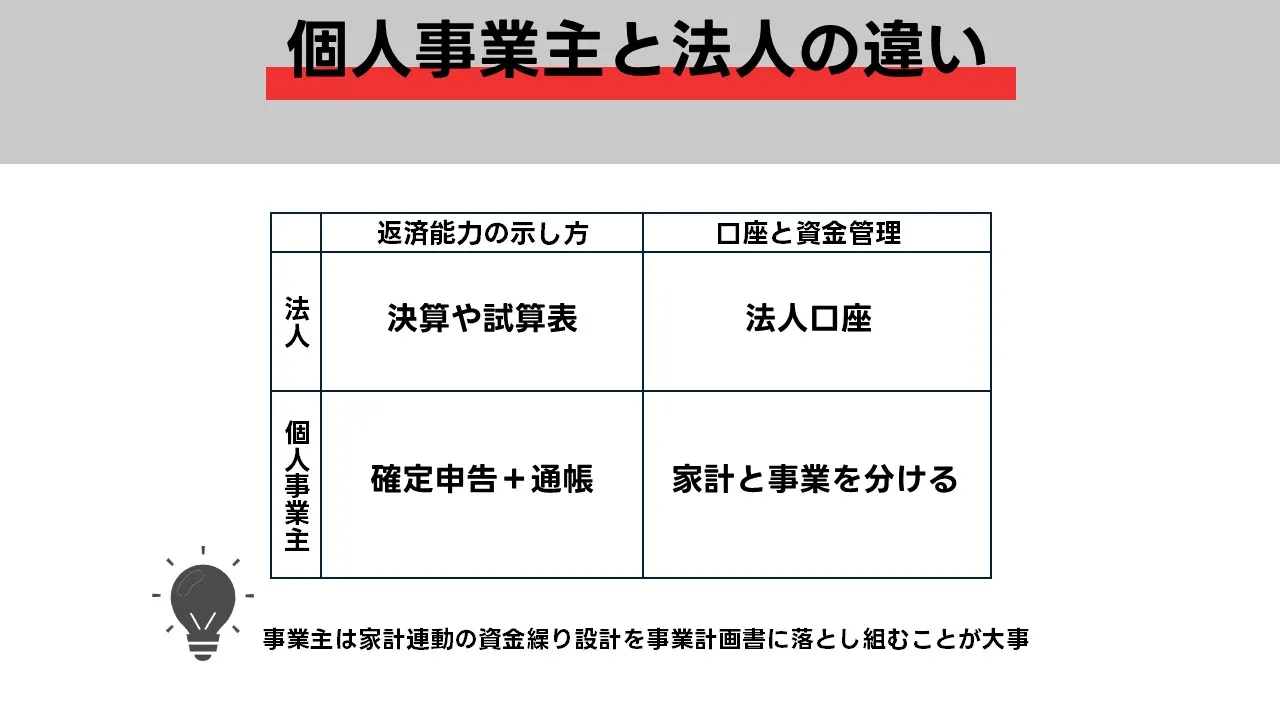

1)法人との違いが計画書に及ぼす影響

2)与信資料の揃え方

3)フォーマット運用:前提表→売上・費用→資金繰りの一気通貫

4)資金調達の並走設計

5)助成金・補助金・税務の取り込み

6)資金繰りと口座設計

(付録)法人との違い・早見表

| 論点 | 法人 | 個人事業主 | 計画書での対応 |

|---|---|---|---|

| 与信基盤 | 決算書・登記・資本金 | 確定申告・通帳・家計の資金余力 | 青色申告・屋号口座・納税証憑を先頭に配置 |

| 自己資金 | 資本・剰余金 | 貯蓄・家計連動 | 固定資産へ優先投入、運転資金は融資主対象 |

| 提出先 | 金融機関中心 | 公庫+制度融資(保証協会) | 書式・欄名・添付粒度を事前相談で統一 |

| 資金繰り | 事業口座中心 | 家計と直結 | 三口座分離、谷と据置の逆算、返済比率の二点検 |

| 助成金 | 部門で吸収 | 時差が重い | 非重複を本文で明記、ブリッジ枠を別立て |

つまずきやすい論点と対策

最初の壁は売上根拠の薄さです。理想のビジョンや市場規模の引用だけでは、返済原資の再現性が測れません。短期間でも構いませんので、事前予約やテスト販売、問合せの導線を整え、期間・母数・除外条件を明記したログを取得します。たとえば、二週間の計測で広告接触から来店までのCVR、配布クーポンの提示率、平均単価、再来率を集計すれば、三水準(最低・標準・良好)の売上モデルに根拠が生まれます。価格やメニュー構成を微修正したときの影響も、同じ算式に流し込めば即時に比較できます。

二つ目の躓きは費用計画の粗さです。固定費と変動費が混在すると利益感応度が読めず、価格改定やロット縮小の効果も曖昧になります。原価率・決済手数料・配送費・容器資材などは変動費として率もしくは単価で管理し、家賃・通信・人件費の基礎・減価償却は固定費として分離します。人件費はシフト表で時間と人数を裏づけ、繁忙・閑散による稼働率の差を反映させます。税理士のレビューを受けて計上基準を固定し、翌月以降は前提表だけを書き換える運用に切り替えます。

三つ目は資金使途の不整合です。設備・内装・IT・初期在庫・運転の科目を分け、見積→契約→請求→支払の突合ができるよう証憑を束ねます。助成金・補助金と重複する対象経費は採択後に精算で問題化しやすいため、本文で非重複を明文化します。金額差異が生じた場合は、仕様変更・値引・税区分の理由を説明し、最終的な必要資金の合計と科目別内訳が一致するよう整えます。ここが整えば、審査はスムーズに前へ進みます。

四つ目は「谷と据置のミスマッチ」です。資金繰り表を月次で並べ、回収サイトと支払サイト、在庫回転、税・社会保険の引落日、カード清算の入金日を重ね、現金残高が最小になる月を先に特定します。返済開始月がその谷に重なると、初月から返済比率が跳ねます。返済比率(元利合計/営業キャッシュフロー)は基準月とワースト月の双方で算定し、後者でも安全圏に収めます。必要に応じて広告費の抑制、ロット縮小、支払条件の再交渉を発動順と担当つきで定義し、逸脱の兆候が出た時点で段階的に効かせます。

最後は面談の即答性です。結論→根拠→代替策→実行順という定型で説明し、主要KPIと計算式は前提表から即答します。金額と期日の整合、在庫回転日数と仕入ロット、契約の締めと入金カレンダー、税・社保の予定額まで一つの資料で遷移できれば、信頼は高まります。面談直前には、本文の数値と別紙の値が同一かを第三者チェックで一度だけ総点検します。以後の増補では、弱点章、体験談、まとめを順に追加し、関連キーワードの使用頻度・タグの適正も併せて最終調整します。

運用の要点:KPI・キャッシュフロー・返済比率の定点観測

審査を通した後に成果を左右するのは、計画を“運用できる形”に落とし込めているかどうかです。最初に着手すべきは、数量・単価・稼働率・原価率・在庫回転日数・締め支払サイトなどの基礎パラメータを一枚の前提表へ集約し、参照先をそこへ統一することです。損益・資金繰り・返済計画・ダッシュボードは、この前提表からのみ値を読む構造に設計します。すると、価格改定やメニュー構成の変更、営業時間の延長といった打ち手を検討する際、前提のセルを更新するだけで全シートが自動で整合します。人手での二重更新が消えるため、改変のたびに発生する食い違いが抑制され、面談での即答性も上がります。

KPIは「売上=客数×客単価×稼働率」という再現可能な分解から選びます。客数は流入・CVR・リピートで記述でき、客単価はメニュー構成やセット比率の最適化で引き上げます。稼働率は能力制約と供給平準化が鍵で、ピークへの偏在を抑える予約導線の設計や、回転数を上げるオペレーションの見直しが効きます。各KPIには、事前に「てこ(価格・広告強度・ロット・人員配置・営業時間)」を紐付け、閾値を割った際に誰が何をどの順で実行するかを運用手順として固定します。週次のショートレビューでは閾値逸脱の検知だけに集中し、月次は因果の深掘りに時間を使います。

資金繰りは、回収サイトと支払サイト、カード清算の入金カレンダー、在庫回転、税・社会保険の引落日を一枚の入出金表で可視化します。現金残高の「谷」がいつ・どれほど深いかを先に特定し、据置の終了月や元利引落日がそこに重ならないよう配置します。返済比率(元利合計/営業キャッシュフロー)は月別に算定し、基準月だけでなくワースト月でも安全圏に収まることを確認します。兆候段階で広告費の抑制や仕入ロットの縮小、支払条件の見直しを段階的に発動すれば、キャッシュの毀損が進む前に軌道修正が可能です。引落口座を売上入金と分離しておくことも実務上の有効策で、突発的な売上ブレでも延滞リスクが下がります。

運用ダッシュボードは、意思決定の速度を担保するために四画面構成が扱いやすい設計です。第一にKPIの現在地(目標・実績・乖離)。第二に前月比・前年同月比のトレンド。第三に前提表との差分(どのパラメータが結果を動かしたか)。第四に営業キャッシュフローの着地見込みと期末現金残高の予測です。データ更新は翌営業日までに完了するサイクルを守り、速報と確定の区別を画面上で明示します。これにより、現場は「何が起きたか」の説明ではなく「次に何をやるか」の選択へ、常にスイッチできます。

取引金融機関とのコミュニケーションは、運用の透明性が高いほど短く精度が上がります。月次で返済比率と運転の谷の位置を共有し、必要なら早い段階で借換・増額・条件変更の相談を始めます。重要なのは、問題が顕在化してからではなく、閾値逸脱のシグナルが見えた段階で選択肢を開く姿勢です。代表者保証や担保の扱い、既存借入との関係も、前提表と返済予定表を突き合わせて説明できる状態を維持します。こうした小さな整合の積み重ねが、次の審査や限度額の議論を有利に進めます。

なお、個人事業主の場合は家計のキャッシュフロー管理も不可欠です。事業・家計の通帳を分け、固定費と変動費の境界を家計側でも明確にします。税・社会保険は納付計画を資金繰り表に組み込み、繁忙と閑散での資金余力の差を可視化します。これにより、面談で「返済原資の安定性」を裏づける説明がシンプルになります。計画は作って終わりではありません。前提表を唯一の土台として継続的に更新し、数値と現場の齟齬を短い周期で解消し続けることが、資金を計画どおり着地させる最短ルートです。

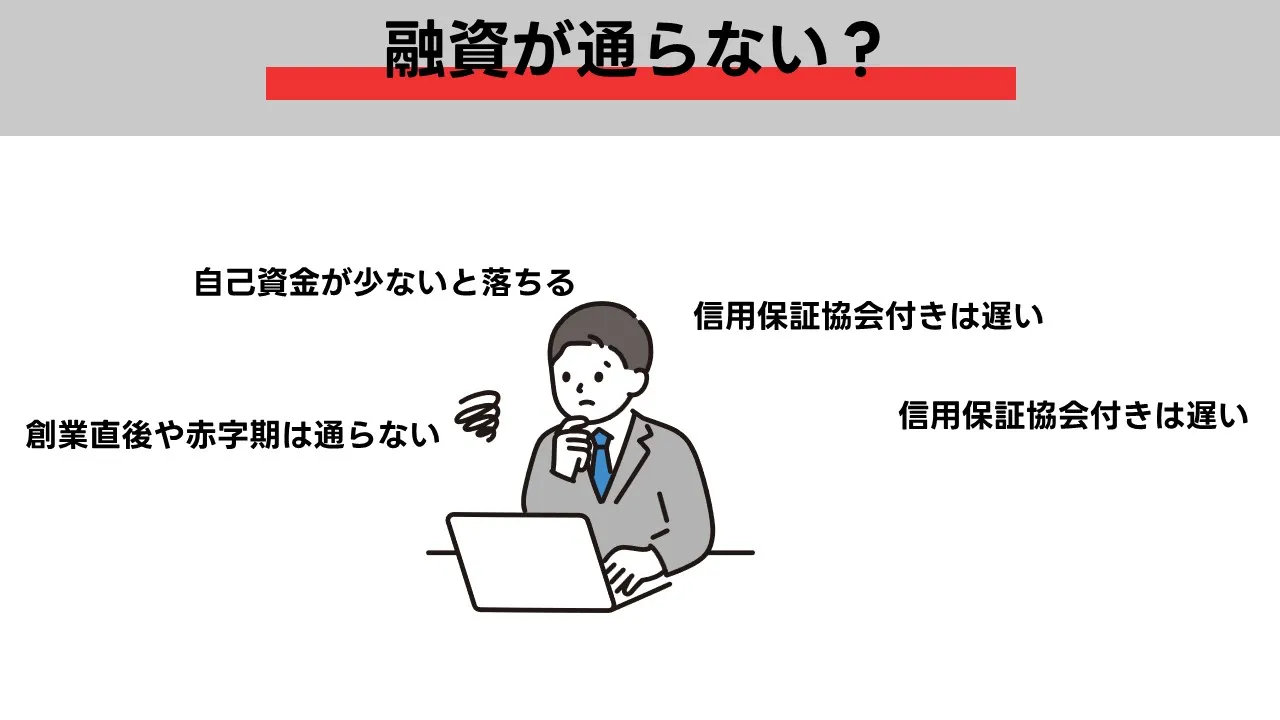

通説の再検証:数字と証跡で“できない理由”をひっくり返す

「創業直後や赤字期は通らない」という見方は、損益計算の一点に議論を矮小化してしまうところに弱点があります。審査は、返済原資の見える化、資金使途と証憑の整合、信用情報の健全性、そして月次キャッシュフロー上で元利返済が安全圏に収まるかという複合評価です。創業初期でも、売上を客数・単価・稼働率の三変数に分解し、最低・標準・良好の三水準を観測値(予約数、試販枚数、CVR、平均単価の実測)で裏づければ、第三者が同じ手順で再計算できます。さらに、回収サイトと支払サイト、在庫回転日数、カード清算の入金日を織り込んだ入出金表で「現金残高の谷」を先に特定し、据置終了と谷が重ならないよう返済開始月を配置すれば、赤字の有無だけでは評価できない“回る設計”が提示できます。

「自己資金が少ないと落ちる」という通説も、資金余力の見せ方次第で結論が変わります。自己資金は“額の多寡”より“使いどころ”が評価されやすく、内装・設備など価値が可視化される固定資産へ優先投入し、運転資金は融資の主対象として温存する方が、返済原資の安定性を説明しやすくなります。本文では資金使途を設備・内装・IT・初期在庫・運転に分解し、見積→契約→請求の時系列と金額差異(値引・仕様変更・税区分)の理由まで明記します。助成金・補助金を併用する場合は対象経費の重複を避け、精算時に照合できる粒度で内訳を統一すると、審査側の疑義は先回りで解消できます。

「信用保証協会付きは遅い」という声は、工程設計の粗さが原因であることが珍しくありません。準備工程を“必要日からの逆算”で組み、事前相談で提出物の粒度を合わせ、見込み資料を先出しすると、実際の体感スピードは民間単独と大差ない水準まで短縮します。律速段階は審査そのものではなく、提出順序・証憑の完成度・三者(窓口・保証・金融機関)の調整にあるため、入金カットオフやカード清算日と工程表を重ねるだけでボトルネックが可視化されます。結果として、必要日の前倒し着地が現実的になります。

「面談ではうまく話せない」という不安は、台本の構造化で解けます。結論→根拠→代替策→実行順の順番で説明し、数字は前提表に一元化して即答可能にします。前提のセルをその場で変更しても損益と資金繰りが矛盾なく追随する設計なら、審査側の追質問にも短い往復で応えられます。信用情報は直近照会で毀損の有無を確認し、既存借入の返済予定表と並べて将来の借換・増額の余地まで示すと、次の選択肢を開く議論に移れます。

反証の作法は、主張より計算、理屈より証跡です。売上は集計期間と母数を明記し、除外条件まで開示します。費用は変動費と固定費の境界を固定し、原価率・人員配置・季節ピークを前提表に格納します。資金繰りは回収・支払サイト、在庫回転、税・社会保険の引落日、カード清算の入金カレンダーを一枚に統合し、据置の根拠と返済開始月の配置を説明します。ここまで揃えたうえで提出すれば、通説に寄らず「回る計画」として評価されます。

体験談:据置設計と観測値で創業融資を可決した飲食店のプロセス

舞台は東京都文京区のテイクアウト併設の飲食店。法人設立日は2025年1月20日、代表取締役は前職で厨房と店舗運営の経験5年、食品衛生責任者の資格あり。開業資金の総額は680万円(設備320万円、内装220万円、初期在庫40万円、運転資金100万円)で、自己資金は120万円でした。申し込む先は日本政策金融公庫(以下、公庫)と自治体の制度融資(信用保証協会付き)を併用。必要日は2025年4月10日、提出先との面談は公庫が3月12日10:00、本店営業所にて実施しました。

一度目の提出書類は、創業計画書、見積書、賃貸借契約、メニューの原価フォーマット、簡易の収支計算書、資金繰り表です。しかし、売上高の見込みに観測値が乏しく、CVRや平均単価の実測、時間帯別の客数などが“想定”に偏っていたため、審査は保留。税理士にも確認し、観測期間と母数を明記したうえでデータの集め方からやり直しました(正直、このときは悔しかったです)。

3月13日から26日までの14日間、朝・昼・夕の帯で予約と来店をログ化。延べ来客は1,904人、平均単価は税込642円、フライヤー経由のクーポン提示率は5.1%、広告接触からの店頭来店CVRは2.6%でした。時間帯別の稼働は昼が最も厚く、ピークの45分間の供給能力は54食、回転率は1.8回。仕入は精肉と青果が月末締め翌月15日払い、乾物と調味料は15日・月末払い。カード決済は月末締め翌月15日入金という条件です。

損益の前提は表に一元化し、費用は変動費(売上原価=売上高×38%、決済手数料3.25%、容器資材45円/食)と固定費(家賃198,000円、人件費420,000円、光熱平均43,700円、通信/保守19,800円)に切り分け。人件費は「時間×人数×賃金+法定福利費」で記入し、雇用のシフトは週32時間×4名+代表者で補います。収益感応度は最低・標準・良好の三水準で計算し、標準シナリオの営業利益は月76,000円、良好で月224,000円、最低は▲58,000円というレンジに収まりました。

資金繰りは在庫回転日数19日(安定後14日)を起点に、回収サイトと支払サイトを重ねた入出金表を再作成。現金残高の最小点はM3(開店月をM1とする)で、仕入支払・家賃・人件費が重なる深い谷が出現。そこで据置期間は3か月を提案し、返済開始はM4に設定。元利均等・年2.%台・84回で試算した場合、返済比率(元利合計/営業CF)は基準月0.38、ワースト月0.53で安全圏に収まりました。引落口座は売上入金口座と分け、カード清算の入金日(毎月15日)と元利引落し(毎月27日)が衝突しない設計に変更しています。

資金使途は重複を避けるため、設備・内装・IT・初期在庫・運転の5科目に分解。各科目で見積→契約→請求の写しを時系列で束ね、金額差異が生じた箇所は仕様変更・値引・税区分の理由をコメントで明示。助成金の対象経費と被らないよう、対象外の販促費は別管理としました。提出書類は公庫のフォーマットに合わせて書類の粒度を統一し、制度融資側には自治体の様式に沿って補足資料を追加。代表者の信用情報に延滞はなく、税・社会保険の納付も適正であることを証憑で確認しました。

再面談は3月26日。結論→根拠→代替策→実行順で説明し、前提表のセルをその場で変更しても損益と資金繰りが矛盾なく再計算されることをデモ。価格改定(+20円)と広告停止、ロット縮小、人員再配置の“てこ”を閾値つきで提示したところ、可否判断はその場で前向きに傾き、公庫は280万円が可決、着金は4月10日。続いて制度融資(信用保証協会付き)で運転資金200万円の枠も承認され、資金繰りの谷はブリッジなしで乗り切れる見通しになりました。

可決後は週次でKPI(客数、客単価、CVR、原価率、在庫回転、稼働率、営業CF)をダッシュボードに集約。前月比・前年同月比は開業初期のため参考扱いですが、前提との差分は毎週レビュー。M4の実績は売上高247万円、売上原価率37.6%、人件費率17.0%、営業CFは+41万円で、返済比率は0.44。税務と経理の締めは月末5営業日以内、請求書の処理は締日翌営業日までに完了させる体制に変更し、外注費は閾値割れ時のみ発注する手順に統一しました。

学びは明快でした。第一に、観測値は期間・母数・集計方法まで開示すること。第二に、資金の谷を先に特定し、据置と返済開始月をそこから逆算すること。第三に、資金使途は非重複で科目管理し、証憑を時系列で揃えること。これらを整えるだけで、起業初期でも実現性のある資金調達<として評価され、支援のスピードが上がりました。

まとめ:必要日から逆算し、返済原資を可視化して着地させる

本稿の要点は、事業計画書を「意思表明」ではなく「再計算できる設計図」に変えることでした。売上は客数・単価・稼働率の三つに分解し、最低・標準・良好の三水準で同一の算式を流し込むと、第三者が同じ手順で追試できます。費用は変動費と固定費を切り分け、原価率・人員配置・季節ピークの扱いを前提表に固定します。これにより、面談の場で条件を少し動かしても、損益と資金繰りが即時に整合し、説明が短くなります。

資金繰りは、回収サイトと支払サイト、在庫回転、税・社会保険の引落し、カード清算の入金カレンダーを一枚の入出金表に重ねて、現金残高の谷を先に特定します。据置期間の長さと返済開始月は、この谷との位置関係から逆算するのが実務的です。返済比率(元利合計/営業キャッシュフロー)は基準月とワースト月の双方で算出し、最初の三か月を厚く守る配置にすると、可決後の運用が安定します。必要に応じて銀行口座を入金用と引落用で分け、入金カットオフと元利引落しの衝突を避けるだけでも、資金余力は目に見えて改善します。

資金使途は科目を非重複で設計し、設備・内装・IT・初期在庫・運転に分けて、見積→契約→請求の写しを時系列で束ねます。金額差異が生じた箇所は、仕様変更・値引・税区分の理由まで本文で明記しておくと、審査側の確認が速くなります。助成金や補助金を併用する場合は対象経費の重複を避け、精算時に照合できる粒度で内訳をそろえることが肝要です。信用情報は直近照会で毀損の有無を確認し、既存借入の返済予定表と合わせて将来の借換や増額の余地まで見通すと、限度額の議論が前に進みます。

個人事業主のケースでは、家計を含む資金余力と、税・社会保険の適正納付を証憑で示すことが評価を底上げします。観測値は期間と母数、集計方法まで必ず添えます。予約や試販、商談数、CVR、平均単価、再来率などの“観測の列”が整っていれば、短い面談でも再現性を伝えられます。余談ですが、数字の即答性が高まると、担当者の質問は自然に「次回の枠」や「返済条件の柔軟性」に移り、交渉余地が広がる実感があります。

運用に入ったら、前提表を唯一の基準として週次・月次で差分を点検します。ダッシュボードには、現在地、前月比・前年同月比、前提との差分、営業キャッシュフロー、期末現金残高の予測を並べ、閾値を割った項目には価格改定、広告強度、ロット、外注、人員配置の“てこ”を順序つきで紐付けます。逸脱が続くなら早めに借換や増額の相談を開始し、返済履歴が良好なうちに選択肢を確保しておくのが安全です。必要日は工程表の先頭に置き、提出物の粒度は窓口ごとに事前相談で合わせる――この基本だけでも、実行までの時間は短縮できます。

今日からできる第一歩は、社内で散在している数字を前提表に集約し、税込・税抜や単位、社名表記などのルールを統一することです。次に、売上三水準と費用・資金繰り・返済比率を同じ前提から自動で引き直せるよう、表計算の参照関係を整備します。最後に、科目別の証憑束ねと時系列の突合を完了させれば、事業計画書はそのまま「資金を着地させる運用計画」へと姿を変えます。ここまで整えば、審査はシンプルになり、着金までの見通しは確実に澄みます。

会社ランキング ファクタリングシークで

今すぐ確認する