- 1. ファクタリングの基本概念:資産の早期現金化という選択

- 2. ファクタリングの歴史得的背景と2026年の市場トレンド

- 3. 経営戦略としてのファクタリング:オフバランス化の深層

- 4. 目的別で選ぶファクタリングの多様な体系

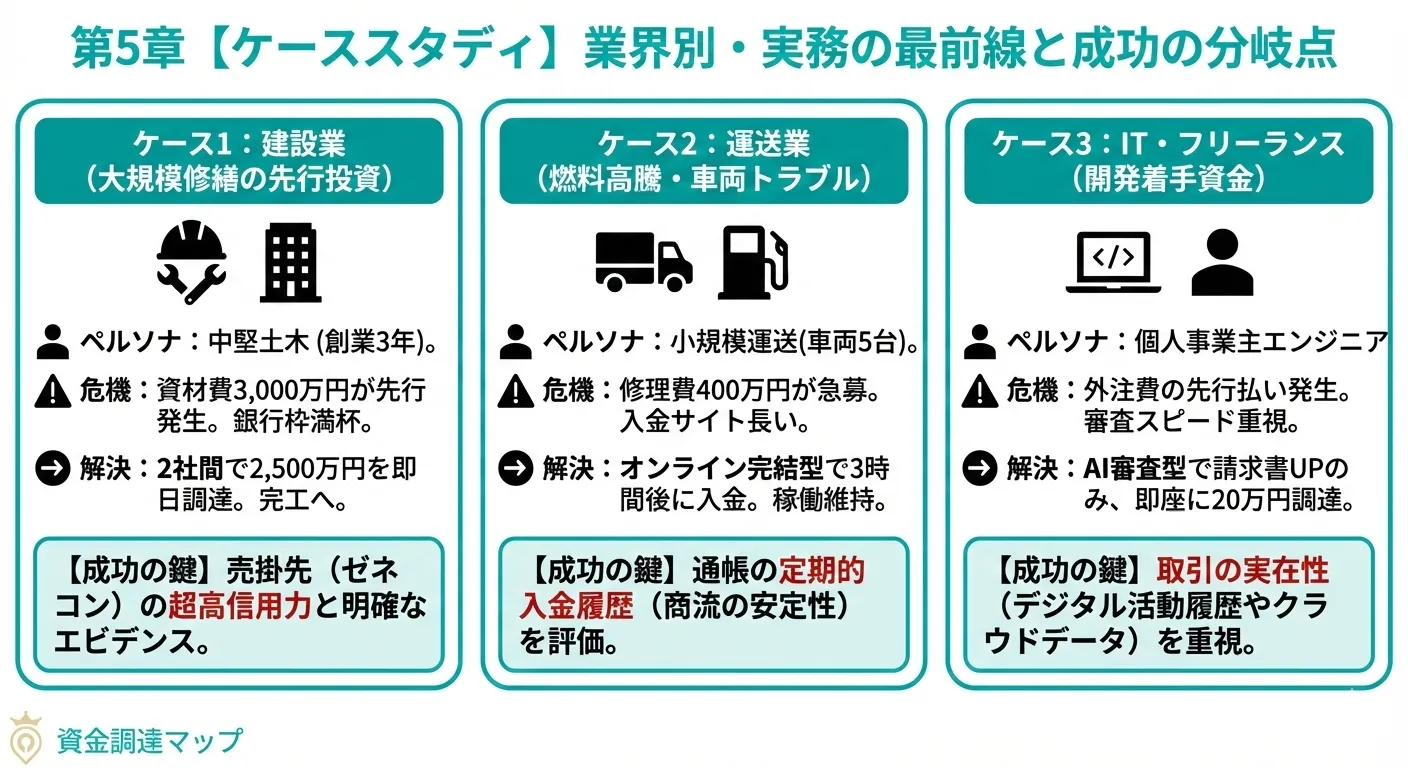

- 5. 【ケーススタディ】業界別・実務の最前線と成功の分岐点

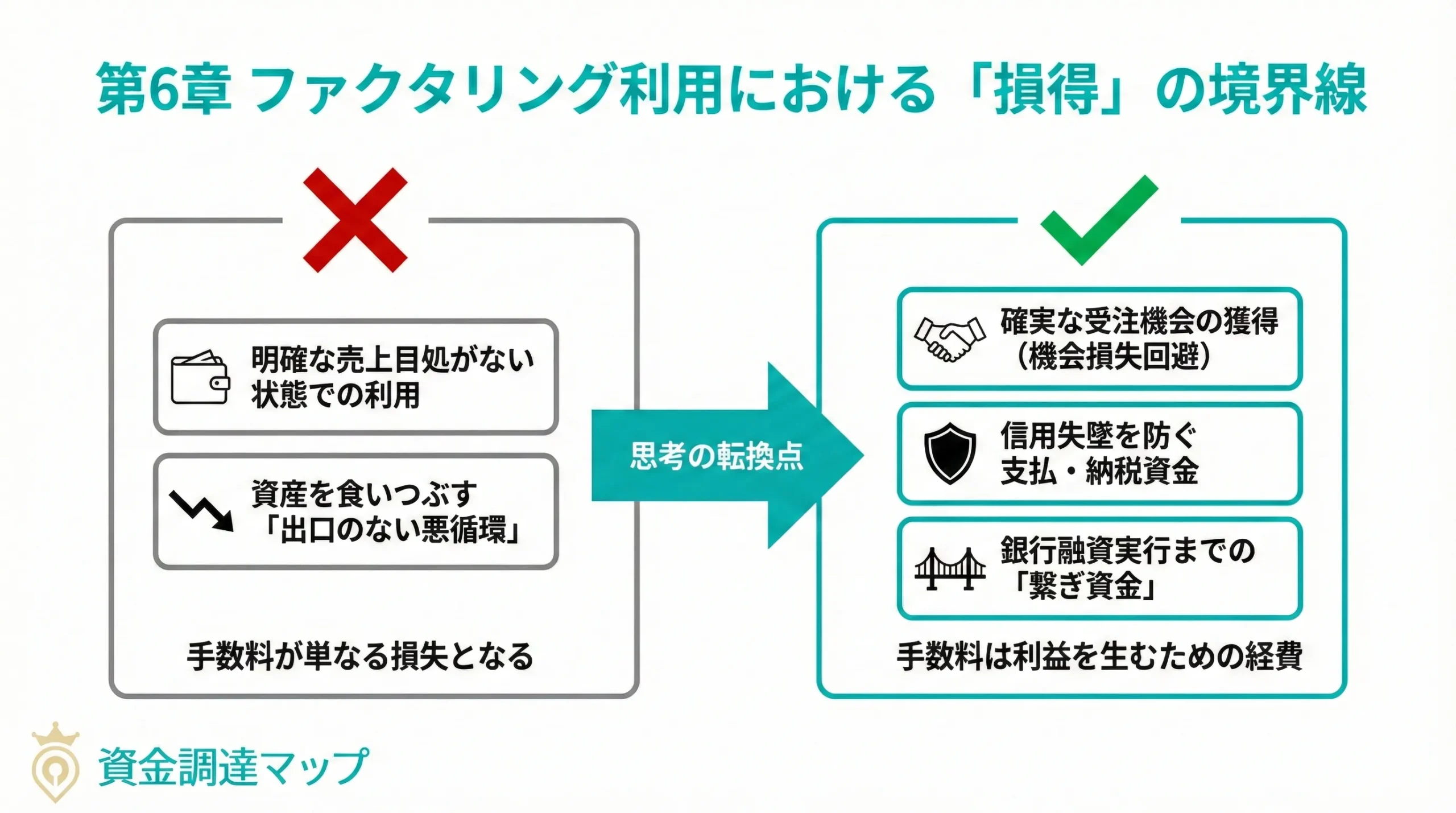

- 6. ファクタリング利用における「損得」の境界線

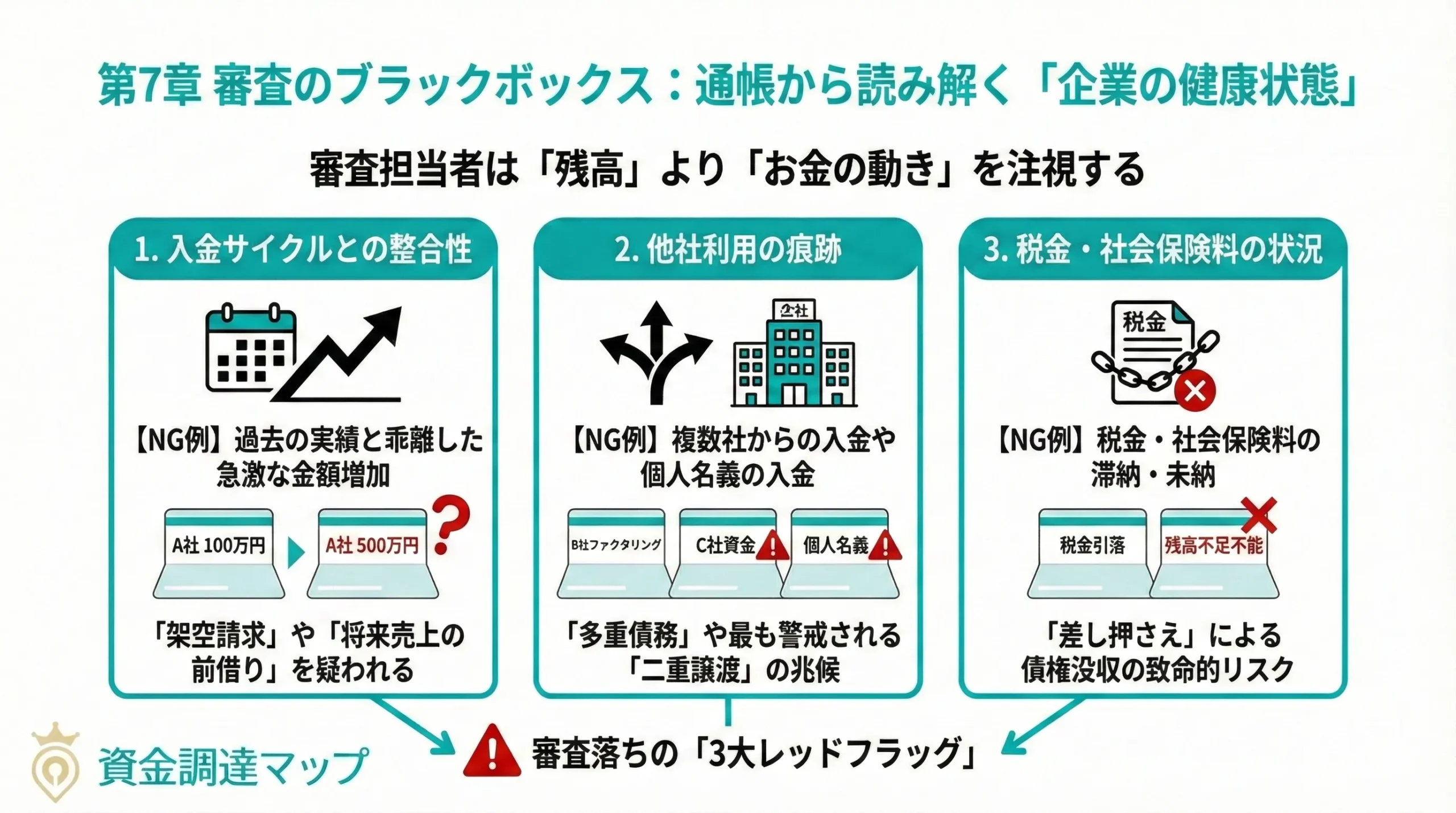

- 7. 審査のブラックボックス:通帳から読み解く「企業の健康状態」

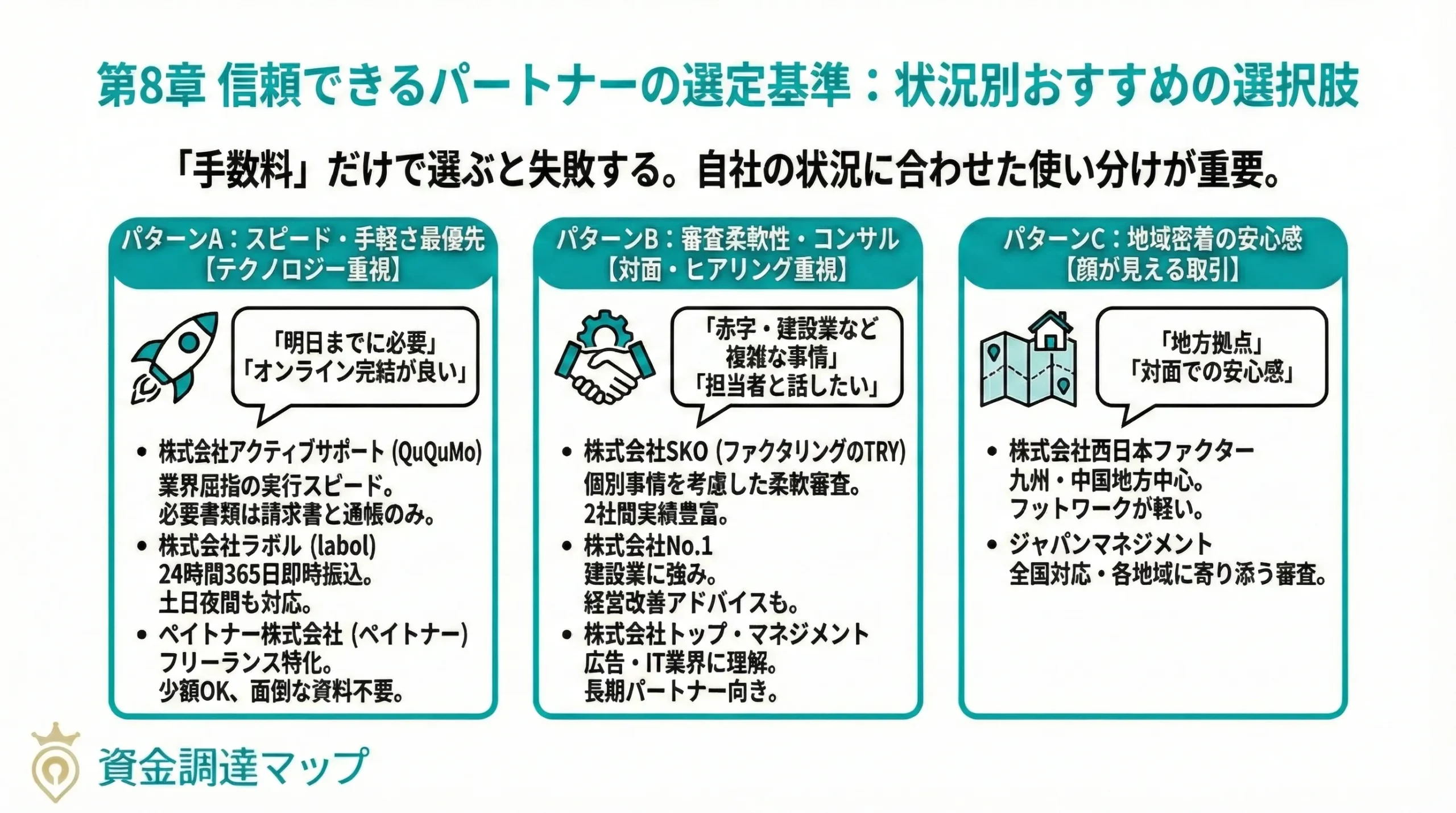

- 8. 信頼できるパートナーの選定基準:状況別おすすめの選択肢

- 9. 法律・規制と安全性を守るためのリテラシー

- 10. ファクタリングからの「卒業」:銀行融資へ戻るためのステップ

- 11. 健全なキャッシュフローの未来(今後の展望)

- 12. まとめ:ファクタリングを「成長への投資」に変えるために

ファクタリングの主要記事

-

ファクタリング記事一覧

資金調達マップのファクタリングに関連する記事のカテゴリページ。 -

ファクタリングの仕組み

ファクタリングの仕組みとは?メリット・リスクから審査のコツまでプロが図解 -

ファクタリングの種類

「注文書」から「保証型」まで。2026年の荒波を渡る経営者が知るべきファクタリングの全種類と裏側 -

ファクタリングの手数料

「手数料1.0%〜」の罠を暴く!2026年ファクタリング相場の正体と、経営者が手元に現金を残すための全技術 -

ファクタリングは借金ではない

「売却」か「借金」か?ファクタリングと債権譲渡の法的境界線を暴き、偽装業者を壊滅させるための経営者バイブル -

ノリンコース型のファクタリング

ノンリコース・ファクタリングの仕組みと相場|償還請求権なしの法的定義を専門家が解説 -

業種別ファクタリングについて

業種別ファクタリング活用完全ガイド【2026年最新版】業界特有の「資金繰りの痛み」を解消する戦略的戦術書

【30秒要約】ファクタリングの相性診断ボックス

| 判定 | 具体的な状況(選定基準) | 推奨されるアクション |

|---|---|---|

| 相性Sランク (選ぶべき人) | ・明日中に外注費や税金などの支払いが必要な場合 ・銀行融資の審査結果を待つ猶予(数週間)がない場合 ・自社が赤字決算だが、売掛先が優良企業である場合 | 早期の検討を推奨 資産の早期現金化により、事業の停滞や機会損失(支払い遅延による信用失墜)を未然に防ぐことが可能です。 |

| 相性Cランク (他社検討すべき人) | ・手数料を年利換算で数%以内に抑えたい場合 ・入金までに1ヶ月以上の時間的余裕がある場合 ・売掛先が個人客(BtoC)のみで、請求書が存在しない場合 | 銀行融資や公的融資を推奨 ファクタリングは短期的な資金調整には向きますが、長期的な運転資金として常用するとコスト過多になる恐れがあります。 |

※横にスクロールして確認できます >

編集部アドバイス

2026年現在、ファクタリング会社は数百社以上にのぼります。公式サイト上の「手数料1%〜」「最短即日」といった表記は、あくまで「好条件が揃ったケース」の理論値です。

損をしないためには、契約前に中立的な比較サイト(ファクタリングシーク)などで、実際のユーザーによる口コミや、最新の契約スペック(手数料相場、入金スピードの実績値)を突き合わせておくことを強く推奨します。

優良ファクタリング会社を見つけたい方へ

2026年、国内のビジネス環境は大きな転換点を迎えています。

長らく商慣習として日本企業に根付いていた「約束手形」の利用が、政府主導のもと事実上の廃止プロセスに入り、企業間の決済手段は電子記録債権(でんさい)やデジタル決済へと急加速しました。この激変する環境下で、売掛債権(会計上は売掛金)を早期に現金化する「ファクタリング」は、かつてのような「資金繰りが苦しい時の緊急避難」というネガティブなイメージを脱却し、企業の成長を支える「戦略的な財務インフラ」として定着しています。

原材料費や人件費の高騰が続く中、手元の現預金をいかに厚く保つかは、黒字倒産を防ぐための生命線です。しかし、その利便性が高まる一方で、「銀行融資と何が違うのか」「自社の経営状況において、本当にファクタリングが最適な選択なのか」を正しく判断するための金融リテラシーが、これまで以上に求められています。

本記事では、元ファクタリング会社の実務経験者が、業界の表と裏を知り尽くした視点で、ファクタリングの基礎から歴史、2026年最新の市場トレンド、そして失敗しない会社の選び方まで、どこよりも詳しく解説します。

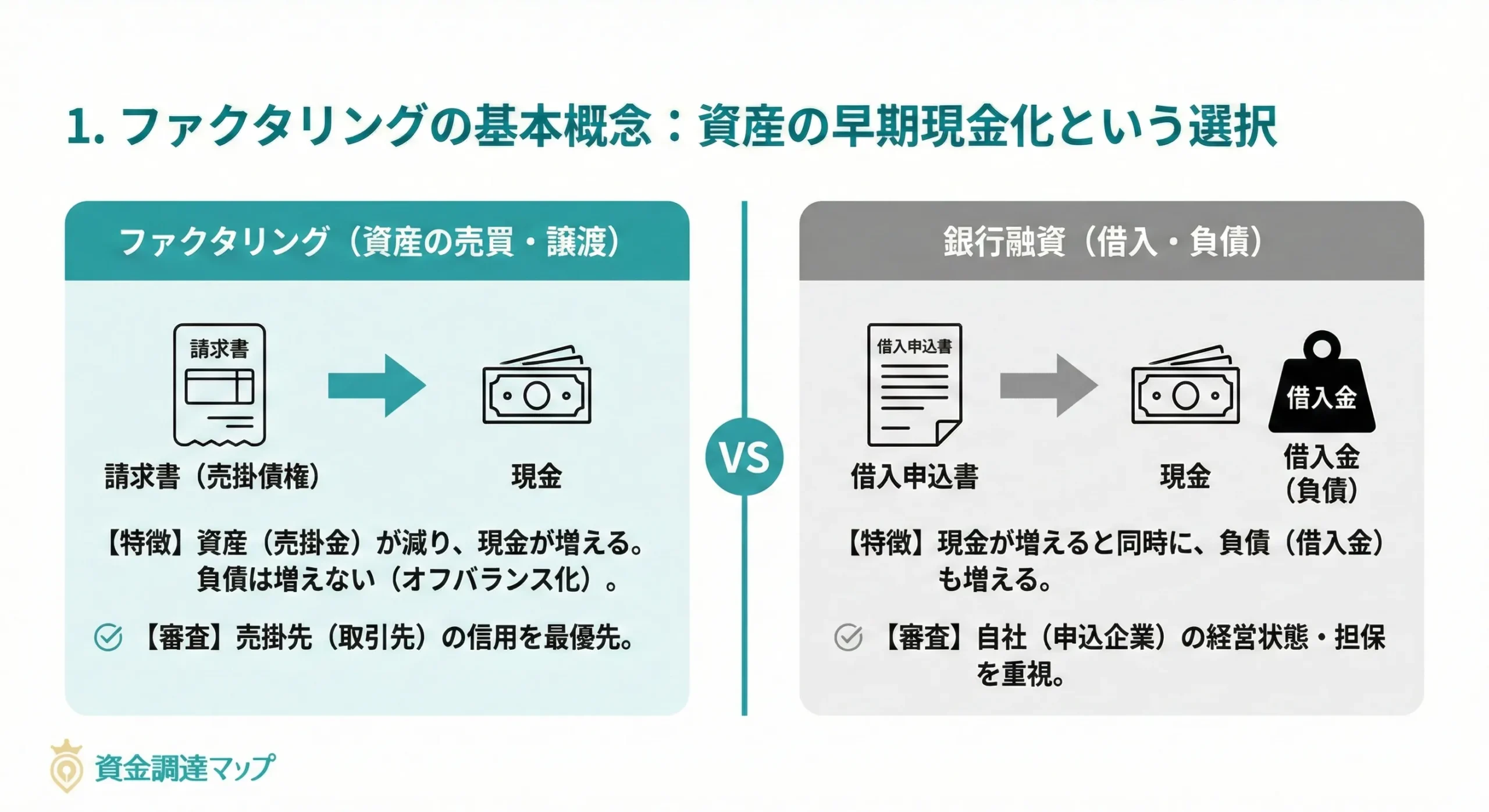

1. ファクタリングの基本概念:資産の早期現金化という選択

ファクタリングとは、企業が保有する「売掛債権(未回収の請求書代金)」をファクタリング会社に売却し、本来の支払期日よりも前に現預金化する資金調達手法です。

この仕組みを理解するうえで最も重要なのは、ファクタリングが「お金を借りる(負債)」のではなく、「資産を売る(譲渡)」という法的性質を持っている点にあります。この違いが、決算書への影響や審査の基準を大きく分けます。

売掛債権の売買による財務体質の健全化

通常、取引先に商品やサービスを提供した後に発行される請求書は、会計上「売掛金」という資産として計上されます。しかし、この資産は支払期日(サイト)が来るまで、現預金として従業員の給与支払いや仕入れ代金に充てることはできません。

ファクタリングは、この「入金待ちの資産」を割引価格(手数料を差し引いた額)で第三者へ売却し、即座に現預金に変換する行為です。

この性質上、会計処理において「借入金」が増えることはありません。後述する「オフバランス化」と呼ばれるこの効果は、自己資本比率を維持しながらキャッシュフローを改善できるため、銀行融資の枠を温存したまま動ける機動的な財務戦略として、多くの経営者に支持されています。

融資(借入)との決定的な違い

銀行融資やビジネスローンの審査では、主に「申し込み企業の経営状態(過去3期分の決算内容、返済能力、担保の有無)」が厳格に評価されます。赤字決算や税金滞納がある場合、融資のハードルは極めて高くなります。

一方、ファクタリングの審査で最も重視されるのは、申し込み企業ではなく、「売掛先(取引先)の支払い能力」です。 これを「信用リスクの移転」と呼びます。簡単に言えば、「あなたの会社の経営状態よりも、取引先がしっかり払ってくれるかどうかを重視する」ということです。

極端な話、自社が創業間もなかったり、一時的な債務超過に陥っていたりしても、請求書の宛先が上場企業や公的機関、あるいは安定した経営基盤を持つ企業であれば、その債権の価値は高く評価され、資金調達は十分に可能です。

この「評価軸の転換」こそが、中小企業やスタートアップにとって、従来の金融機関ではカバーしきれなかった迅速な資金需要に応える最大のメリットとなっています。

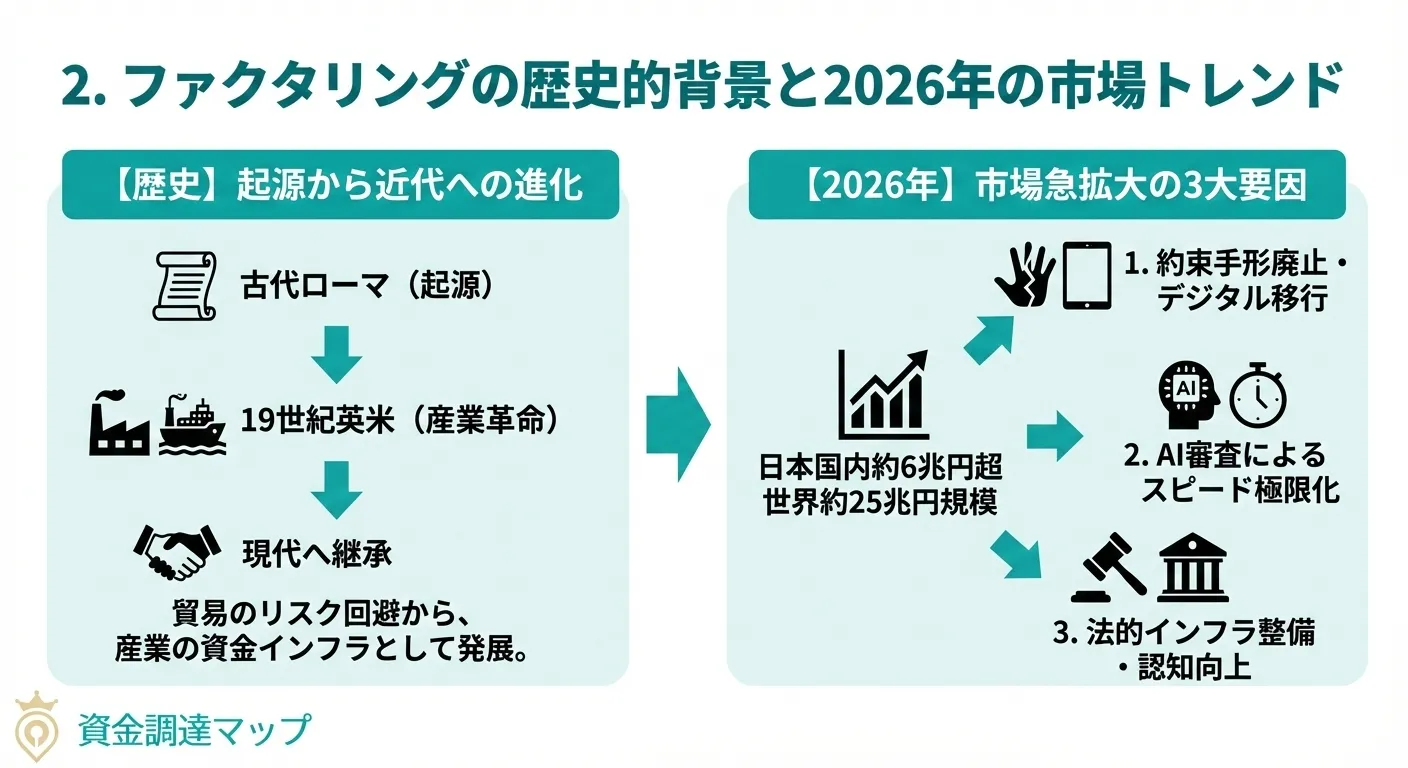

2. ファクタリングの歴史的背景と2026年の市場トレンド

ファクタリングは決して「最近現れた怪しい手法」ではありません。その起源は古く、長い歴史のなかで経済環境の変化に合わせて進化してきました。その背景を知ることは、2026年の現在、なぜこれほどまでにファクタリングが必要とされているのかを理解する鍵となります。

古代から近代への進化

ファクタリングの起源は古代ローマ時代にまで遡ると言われています。当時は「代理徴収人(ファクター)」と呼ばれる専門家が、遠隔地での貿易において代金の回収や信用調査を代行していました。商人が商品を船で送り出した後、代金が確実に回収できる保証がなかった時代に、ファクターがそのリスクを負うことで貿易を成立させていたのです。

本格的な金融サービスとして確立されたのは、19世紀のイギリスやアメリカです。産業革命下の繊維業界では、原材料の仕入れに多額の現預金を必要とする一方で、製品の販売から代金回収までに長い期間を要していました。この「資金のタイムラグ」を埋めるために、売掛債権を買い取るファクタリングが産業の血液として機能し、経済発展を裏で支えました。

グローバル規模で拡大する市場の現在地

2026年現在、世界のファクタリング市場は約25兆円(※1)規模に達し、今後も年平均7%を超える成長が見込まれています。日本国内においても、市場規模は約6兆円を超えたと推計されています。

(※1)市場規模の推計について

1米ドル=136円換算等を用いた国際統計ベースの数値です。

出典:IMARC Group “Factoring Market: Global Industry Trends, Share, Size, Growth, Opportunity and Forecast 2024-2032” および アンクパートナーズ合同会社「国内ファクタリング市場調査(2025年版)」より。

日本国内でこれほどまでに市場が急拡大した背景には、主に以下の3つの構造的な要因があります。

- 約束手形の廃止とデジタル決済への移行:

経済産業省および中小企業庁が推進してきた「約束手形の廃止」が2026年に向けて決定的な局面を迎えました。手形という旧来の支払い猶予手段がなくなることで、代わりの資金繰り手段としてファクタリングや電子記録債権(でんさい)の活用が、大企業から中小企業まで標準化されました。 - AI審査によるスピードの極限化:

テクノロジーの進化により、従来の人間による対面審査ではなく、AI(人工知能)が過去の銀行取引データや会計データを瞬時に分析してリスクを判定する仕組みが普及しました。「株式会社アクティブサポート(QuQuMo)」や「ペイトナー株式会社」のようなオンライン完結型サービスの台頭は、これまで「数日」かかっていた資金調達のスピード感を、「数時間〜数十分」単位へと劇的に短縮させました。 - 法的インフラの整備と認知向上:

2020年の民法改正により債権譲渡に関する対抗要件や将来債権の譲渡性が明確化され、企業が売掛債権を譲渡することへの法的な不安定さが解消されました。これにより、コンプライアンスを重視する大手企業もファクタリングの利用や導入(サプライチェーン・ファイナンス等)に積極的になり、市場の健全化が進みました。

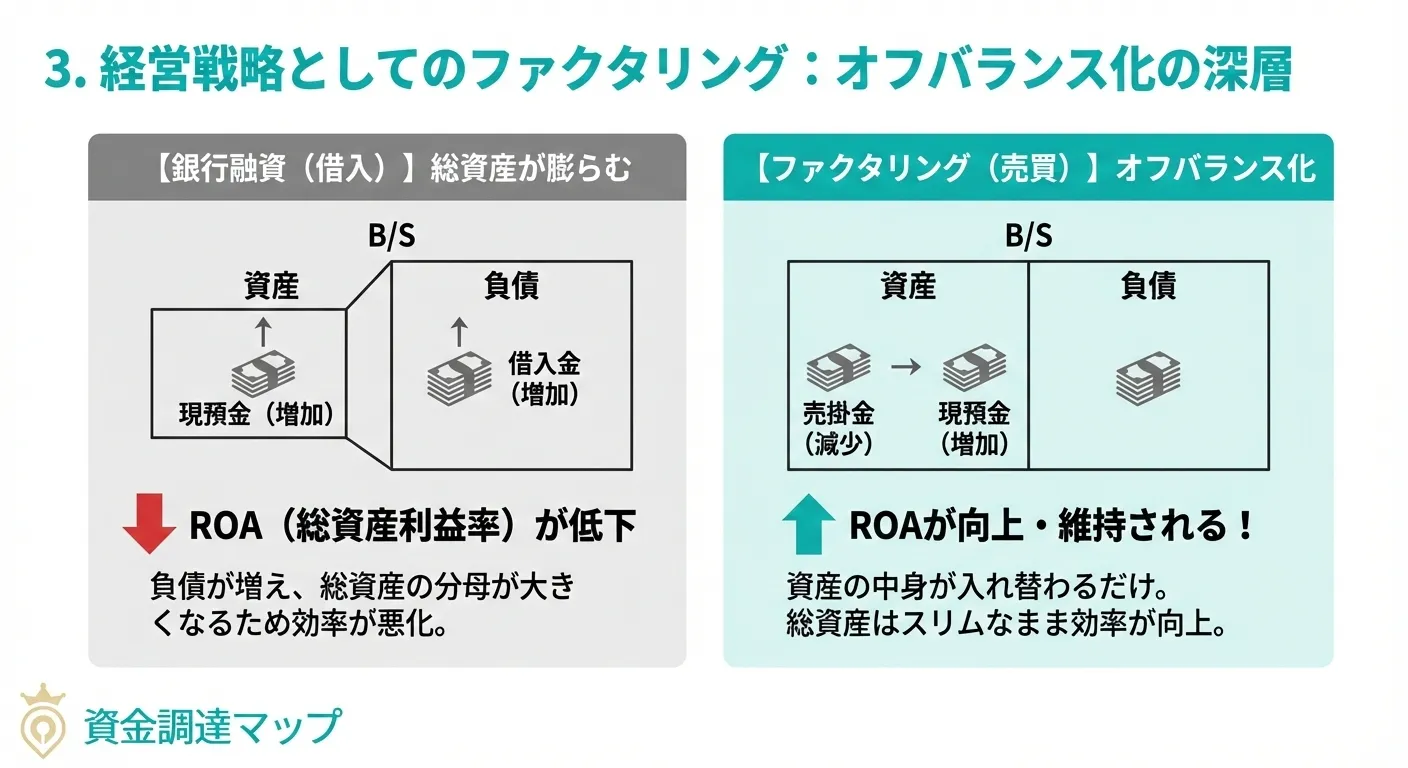

3. 経営戦略としてのファクタリング:オフバランス化の深層

「キャッシュフローの安定化」という直接的なメリットをさらに深掘りすると、経営における「オフバランス化」という高度な財務戦略が見えてきます。これは単なる資金繰りテクニックではなく、会社の企業価値を高めるためのアプローチです。

総資産利益率(ROA)の改善

ファクタリングを利用すると、貸借対照表(B/S)上の「流動資産(売掛金)」が減少し、同額の「流動資産(現預金)」が増加します(手数料分は減少)。つまり、総資産を膨らませることなく、資産の中身を「質の高い現預金」に入れ替えることができます。

もし銀行融資で同じ金額を調達した場合、現預金が増えるのと同時に、貸借対照表の右側にある「負債(借入金)」も増加し、結果として総資産が膨らみます。

企業の収益性を測る指標の一つに「ROA(総資産利益率=当期純利益 ÷ 総資産)」がありますが、分母である総資産が増えると、ROAは低下(悪化)してしまいます。

一方、ファクタリングによるオフバランス化を行えば、分母(総資産)をスリムに保てるため、ROAの数値を向上・維持することができます。ROAが高い企業は「少ない資産で効率よく利益を上げている」と評価されるため、将来的に銀行から大型の設備投資融資を受ける際の格付けにおいて、有利に働く可能性があります。

銀行融資を補完する「二段構え」の調達ポートフォリオ

現代の財務戦略において、賢い経営者はファクタリングを融資の「代わり」としてではなく、「補完(オプション)」として位置づけています。

- ベース(守り): 長期的な運転資金や設備投資は、低金利の銀行融資や公的融資で確保する。

- オプション(攻め): 突発的な大口案件の仕入れ、季節要因による支払いの集中、あるいは銀行融資の実行までの「つなぎ資金」として、最短即日で対応可能なファクタリングを機動的に活用する。

このように、資金の性質に合わせて調達手段を使い分けることで、メインバンクとの良好な関係を保つつ、予期せぬリスクにも対応できる強靭な経営体質(レジリエンス)を構築することが可能になります。

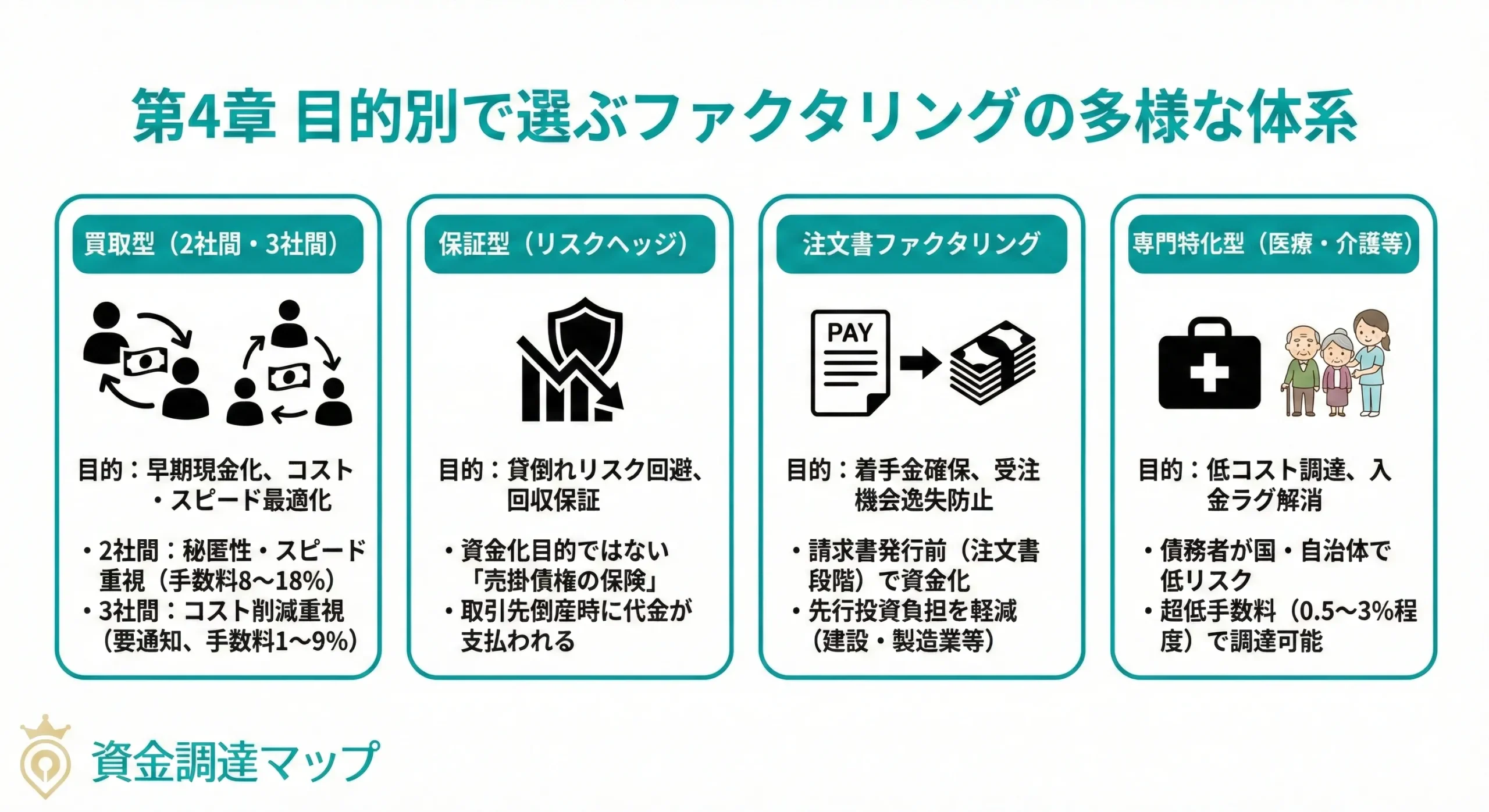

4. 目的別で選ぶファクタリングの多様な体系

一般的にファクタリングといえば、売掛債権を買い取る「買取型」を指すことが多いですが、企業の経営課題は単なる現預金化だけではありません。 現在の市場では、リスクヘッジや商流の段階に応じた高度なサービスが展開されています。経営者は、自社の課題(スピードなのか、コストなのか、リスク回避なのか)に合わせて、最適なスキームを選択する必要があります。

買取型:2社間と3社間の戦略的使い分け

もっとも普及している形態ですが、単に「取引先にバレるかバレないか(秘匿性)」という視点だけでなく、コストとスピードの最適解を探る必要があります。

- 2社間ファクタリング(スピードと秘匿性): 利用者とファクタリング会社の2者間で契約します。最大のメリットは、売掛先(取引先)への通知が不要なため、今後の取引関係に影響を与えずに資金調達が可能な点です。 ただし、ファクタリング会社側から見ると、「利用者が集金したお金を使い込んでしまうリスク(回収リスク)」を負うことになるため、手数料相場は8%〜18%程度と高めに設定されます。近年はAI審査の導入により、このリスク判定が精緻化され、最短数時間での実行が可能になっています。

- 3社間ファクタリング(コスト削減): 売掛先を含めた3者間で契約し、債権譲渡の通知と承諾を行います。売掛先からファクタリング会社へ直接代金が支払われるため、未回収リスクが極めて低くなります。 その結果、手数料は1%〜9%程度まで大幅に引き下げられます。大手企業や公的機関が相手で、債権譲渡に対する理解が得られる場合、あるいはコスト削減を最優先する場合の定石です。

保証型:攻めの経営のためのリスクヘッジ

「今すぐ現預金が必要なわけではないが、取引先の倒産が怖い」という場面で真価を発揮するのが保証型ファクタリングです。 これは、資金調達(買取)を目的とせず、売掛債権の「回収不能リスク」のみをファクタリング会社に移転する契約です。いわば「売掛債権の保険」と言えます。

特に新規の取引先や、業界全体が不安定な時期において、保証料を支払ってでも連鎖倒産のリスクを排除する判断は、中長期的な経営の安定に大きく寄与します。万が一、売掛先が倒産した場合、保証限度額の範囲内で代金が支払われます。

注文書ファクタリング(POファイナンス)

請求書が発行される前、つまり「注文書(発注書)」を受け取った段階で資金化する手法です。 通常、仕事に着手してから納品・請求・入金までは数ヶ月の空白期間があり、その間の材料費や外注費の支払いが大きな負担となります。 注文書ファクタリングは、この「着手金」に相当する資金を確保できるため、先行投資が必要な製造業や建設業、あるいは急成長中のスタートアップにおいて、受注機会を逃さないための強力な武器となっています。

専門特化型(医療・介護・調剤報酬)

これらは債務者が国や自治体(社会保険診療報酬支払基金等)であるため、回収リスクが相対的に低いとみなされます。 そのため、手数料率が極めて低く(0.5%〜3%程度)、銀行融資に近いコストでの調達が可能です。クリニックや介護事業所にとって、レセプト請求から入金までのタイムラグ(約2ヶ月)を解消することは、スタッフの採用や最新医療機器の導入スピードを加速させる大きな要因となります。

5. 【ケーススタディ】業界別・実務の最前線と成功の分岐点

ケース1:建設業(大規模修繕工事の先行投資)

ペルソナ: 千葉県・中堅土木建設会社(従業員15名、創業3年目)

状況: 大手ゼネコンから数億円規模の修繕工事を受注。しかし、資材のプレハブ代や重機のリース料、専門職人への外注費など、工事着手から1ヶ月以内に3,000万円の支払いが発生。

課題: 銀行の追加融資は枠がいっぱいで、新規のプロパー融資審査には1ヶ月以上かかると告げられた。手元の現預金がショートすれば、工事に着手できず信用を失う。

【解決策と結果】 2社間ファクタリングを活用し、2,500万円の売掛債権を即日現金化しました。手数料は約10%発生しましたが、外注先への支払いを遅滞なく行うことで職人との信頼関係を維持し、工事は予定通り完工。結果として次回の大型受注も確約されました。

プロの分析:なぜこのケースは成功したのか

建設業は「入金サイトが長い」業種ですが、この企業の勝因は、自社の財務状況が「融資枠いっぱい」であっても、売掛先が「大手ゼネコン」という極めて信用力の高い先だった点にあります。 ファクタリング会社の審査部は、利用者の赤字や借入額よりも、「売掛先から確実に工事代金が入金されるか」を最優先します。特に建設業の場合、契約書や発注書のエビデンス(証拠書類)が明確であるため、高額な資金調達でも審査に通りやすい傾向があります。

ケース2:運送業(燃料高騰と車両トラブルの重複)

ペルソナ: 大阪府・物流運送会社(車両5台保有の小規模経営)

状況: 長引く燃料価格の高騰で利益が圧迫されていた矢先、主力車両2台に重大な故障が発生。修理費と代替車両のレンタル費用に急ぎ400万円が必要になった。

課題: 売上の入金サイクルが「月末締め翌々月末払い(60日サイト)」と長く、手元の現預金が底をつきかけていた。

【解決策と結果】 オンライン完結型の2社間ファクタリングを利用。スマホから過去3ヶ月分の通帳データと請求書を送付し、わずか3時間後に審査を通過。翌日には400万円が口座に振り込まれました。車両を即座に復旧させたことで、繁忙期の配送ルートを穴埋めすることなく、売上を維持することに成功しました。

プロの分析:審査官はここを見た

運送業の場合、審査官は「通帳に記録された定期的な入金履歴」を重視します。この企業は特定の荷主と長年の取引があり、毎月一定額が期日通りに入金されていました。 たとえ突発的な修理費で一時的に資金がショートしていても、この「入金の継続性(安定した商流)」が、支払い能力の証明となります。審査官にとって、運送業の売掛債権は「固い債権」として評価されやすいのです。

ケース3:IT・フリーランス(プロジェクト着手時の運転資金)

ペルソナ: 東京都・システムエンジニア(個人事業主・フリーランス)

状況: 3ヶ月に及ぶ大規模な開発案件を受注。自身の報酬は納品後の翌月末払いだが、デザイン制作を依頼しているパートナーへの支払いが先行して発生。

課題: 個人事業主であるため、銀行のビジネスローンはハードルが高く、何より審査のスピード感が事業のテンポに合わなかった。

【解決策と結果】 個人事業主特化型のAI審査ファクタリングを活用。請求書(PDF)をアップロードするだけで、即座に20万円を調達。少額かつ迅速な資金化により、パートナーへの支払いを済ませ、プロジェクトに集中できる環境を整えました。

プロ分析:デジタル審査の攻略ポイント

フリーランス向けのAI審査では、従来の決算書よりも「取引の実在性」が重視されます。 SNSでの活動状況やポートフォリオ、これまでの取引頻度、オンライン上でのデータの整合性(クラウド会計ソフトのデータなど)がスコアリング(点数化)されます。日頃から見積書・納品書・請求書をデジタルで管理し、エビデンスをすぐに提出できる状態にしていたことが、即日可決の決め手となりました。

6. ファクタリング利用における「損得」の境界線

ファクタリングの手数料を「高い」と切り捨てるか、「必要な投資」と捉えるかは、その資金が生み出す利益と比較する必要があります。

手数料を「年利」で考えてはいけない理由

銀行融資と比較する際、よく「ファクタリングの手数料10%は年利に直すと120%だ」といった議論がなされます。しかし、これは実務的な経営判断とは異なります。 ファクタリングはあくまで「1回限りのスポット利用(数週間〜1ヶ月の時間の売買)」を前提としたものです。

例えば、1,000万円の売上を作るために、どうしても今すぐ100万円の仕入れ資金が必要だとします。

- 手数料10万円(10%)を払って90万円を調達し、1,000万円の売上を確定させる。

- 手数料を惜しんで調達を諦め、1,000万円の受注を逃す(機会損失)。

この場合、手数料10万円は「利益を確保するための1%のコスト(売上比)」に過ぎません。このように、手数料を「金利」ではなく「売上原価の一部」あるいは「決済手数料(クレジットカード手数料のようなもの)」として捉えるのが、正しい経営判断です。

活用すべきタイミングのチェックリスト

- 受注機会の損失が予想される時: 資金さえあれば受けられる確実な案件がある。

- 信用失墜を招くリスクがある時: 外注先への支払いや税金の納付期限が迫っており、遅延が許されない。

- 銀行融資の繋ぎが必要な時: 融資実行は決まっているが、入金までの数週間を埋める必要がある。

逆に、明確な売上の目処が立っていない状態で、慢性的な赤字(家賃や人件費)を埋めるために使い続けるのは、資産を食いつぶすだけの「延命措置」となり、出口のない悪循環(自転車操業)に陥るため避けるべきです。

7. 審査のブラックボックス:通帳から読み解く「企業の健康状態」

ファクタリングの審査において、決算書以上に重要視される資料が「銀行口座の入出金明細(通帳)」です。 「売掛先の信用力が主役」であるはずのファクタリング審査で、なぜ利用者の通帳がこれほどまでに精査されるのでしょうか。そこには、表面上の数字だけでは見えない商流の実態と、業者が最も恐れるリスクを回避するための独自のロジックがあります。

審査担当者が注視する「3つのレッドフラッグ」

審査担当者は、通帳の過去3ヶ月〜6ヶ月分を遡り、主に以下のポイントをチェックしています。残高の多寡(多い少ない)よりも、「お金の動き方」を見ています。

1. 売掛債権の入金サイクルと整合性

提出された請求書の金額や支払期日が、過去の取引実績と自然に繋がっているかを確認します。

チェックポイント: 毎月25日に「A社」から100万円前後の入金があるのに、今回だけ急に「A社宛て500万円」の請求書出てきた場合、審査官は「架空請求(実態のない売上)」や「将来の売上の前借り」を疑います。

対策: 季節要因や大型受注で金額が急増した場合は、その根拠となる「発注書」や「見積書」、「メールでのやり取り」をセットで提出することで、疑念を払拭できます。

2. 他社ファクタリングの利用痕跡

通帳の入金欄に、他のファクタリング会社名や、特定の個人名義(代表者以外の個人名)での頻繁な入金がないかを見ます。

チェックポイント: 複数のファクタリング会社から入金がある場合、「自転車操業(多重債務状態)」とみなされ、審査のハードルが上がります。また、もっとも警戒されるのは「二重譲渡(同じ請求書を複数の業者に売却すること)」の兆候です。

対策: 乗り換え(他社の利用をやめて新規に申し込む)である旨を正直に申告しましょう。隠していても、業界のデータベースや登記情報で判明することが多く、心証を悪くします。

3. 税金・社会保険料の引き落とし状況

ここが意外な落とし穴です。審査官は、消費税や法人税、社会保険料が期日通りに引き落としされているかを必ず確認します。

チェックポイント: 税金の滞納がある場合、税務署による「売掛債権の差し押さえ」のリスクが発生します。国税徴収法において、税金の差し押さえは債権譲渡よりも優先されるケースがある(※)ため、ファクタリング会社にとっては「買い取った債権が国に没収される」という致命的なリスクとなります。

※補足:差し押さえ通知が債権譲渡の通知よりも前に第三債務者(売掛先)に届いた場合や、滞納処分が先行している場合など。

対策: 滞納がある場合は隠さず、「分納の合意ができているか(分納計画書があるか)」を伝えることが重要です。計画通りに支払っていれば、審査に通る可能性は残されています。

AI審査(スコアリング)の現在地

現在普及しているオンライン完結型のサービス(QuQuMoやlabolなど)では、これらのチェックプロセスがAIによって自動化されています。 銀行口座と安全な仕組みで連携し、入出金データを自動取得することで、「売上の安定性」「支出の傾向」「残高推移」から信用スコア(点数)を瞬時に算出します。人間が目で見るよりも客観的かつ高速に判定されるため、感情や恣意性が入り込む余地がなく、条件さえ満たせば数十分で資金化できるのが最大の強みです。

8. 信頼できるパートナーの選定基準:状況別おすすめの選択肢

ファクタリング会社を選ぶ際、「手数料が一番安いところ」という基準だけで探すと、審査スピードが間に合わなかったり、対面契約の手間が発生したりと、ミスマッチが起こりがちです。 自社の業種や緊急度に合わせて、強みを持つ会社を使い分けることが、結果としてコストパフォーマンスを高めます。

パターンA:スピードと手軽さを最優先する場合【テクノロジー重視】

「明日までに支払わないといけない」「対面での面談や電話ヒアリングの時間を取られたくない」という場合は、テクノロジーに強いオンライン特化型を選びましょう。

- 株式会社アクティブサポート(QuQuMo)

: 業界屈指の実行スピードを誇ります。必要書類が「請求書」と「通帳」だけで済み、オンライン完結で手続きが完了するため、現場仕事の合間や移動中でも申し込みが可能です。

: 業界屈指の実行スピードを誇ります。必要書類が「請求書」と「通帳」だけで済み、オンライン完結で手続きが完了するため、現場仕事の合間や移動中でも申し込みが可能です。 - 株式会社ラボル(labol)

: 24時間365日の即時振込に対応している点が大きな特徴です。土日祝日や夜間に急な資金需要が発生した場合の、心強い選択肢となります。

: 24時間365日の即時振込に対応している点が大きな特徴です。土日祝日や夜間に急な資金需要が発生した場合の、心強い選択肢となります。 - ペイトナー株式会社(ペイトナー)

: 特にフリーランスや個人事業主の利用に特化しています。少額(1万円〜)からの利用が可能で、面倒な資料作成が不要なため、事務負担を最小限に抑えられます。

: 特にフリーランスや個人事業主の利用に特化しています。少額(1万円〜)からの利用が可能で、面倒な資料作成が不要なため、事務負担を最小限に抑えられます。

パターンB:審査の柔軟性やコンサルティングを求める場合【対面・コンサル重視】

「赤字決算で不安がある」「複雑な商流を説明して理解してもらいたい」「建設業特有の事情がある」といった場合は、担当者が介在する対面・ヒアリング重視の会社が適しています。

- 株式会社SKO(ファクタリングのTRY)

: 2社間ファクタリングの実績が豊富で、マニュアル通りの審査ではなく、個別の事情(これから入る大型案件など)を考慮した柔軟な判断に定評があります。

: 2社間ファクタリングの実績が豊富で、マニュアル通りの審査ではなく、個別の事情(これから入る大型案件など)を考慮した柔軟な判断に定評があります。 - 株式会社No.1

:社名の通り業界トップクラスの実績を持ち、特に建設業への支援に強みがあります。単なる資金提供だけでなく、経営改善や資金繰り管理のアドバイスを含めたコンサルティング的な関わりが期待できます。

:社名の通り業界トップクラスの実績を持ち、特に建設業への支援に強みがあります。単なる資金提供だけでなく、経営改善や資金繰り管理のアドバイスを含めたコンサルティング的な関わりが期待できます。 - 株式会社トップ・マネジメント

: 広告・IT業界など、比較的新しい業態や、入金サイトが特殊な案件にも深い理解を持っています。長期的なパートナーとして資金繰りを安定させたい場合に向いています。

: 広告・IT業界など、比較的新しい業態や、入金サイトが特殊な案件にも深い理解を持っています。長期的なパートナーとして資金繰りを安定させたい場合に向いています。

パターンC:地域密着型の安心感を重視する場合

地方に拠点があり、顔が見える距離感での取引を希望する場合です。

- 株式会社西日本ファクター

: 九州・中国地方を中心に展開しており、地域特有の商習慣を熟知しています。大手にはないフットワークの軽さと、対面での安心感が強みです。

: 九州・中国地方を中心に展開しており、地域特有の商習慣を熟知しています。大手にはないフットワークの軽さと、対面での安心感が強みです。 - ジャパンマネジメント

: 全国対応でありながら、福岡や東京などに拠点を持ち、各地域の企業に寄り添った審査を行います。

: 全国対応でありながら、福岡や東京などに拠点を持ち、各地域の企業に寄り添った審査を行います。

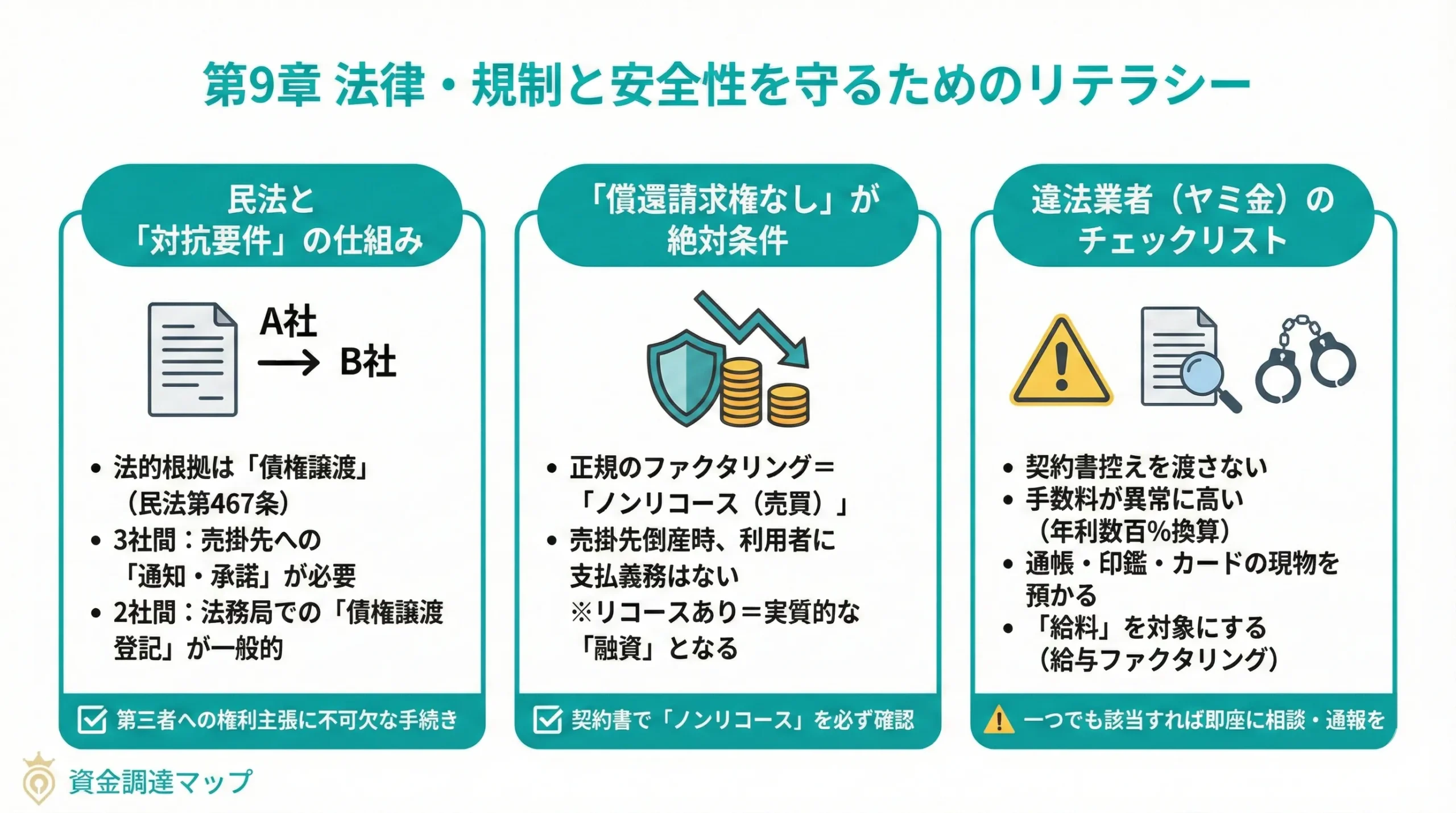

9. 法律・規制と安全性を守るためのリテラシー

ファクタリング市場が健全化する一方で、知識不足につけ込む悪質な業者(偽装ファクタリング)も完全に排除されたわけではありません。 自社を守るために、最低限知っておくべき「法的知識(防具)」を解説します。

民法第467条と「対抗要件」の仕組み

ファクタリングの法的根拠は、民法で認められている「債権譲渡」です。 債権(売掛債権)の持ち主が「A社(利用者)」から「B社(ファクタリング会社)」に移ったことを、第三者(売掛先や他の債権者)に対して主張するためには、法的な手続きが必要です。これを「対抗要件の具備」と呼びます。

- 3社間の場合: 売掛先への「通知」と「承諾」が対抗要件になります。

- 2社間の場合: 売掛先に通知しない代わりに、法務局で「債権譲渡登記」を行うことで、第三者対抗要件を備えるのが一般的です。(※オンライン型では登記を留保するケースも増えています)

「償還請求権なし(ノンリコース)」の絶対条件

正規のファクタリング契約における最大の鉄則は、「償還請求権なし(ノンリコース)」であることです。

- ウィズリコース(償還請求権あり): 売掛先が倒産して代金が回収できない場合、利用者が代わりに支払う義務がある。→ これは「融資(担保貸付)」です。

- ノンリコース(償還請求権なし): 売掛先が倒産しても、利用者に支払い義務はない。ファクタリング会社が損を被る。→ これが「ファクタリング(売買)」です。

もし契約書に「売掛先が不払いの場合、貴社が買い戻すこと」といった条項が含まれている場合、それは実質的な貸金契約であり、貸金業登録のない業者が行っていれば違法となります。契約前には必ずこの項目を確認してください。

違法業者(ヤミ金)を見抜くチェックリスト

以下の特徴に一つでも当てはまる場合は、正規のファクタリング会社ではありません。即座に交渉を打ち切り、警察や弁護士に相談してください。

- 契約書の控えを渡さない: 後で証拠を残さないための典型的な手口です。

- 手数料が異常に高い: 年利換算で数百%になるような手数料(例:10万円借りて1週間後に15万円返し)は、出資法違反の可能性があります。

- 通帳や印鑑、キャッシュカードの現物を預かる: 正規の業者がこれらを預かることは絶対にありません。

- 「給料」を対象にする(給与ファクタリング): 個人の賃金債権を買い取る行為は、判例等において「貸金業」に該当すると整理される傾向にあり、無登録で行えば刑事罰の対象です。

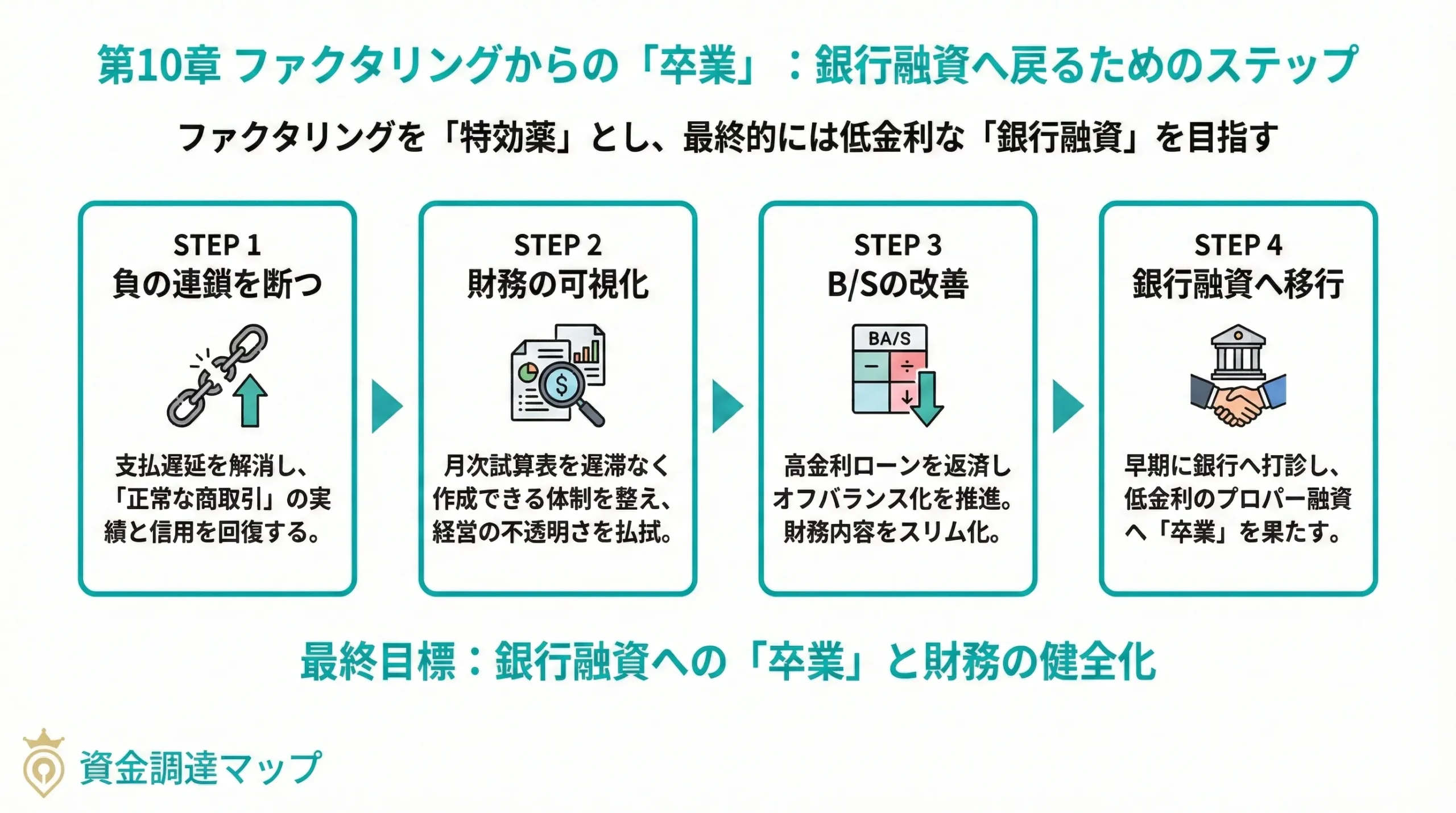

10. ファクタリングからの「卒業」:銀行融資へ戻るためのステップ

ファクタリングは、停滞したキャッシュフローを瞬時に動かす強力な特効薬ですが、あくまで「緊急時」や「成長痛(急激な売上増に伴う資金不足)」に対応するための手段です。経営における真のゴールは、ファクタリングによって得た時間と資金を活用して財務状態を改善し、最終的には金利数%台の銀行融資やプロパー融資へと切り替えていく「卒業」にあります。

ステップ1:ファクタリングで「負の連鎖」を断ち切る

資金繰りが悪化している際、もっとも避けるべきは「支払いの遅延」です。特に税金や社会保険料、外注先への支払いが滞ると、企業の信用力(外部評価)は一気に失墜し、銀行融資の道は閉ざされます。 まずはファクタリングを活用して、多少の手数料を払ってでもこれらの急ぎの債務を解消し、「すべての支払いを期日通りに行う」という正常な商取引の実績を取り戻すことが、再起の第一歩となります。

ステップ2:試算表の精度を上げ、財務を可視化する

銀行が融資審査で最も嫌うのは「経営の不透明さ」です。 ファクタリングで当座の資金を確保している間に、税理士と協力して最新の月次試算表(貸借対照表・損益計算書)を遅滞なく作成できる体制を整えましょう。

ステップ3:オフバランス化を活かしたB/Sの改善

前述の通り、ファクタリングは「負債を増やさない」調達手段です。これを戦略的に活用して、高金利のノンバンク(ビジネスローン)などがあれば優先的に返済し、バランスシートをスリム化(オフバランス化)します。

ステップ4:銀行への「先行相談」とABLへの移行

キャッシュフローが安定し始めたら、メインバンクや信用金庫に対して「現在はファクタリングを活用して機動的に資金を回しているが、今後は低金利の融資に切り替えていきたい」という意向を早めに打診します。

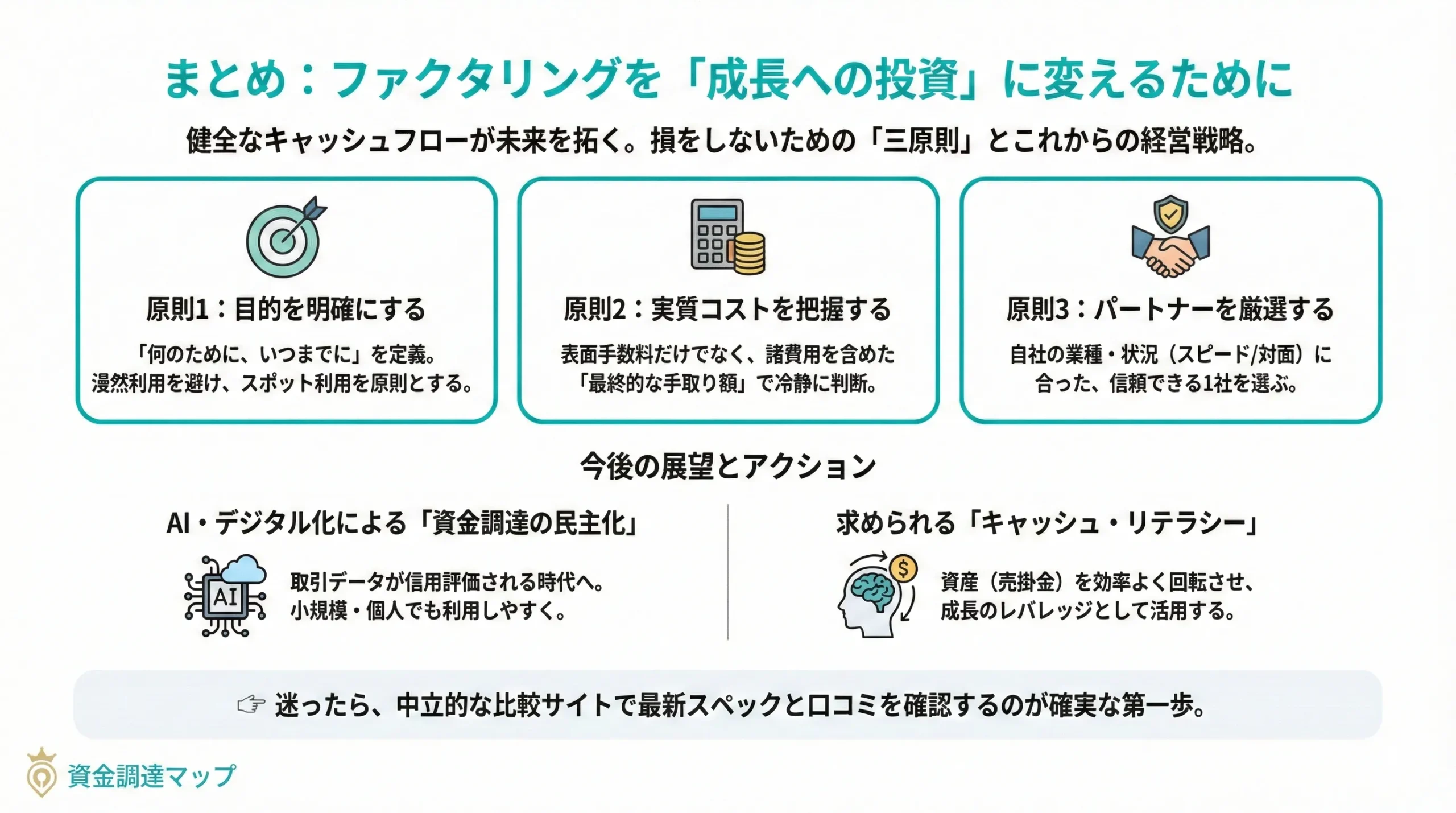

11. 健全なキャッシュフローの未来(今後の展望)

社会全体の決済インフラがデジタル化し、約束手形から電子的な取引へと移行するなかで、ファクタリングの役割はさらに進化していくと考えられます。

デジタル債権とAIがもたらす「資金調達の民主化」

かつては「年商数億円以上」や「法人格」がなければ相手にされなかったファクタリングも、2026年現在は数万円単位から利用可能になりました。 AI審査(スコアリング)の精度向上により、従来の財務諸表(決算書)だけでなく、日々の取引データ(トランザクション)そのものが「信用」として評価される時代になっています。

「持たない経営」とキャッシュ・リテラシー

これからの経営者には、内部留保として現預金をただ溜め込むだけでなく、資産(売掛金)をいかに効率よく回転させるかという「キャッシュ・リテラシー」が求められます。 ファクタリングを「成長を加速させるためのレバレッジ(テコ)」として使いこなせる企業こそが、変化の激しい市場環境を生き抜くことができるのです。

12. まとめ:ファクタリングを「成長への投資」に変えるために

損をしないための「三原則」

- 目的を明確にする: 「何のために、いつまでにいくら必要か」を定義し、漫然と使い続けるのではなく、スポット利用(短期利用)を原則とします。

- 実質コストを把握する: 表面的な手数料率だけでなく、事務手数料や債権譲渡登記費用、振込手数料を含めた「最終的に手元に残る金額」で判断します。

- パートナーを厳選する: 「近いから」「DMが来たから」で選ぶのではなく、信頼できるリストに基づき、自社の業種や状況(スピード重視か、対面重視か)に合った1社を選びます。

Q. 赤字決算や税金滞納があっても利用できますか?

A. はい、利用可能です。ファクタリングは売掛先の信用力を重視するため、自社の財務状況が芳しくなくても、優良な売掛債権があれば審査に通る可能性が十分にあります。ただし、税金滞納については分納計画などの提示を求められる場合があります。

資金繰りの悩みは、経営者の視界を遮り、本来の創造的な活動を阻害します。もし今、手元の現預金不足で足踏みをしているのなら、ファクタリングという選択肢を正しく理解し、検討してみてください。

編集部からの最終アドバイス

自身の状況に最適な会社がどこか迷う場合は、中立的な比較サイト(ファクタリングシーク)で各社の最新スペックと実際の利用者による口コミを突き合わせることから始めるのが、もっとも確実な第一歩です。

優良ファクタリング会社を見つけたい方へ

あなたの企業のキャッシュフローが円滑に回り、次なる成長へのステップを踏み出せることを願っています。

会社ランキング ファクタリングシークで

今すぐ確認する