ファクタリング業界において、かつて必須とされていた「対面面談」や「電話ヒアリング」は、過去のものとなりつつあります。2026年現在、AI(人工知能)によるスコアリング審査やクラウド上での電子契約が標準化し、スマホひとつで、誰とも会話することなく資金調達が完結する時代が到来しました。

しかし、便利になった一方で、「AI審査特有の落とし穴」や「デジタル完結ならではのトラブル」も急増しています。 「本当に誰とも話さなくていいの?」「審査は甘いの?厳しいの?」そんな疑問に対し、元ファクタリング会社の実務経験者が、ヒアリングなしファクタリングの仕組みから、審査通過の極意、そして プロが厳選した信頼できる優良業者 の中からおすすめサービスまでを徹底解説します。

ファクタリングの主要記事

-

ファクタリング記事一覧

資金調達マップのファクタリングに関連する記事のカテゴリページ。 -

ファクタリングの仕組み

ファクタリングの仕組みとは?メリット・リスクから審査のコツまでプロが図解 -

ファクタリングの種類

「注文書」から「保証型」まで。2026年の荒波を渡る経営者が知るべきファクタリングの全種類と裏側 -

ファクタリングの手数料

「手数料1.0%〜」の罠を暴く!2026年ファクタリング相場の正体と、経営者が手元に現金を残すための全技術 -

ファクタリングは借金ではない

「売却」か「借金」か?ファクタリングと債権譲渡の法的境界線を暴き、偽装業者を壊滅させるための経営者バイブル -

ノンリ型のファクタリング

ノンリコース・ファクタリングの仕組みと相場|償還請求権なしの法的定義を専門家が解説 -

業種別ファクタリングについて

業種別ファクタリング活用完全ガイド【2026年最新版】業界特有の「資金繰りの痛み」を解消する戦略的戦術書

【30秒でわかる】ヒアリングなしファクタリング要約

相性Sランク(選ぶべき人)

- 書類完備 : 請求書、通帳データ、本人確認書類がすぐに用意できる方。

- スピード重視 : 「今日中」「数時間後」に支払いを済ませたい緊急度の高い方。

- 非対面希望 : 経営状況を口頭で説明するのが苦手、または誰にも知られずに調達したい方。

相性Cランク(他社検討すべき人)

- 説明が必要な案件 : 赤字決算や税金滞納があり、対面で「今後の見通し」を説明して情状酌量を求めたい方。

- 超高額希望 : 初回から1,000万円以上の大型資金調達を希望する方(対面の方が手数料交渉しやすい傾向)。

編集部アドバイス

「ヒアリングなし=審査が甘い」は誤解です。むしろデータ整合性が全てとなるため、書類不備は即NGとなります。まずは「ファクタリングシーク」等の比較サイトで、自社の状況がAI審査に向いているか診断することをおすすめします。

優良ファクタリング会社を見つけたい方へ

そもそも「ヒアリングなし」の仕組みとは?

ファクタリングの基本と「ヒアリング」が消えた理由

ファクタリングとは、企業や個人事業主が保有する「入金待ちの請求書(売掛金)」をファクタリング会社へ売却し、手数料を差し引いた現金を早期に受け取る資金調達手法です。融資(借入)ではないため、信用情報機関への登録がなく、担保・保証人も原則不要である点が最大の特徴です。

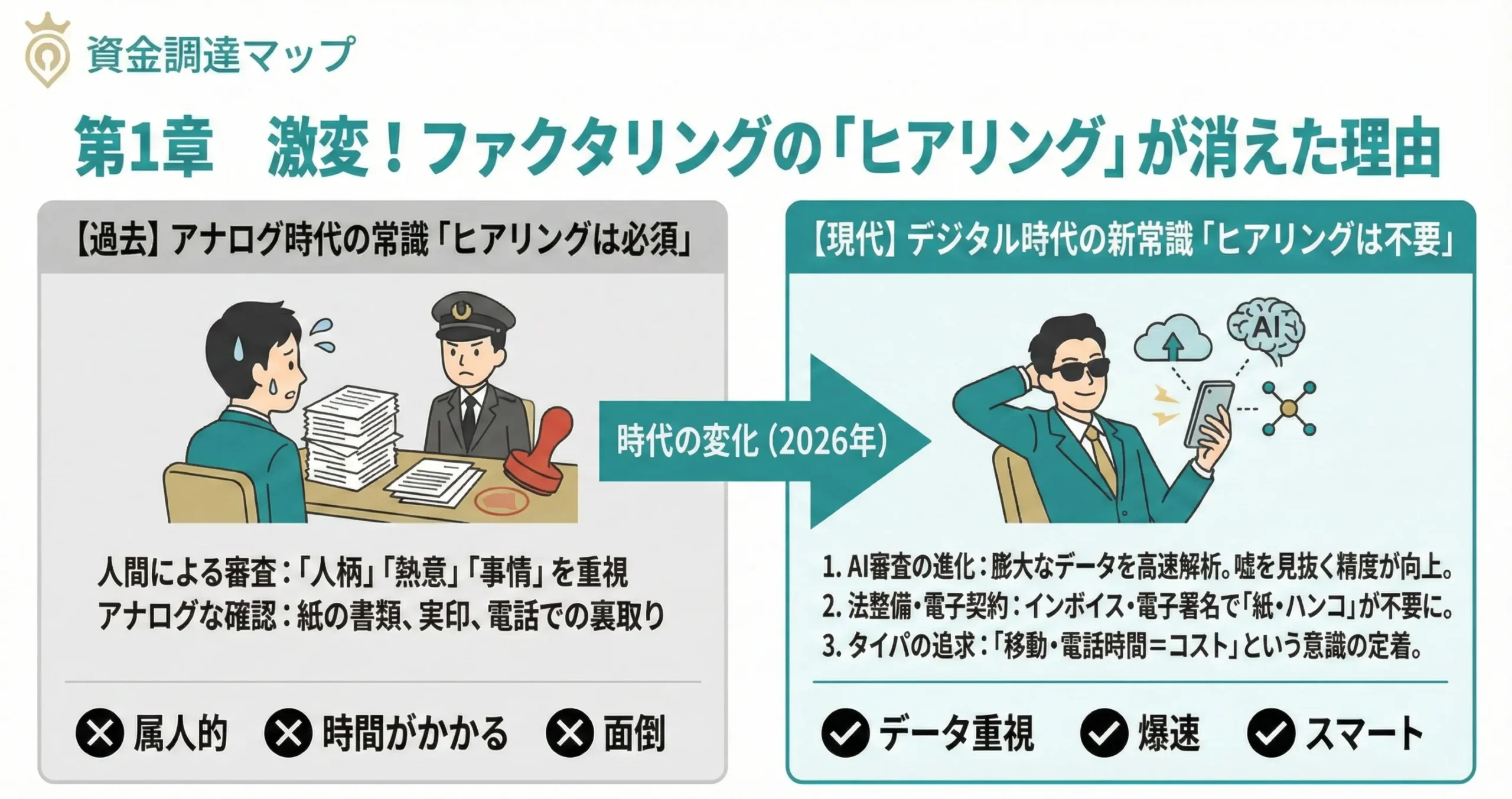

従来の実務では、契約前に必ず担当者による「ヒアリング」が行われていました。これは、提出された書類だけでは見えない「経営者の人柄」や「架空債権(詐欺)のリスク」を、担当者の経験則で判断するためでした。しかし、以下の3つの要因により、2026年の現在は「ヒアリングなし」が急速に拡大しています。

- AI審査の精度向上 : 過去の膨大な取引データと銀行口座の入出金履歴(API連携)を解析することで、人間よりも正確かつ高速に貸倒れリスクを判定できるようになりました。

- 法整備と電子契約の普及 : 電子署名法やインボイス制度の定着により、紙の契約書や実印が不要となり、オンライン上で法的効力のある契約が完結するようになりました。

- タイパ(タイムパフォーマンス)の追求 : 経営者にとって時間は金です。「移動時間ゼロ」「電話拘束ゼロ」のニーズに応える形で、サービスが進化したのです。

ヒアリングなしファクタリングの仕組みとフロー

一般的な「ヒアリングあり」の業者と異なり、プロセスは極限まで簡略化されています。

- 申込 : WebフォームやLINEから基本情報を送信

- 書類提出 : 請求書・通帳データ(またはWeb通帳のスクリーンショット)・本人確認書類をアップロード

- 審査 : AIまたは専任チームによるスコアリング審査(最短10分〜)

- 契約 : クラウドサイン等を用いた電子契約締結(メールやSMSで届くURLをクリック)

- 入金 : 指定口座へ振込

この間、担当者と一度も会話をせず、チャットのみで完結することも珍しくありません。 特に、 QuQuMo(ククモ)やlabol(ラボル) 、 PAYTODAY といった先行サービスは、このモデルを確立し、業界のスタンダードを塗り替えました。

コラム:2026年時点での審査トレンド

現在は、単に「書類があればいい」という段階を超え、「データの整合性」がより厳格に見られています。特にインボイス制度導入以降、請求書の発行事業者登録番号と国税庁データベースの自動照合が行われるため、適当に作成した請求書は即座に見抜かれます。「ヒアリングなしだから誤魔化せる」という考えは、現在では通用しないと認識してください。

面談不要・オンライン完結の3つのメリット

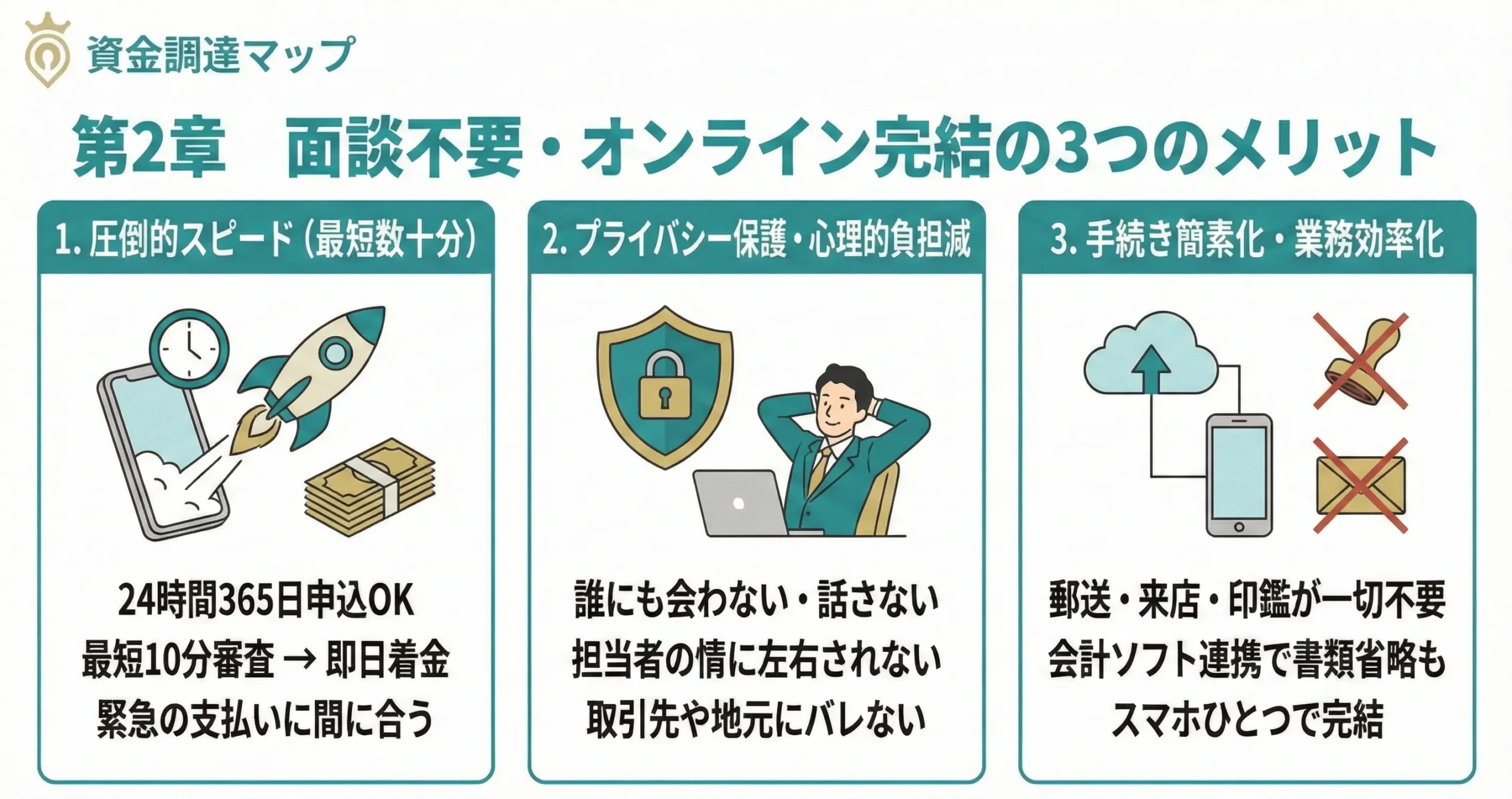

実務経験者の視点から見ても、条件さえ整っていれば「ヒアリングなし」のメリットは計り知れません。主なメリットは以下の3点です。

1. 圧倒的な資金調達スピード(最短数十分)

最大のメリットは速度です。従来の対面審査では、日程調整・来社・面談・審査・契約で最低でも数日を要しました。 ヒアリングなしの場合、システムが24時間稼働で書類を受け付け、AIが一次審査を数秒で完了させるケースもあります。「午前中に申し込み、昼休憩の間に契約、午後一番には着金」というスピード感は、緊急時のつなぎ資金として最強の選択肢となります。

【体験談ケーススタディ:緊急時のスピード対応】

- 利用者: 東京都・内装業(個人事業主)

- 年商 : 1,200万円

- 資金使途: 外注先への急な支払い(50万円)

- 結果: 「現場作業中に、外注先から『今日中に入金がないと次の現場に入れない』と連絡があり焦りました。銀行に行く時間もなく、以前ネットで見たヒアリングなしのファクタリング(QuQuMo)をスマホから申請。 休憩時間に請求書と通帳の写真を撮ってアップロードしたところ、30分ほどで審査完了のメールが届きました。そのまま電子契約を結び、1時間後には入金を確認。現場を離れることなく、スマホひとつで解決できたのには感動しました。」

- プロの分析 : このケースは「少額(50万円)」かつ「必要書類が手元にあった」ことが勝因です。AI審査は少額かつ書類が明確な案件ほど、圧倒的な速度を発揮します。

2. プライバシーの保護と心理的負担の軽減

「資金繰りが苦しい」という状況を、他人に口頭で説明するのは精神的なストレスがかかります。また、地方の経営者の場合、地元の業者に対面で相談すると噂になるリスクもゼロではありません。 オンライン完結・ヒアリングなしであれば、誰とも顔を合わせず、PCやスマホの画面操作だけで淡々と手続きが進みます。担当者の主観や感情に左右されず、ドライに取引ができる点は、現代の経営者にとって大きな安心材料です。

3. 手続きの簡素化と業務効率化

「郵送の手間」「印鑑証明書の取得」「契約書への捺印」といったアナログ作業が一切不要です。 特に、最近のサービスは会計ソフト(freeeやマネーフォワード等)とAPI連携できるものが増えており、決算書や通帳コピーの提出すら省略できる場合があります。事務作業が苦手な職人の方や、バックオフィス人員がいないフリーランスにとって、この利便性はコスト以上の価値があります。

審査は厳しい?利用前に知るべきデメリット

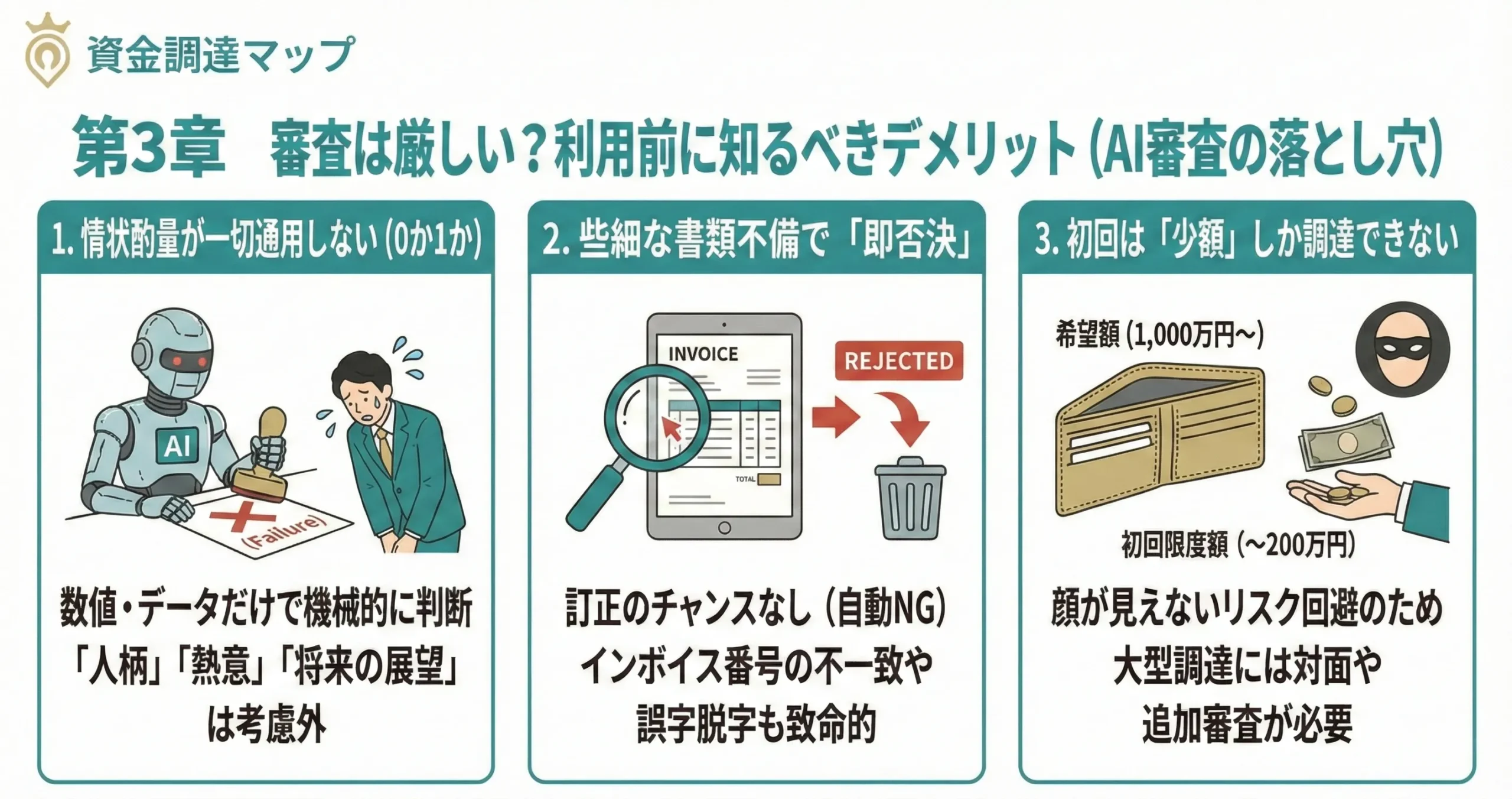

「誰とも話さずに資金調達できる」ことは大きな魅力ですが、元実務者の視点から断言します。 ヒアリングなしファクタリングは、対面型よりも「審査の門前払い」が多く、柔軟性に欠ける という致命的な弱点があります。

AI審査は「効率」には優れていますが、「事情」を汲み取る機能はありません。以下の3つのデメリットを理解していないと、無駄に審査落ちの履歴を作ることになりかねません。

1. 審査基準が「0か1か」でシビアになる(情状酌量が効かない)

従来の対面審査では、決算書の内容が悪くても、経営者の「人柄」や「事業への熱意」、「今後の具体的な再建計画」を口頭で説明することで、担当者がリスクを許容して審査を通すことがよくありました。これを業界用語で「情状酌量(じょうじょうしゃくりょう)」と言います。

しかし、ヒアリングなし(AI審査・データ審査)の場合、判断基準は提出された数値とデータのみです。「書類上の数字が悪い=即否決」という判定が機械的に下されます。「実は来月、大型契約が決まっていて…」といった、書類に表現されていないプラス材料をアピールする余地は一切ありません。

2. 書類不備や説明不足が「即審査落ち」に直結する

対面や電話であれば、書類に不備があっても「ここの日付が違いますが、訂正できますか?」と担当者が確認してくれます。しかし、完全非対面のシステムでは、不備がある書類をアップロードした時点で、AIが「信頼性なし」と判断し、自動的に審査落ちメールが送信されるケースが多発しています。

特に2026年現在は、インボイス制度の登録番号と請求書内容の不一致などがシステム上で厳格にチェックされるため、単純な記載ミスや撮影時の光の反射による文字潰れなどが命取りになります。

【体験談ケーススタディ:入力ミスによる失敗】

- 利用者 : 大阪府・運送業(法人・年商3,000万円)

- 状況 : 繁忙期で事務作業が追いつかず、請求書の宛名に脱字があった状態でスマホから申請。

- 結果 : 申請から15分後に「総合的判断により否決」のメール通知。修正して再申請しようとしたが、一度システム上で否決されたデータが残り、同月内の再審査は受け付けてもらえなかった。

- プロの分析 : ヒアリングなしの場合、一度AIに「否決フラグ」が立つと、短期間での再覆(リベンジ)は非常に困難です。初回の送信ボタンを押す前のチェックが、対面時以上に重要になります。

3. 高額案件や初回利用の上限額が低い

顔が見えない取引は、ファクタリング会社側にとって「なりすまし」や「詐欺」のリスクが高まります。そのため、多くの「ヒアリングなし」サービスでは、初回利用時の買取上限額を低く設定しています(例:初回は数十万円〜200万円程度まで)。 1,000万円を超えるような大型の資金調達が必要な場合、結局は追加資料の提出や電話確認を求められ、「ヒアリングなし」のメリットが消えてしまうことも少なくありません。

失敗しない業者選びの4つの基準

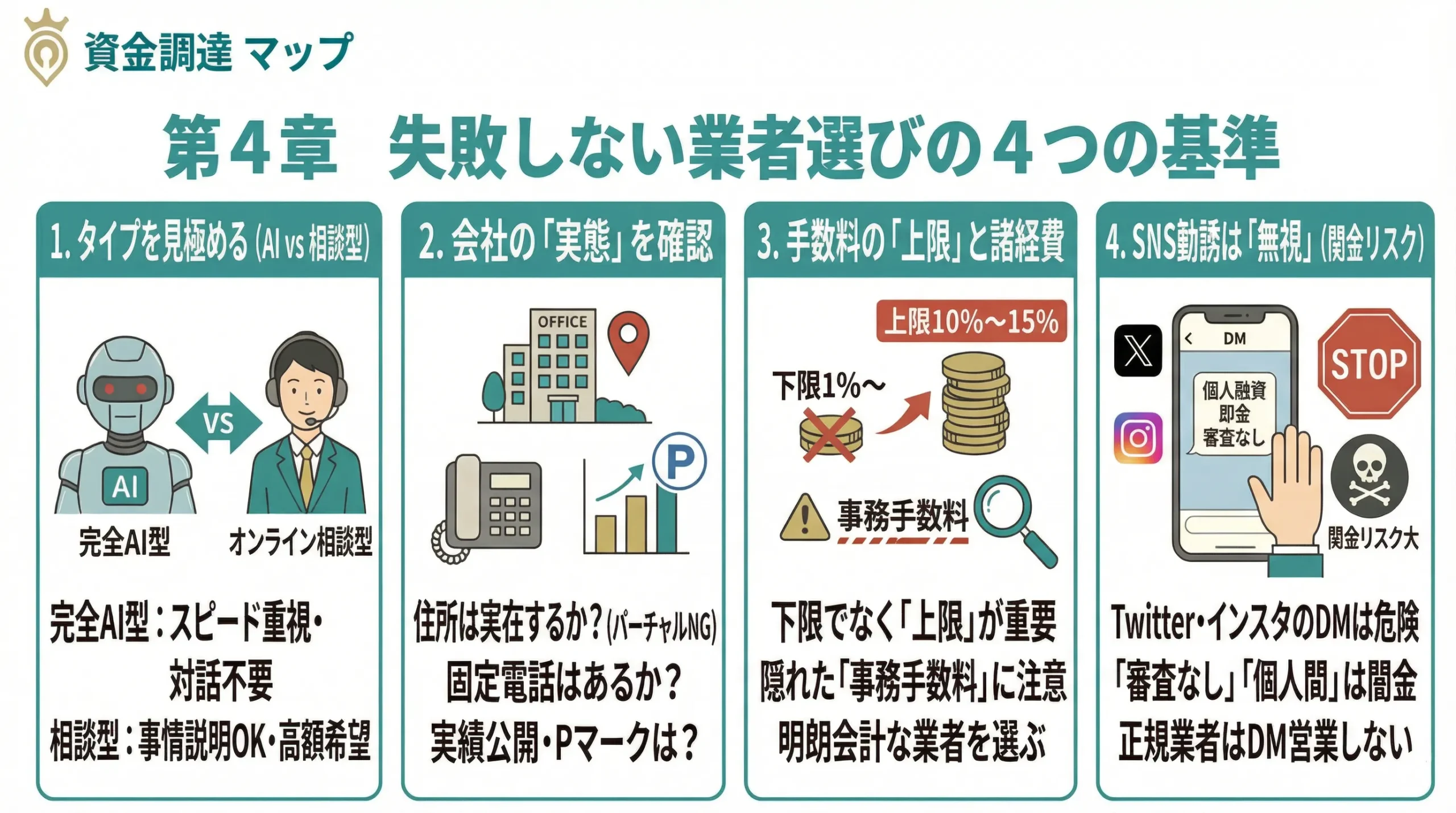

「どこも同じオンライン完結だろう」と思って適当な会社を選ぶと、隠れ手数料を取られたり、個人情報が悪用されたりするリスクがあります。2026年の最新事情を踏まえ、失敗しないための4つの選定基準を解説します。

1. 「完全AI型」か「オンライン相談型」かで選ぶ

一口にオンラインファクタリングと言っても、実は2つのタイプに分かれます。

- 完全AI型(電話原則なし)

特徴 : 人との接触ゼロ。スピード最優先。

代表例 : QuQuMo 、 labol 、 PAYTODAY 、 ペイトナー

向いている人 : 書類に自信があり、とにかく早く現金が欲しい人。 - オンライン相談型(Zoom/電話あり)

特徴 : 来店は不要だが、担当者と話して審査を有利に進められる。

代表例 : 株式会社No.1 、 えんナビ

向いている人 : 決算内容に不安があり、事情を説明して審査を通したい人や、高額調達を希望する人。

2. 運営会社の信頼性と「実態」の確認

Webサイトのデザインが綺麗でも、実態が不透明な業者は存在します。必ず以下の点をチェックしてください。

- 住所 : バーチャルオフィスやレンタルオフィスではないか(Googleマップで確認)。

- 電話番号 : 固定電話(03や06など)があるか。携帯番号のみは論外。

- 実績公開 : 「累計買取額」や「代表者名」が明記されているか。

今回ご紹介する「株式会社アクティブサポート(QuQuMo)」 や 「株式会社No.1」などは、長期にわたり安定した運営実績があり、プライバシーマーク(Pマーク)の取得や、公式サイトでの情報公開が徹底されているため、安心して利用できる基準を満たしています。

3. 手数料の「下限」ではなく「上限」と「諸経費」を見る

多くのサイトで「手数料1%〜」といった表記を見かけますが、重要なのは「上限」です。初回利用でヒアリングなしの場合、リスクヘッジのために手数料は高め(10%前後)になる傾向があります。 また、見落としがちなのが「事務手数料」や「システム利用料」です。手数料率は低くても、これらの名目で数万円引かれるケースがあります。「ペイトナー」 や 「QuQuMo」のように、「振込手数料以外の費用は一切かからない」と明言している会社を選ぶのが鉄則です。

4. 2026年の悪質トレンド「SNS勧誘」に注意

注意:SNSでの勧誘について

近年、X(旧Twitter)やInstagramのDMで「審査なしで即金」「個人間融資」と謳うアカウントが増えていますが、これらは闇金(ヤミ金)や詐欺業者の可能性が極めて高いです。 正規のファクタリング会社が、個人のSNSアカウントを使ってDMで営業をかけることはありません。必ず「ファクタリングシーク」などの信頼できる比較サイトや、公式検索経由でアクセスした正規サイトから申し込むようにしてください。

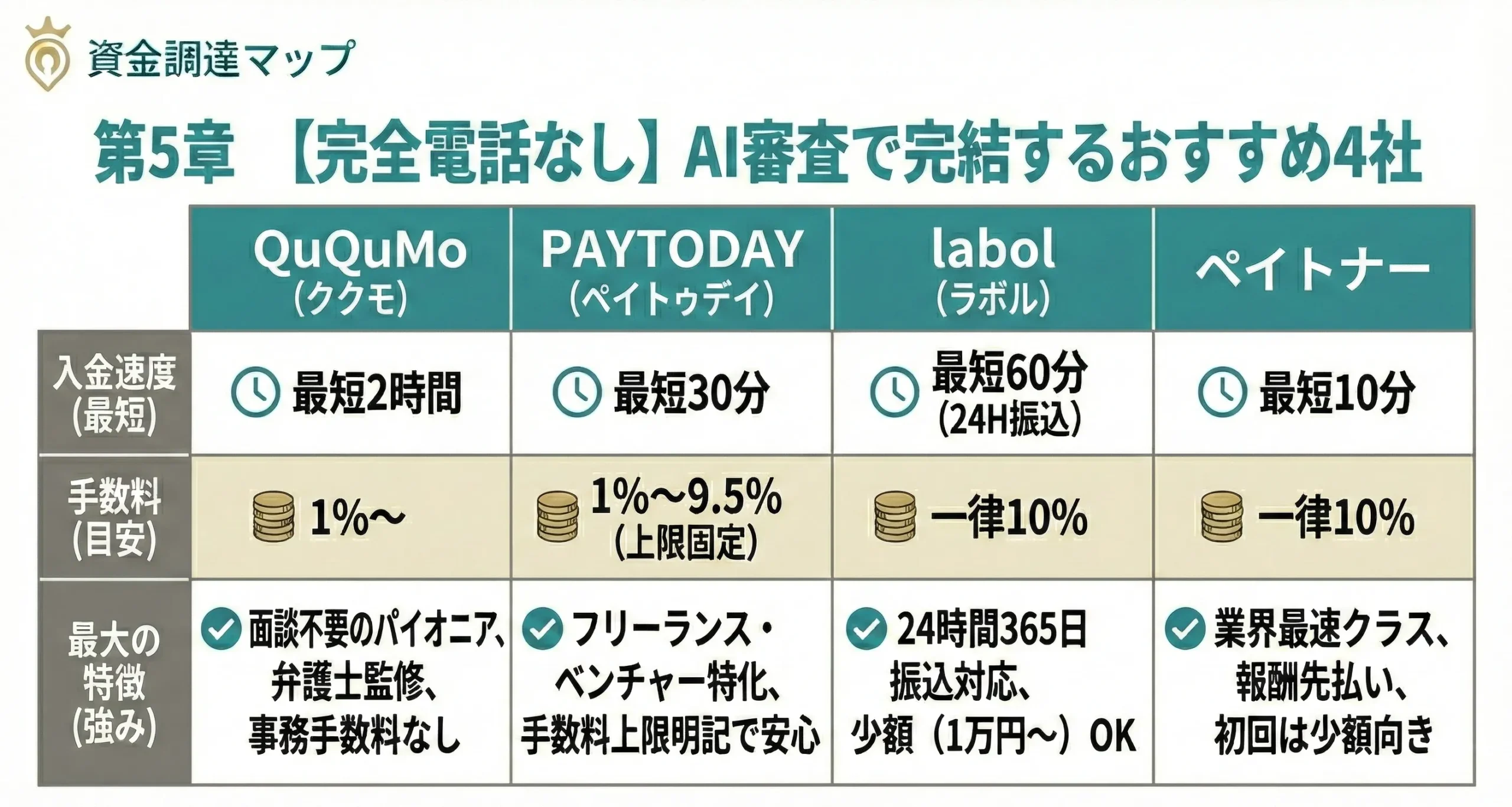

【完全電話なし】AI審査で完結するおすすめ4社

「とにかく誰とも話したくない」「スピード最優先」という方に最適な、AI審査・完全非対面型のサービスです。

1. QuQuMo(ククモ)

- 運営 : 株式会社アクティブサポート

- 入金速度 : 最短2時間

- 手数料 : 1%〜(上限は非公開だが、業界水準より低めの傾向)

- 必要書類 : 請求書・通帳データ(直近3ヶ月分)

【特徴】 面談不要・電話不要ファクタリングのパイオニア的存在です。Web完結だけでなく、パソコンが苦手な方でも扱いやすいシンプルなインターフェースが特徴。「弁護士ドットコム監修」のクラウドサインを導入しており、契約の法的な安全性も担保されています。事務手数料などの不明瞭なコストが一切かからない点も高評価です。

【利用者体験談:現場からのスマホ申請】

- 利用者 : 千葉県・建設業(一人親方・年商900万円)

- 状況 : 元請けからの支払いが1ヶ月ズレ込み、材料費50万円が不足。現場作業が忙しく、電話に出る時間がない。

- 結果 : 「昼休みにスマホでQuQuMoに登録し、請求書と通帳のスクショを送信。14時頃に審査通過のメールが届き、電子署名をしたら15時半には入金されていました。電話が一度もかかってこなかったのが本当に楽でした。」

- プロの分析 : 少額(50万円)かつ、通帳の履歴で継続的な取引(売掛金の入金実績)が確認できたため、AI審査が即座に「優良」と判定した事例です。QuQuMoはこうした小〜中規模の堅実な案件に非常に強い傾向があります。

2. PAYTODAY(ペイトゥデイ)

- 運営 : Dual Life Partners株式会社

- 入金速度 : 最短30分

- 手数料 : 1%〜9.5%(上限明記で安心)

- 必要書類 : 請求書・通帳データ・本人確認書類

【特徴】 「フリーランス・個人事業主・ベンチャー企業」に特化したAIファクタリングです。最大の特徴は、手数料の上限を「9.5%」と明記している点。ヒアリングなし型では10%〜20%の手数料を取る業者も多い中、一桁台で固定されているのは破格の透明性です。女性経営者やスタートアップからの支持も厚いサービスです。

【利用者体験談:週末の資金ショート回避】

- 利用者 : 東京都・Web制作(フリーランス・年商600万円)

- 状況 : クライアントの入金が遅れ、月末のサーバー代や外注費の引き落としに間に合わない危機。

- 結果 : 「金曜日の午後に申し込みました。他社では『週明け対応』と言われましたが、PAYTODAYはAI審査ですぐに結果が出て、その日のうちに入金されました。手数料も最初に提示された通りで、追加請求もありませんでした。」

- プロの分析 : フリーランス特有の「入金サイクルの不安定さ」をAIがリスク許容範囲内と判断しました。手数料上限が決まっているため、足元を見られる心配がないのがこのサービスの最大の強みです。

3. labol(ラボル)

- 運営 : 株式会社ラボル(東証プライム上場企業セレスの子会社)

- 入金速度 : 最短60分(土日祝日も24時間振込対応)

- 手数料 : 一律10%

- 必要書類 : 請求書・取引のエビデンス(メール等)

【特徴】 「24時間365日振込」を実現している稀有なサービスです。銀行の営業時間外や土日祝日でも、審査から入金までシステムが自動稼働します。手数料は一律10%と固定されており、審査ごとに変動しないため、試算が簡単です。少額(1万円〜)から利用できるため、ちょっとした経費の立て替えにも便利です。

【利用者体験談:土日の急な出費】

- 利用者 : 神奈川県・運送業(個人事業主)

- 状況 : 土曜日に配送トラックが故障し、修理費10万円が即金で必要になった。

- 結果 : 「土日に動いているファクタリング会社を探してラボルに到達。本当に土曜日の夜に入金されて驚きました。手数料は10%と少し高めですが、背に腹は代えられない状況では神様に見えました。」

- プロの分析 : ラボルは「緊急時のコンビニATM」のような使い方が正解です。手数料10%は安くはありませんが、土日に即金を作れる利便性は他社にはない圧倒的な価値です。

4. ペイトナー(旧yup)

- 運営 : ペイトナー株式会社

- 入金速度 : 最短10分

- 手数料 : 一律10%

- 必要書類 : 請求書・本人確認書類

【特徴】 フリーランスや小規模事業者向けの「報酬先払い」サービスとして有名です。審査スピードは業界最速クラスの「最短10分」。初回利用は上限額が低め(〜25万円程度)に設定されることが多いですが、実績を積むと枠が広がります。とにかく「今すぐ少額が必要」というシーンで活躍します。

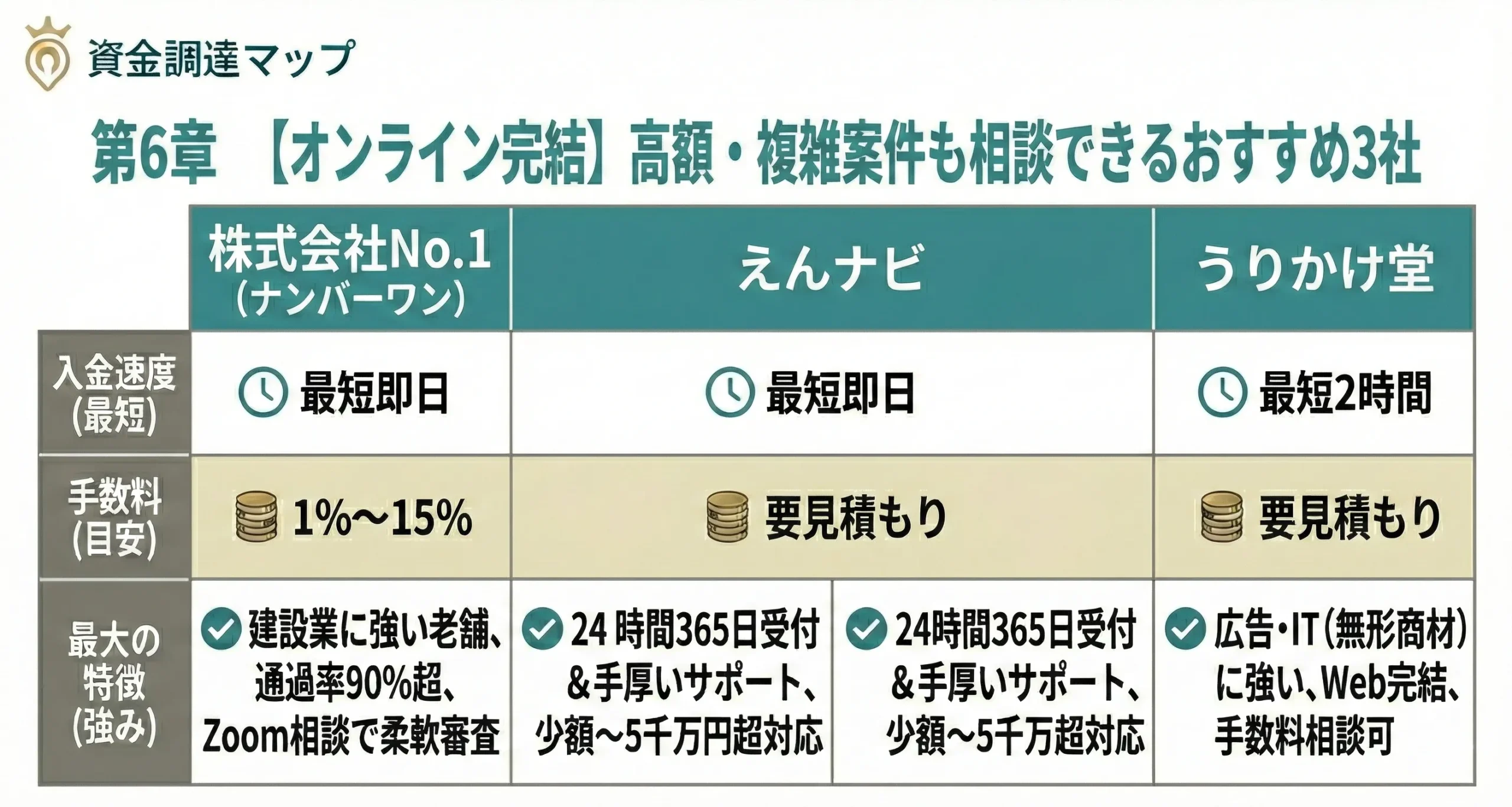

【オンライン完結】高額・複雑案件も相談できるおすすめ3社

「基本はオンラインがいいが、AI審査で落ちるのが怖い」「担当者に相談して条件を良くしたい」という方向けの、ハイブリッド型サービスです。

1. 株式会社No.1(ナンバーワン)

- 運営 : 株式会社No.1

- 入金速度 : 最短即日

- 手数料 : 1%〜15%

- 特徴 : 建設業界などに強く、審査通過率90%以上を誇る。

【特徴】 その名の通り業界トップクラスの実績を持つ老舗です。「完全オンライン契約」に対応していますが、希望すればZoomや電話で専任担当者が相談に乗ってくれます。AIだけでは判断できない「工事の進捗状況」や「将来の売上見込み」を加味してくれるため、AI型で審査落ちした方の駆け込み寺としても機能します。

【利用者体験談:他社で断られた案件が通過】

- 利用者 : 埼玉県・内装工事(法人・年商5,000万円)

- 状況 : 税金の滞納があり、AI審査型のファクタリング会社2社で瞬殺(審査落ち)された。

- 結果 : 「No.1のオンライン面談で『税金は分納の約束をしている』『来月大きな入金がある』という資料を見せて説明しました。担当の方が事情を汲んでくれて、無事に300万円の調達に成功しました。」

- プロの分析 : これぞ「ヒアリングあり(オンライン)」の強みです。AIは「税金滞納=NG」と機械的に判断しますが、人間は「分納計画=支払い意志あり」と判断できます。複雑な事情がある場合は、No.1のような対話可能な会社を選ぶべきです。

2. えんナビ

- 運営 : 株式会社インターテック

- 入金速度 : 最短即日

- 特徴 : 24時間365日対応・少額から高額まで柔軟。

【特徴】 「24時間土日対応」かつ「担当者のサポートが手厚い」のが特徴。夜間に申し込みをしても、翌朝一番で担当者が動いてくれるため、タイムラグが少ないです。50万円以下の少額から5,000万円超の高額まで幅広く対応しており、リピーターが多いのも信頼の証です。

3. うりかけ堂

- 運営 : 株式会社hs1

- 入金速度 : 最短2時間

- 特徴 : 電子契約対応・広告代理店やIT系に強い。

【特徴】 業界でも珍しい「広告業界」「IT業界」などの無形商材の扱いに慣れている会社です。Web完結のスキームが整っており、スムーズな契約が可能。他社と比較して手数料の相談にも柔軟に乗ってくれる傾向があります。

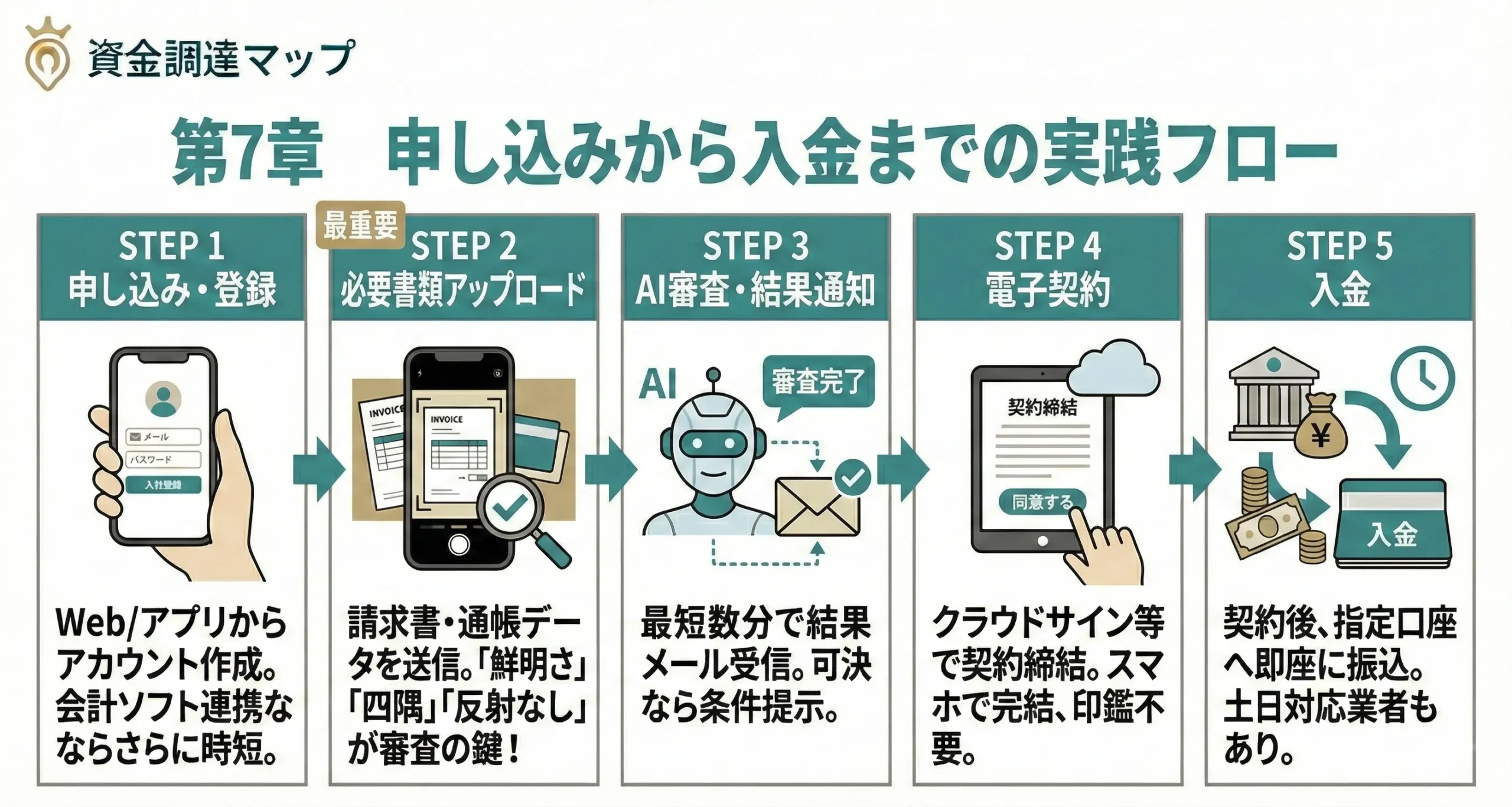

申し込みから入金までの実践フロー

ヒアリングなしファクタリングは手続きがシンプルですが、AI審査だからこそ「書類の鮮明さ」や「データの正確性」が重要になります。ここでは、審査通過率を高めるための具体的な手順とコツを解説します。

1. 申し込み・アカウント登録

まずは各社公式サイトから、メールアドレスとパスワードを設定してアカウントを作成します。

【2026年のポイント】

最近は「freee」や「マネーフォワード」のアカウントでログイン(SSO連携)できるサービスが増えています。これを利用すると、決算データが自動連携されるため、手動での書類アップロードの手間が省け、審査スピードも格段に上がります。

2. 必要書類のアップロード(最重要)

ここが審査の分かれ目です。スマホで撮影してアップロードする場合、以下の点に注意してください。AIは画像の不鮮明さを「改ざんの疑いあり」と判定します。

- 四隅を入れる : 請求書や通帳の端が切れていないこと。

- 光の反射を防ぐ : 文字が光で飛んでいるとOCR(文字認識)が読み取れません。

- 解像度 : ボケていない鮮明な画像を送る。PDFデータがある場合は、スクショや写真ではなくPDFファイルをそのまま送るのがベストです。

- 通帳の履歴 : 「表紙」だけでなく「直近3ヶ月分の入出金明細」が必要です。特に「売掛金の入金履歴」があるページは審査の肝となります。

3. AI審査・結果通知

早ければ数分、遅くとも当日中にはメールまたはマイページ上で結果が通知されます。 ここで「可決」となれば、買取手数料や振込金額などの条件が提示されます。

4. 電子契約(クラウドサイン等)

提示された条件に同意すると、電子契約書のURLが送られてきます。 画面上で契約内容を確認し、同意ボタンを押すだけで契約完了です。印鑑証明書や実印は不要です。

5. 入金

契約手続き完了後、指定口座へ即座に振り込まれます。24時間対応システム(モアタイムシステム)を導入している業者(QuQuMo、labolなど)であれば、夜間や土日でも着金します。

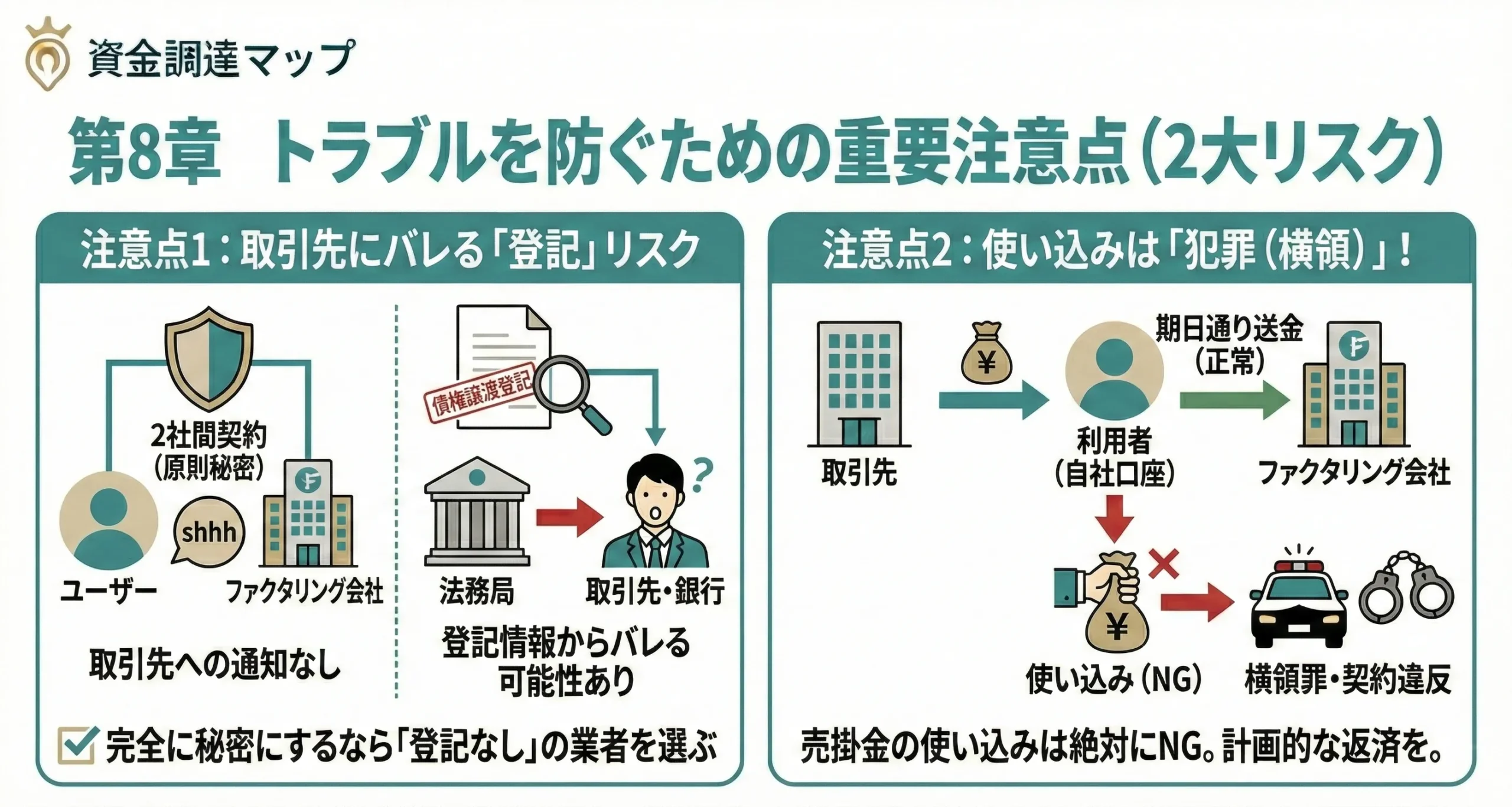

トラブルを防ぐための重要注意点

手軽さが魅力の「ヒアリングなし」ですが、リスク管理を怠ると事業継続に関わるトラブルに発展する可能性があります。

取引先に知られないための「2社間契約」と「登記」

ヒアリングなしファクタリングのほとんどは、利用者とファクタリング会社の2社だけで契約する「2社間ファクタリング」です。そのため、原則として売掛先(取引先)に通知が行くことはありません。 ただし、契約内容に「債権譲渡登記」が含まれている場合、登記情報を通じて取引先や銀行に知られるリスクがゼロではありません。 完全に秘密にしたい場合は、「債権譲渡登記の留保(登記なし)」に対応している QuQuMo や PAYTODAYのようなサービスを選ぶことが必須です。申し込み時に「登記なしでお願いします」と確認するのも良いでしょう(チャット等で確認可能)。

支払い期日の厳守とトラブル

2社間ファクタリングでは、取引先から入金された売掛金を、利用者がファクタリング会社へ送金する必要があります。 もし、この送金が遅れたり、使い込んでしまったりすると、「横領罪」に問われる可能性があります。また、契約違反として取引先へ「債権譲渡通知」を送付され、信用が失墜するケースも。 「ヒアリングなしで簡単だから」といって、返済計画のない安易な利用は絶対に避けてください。

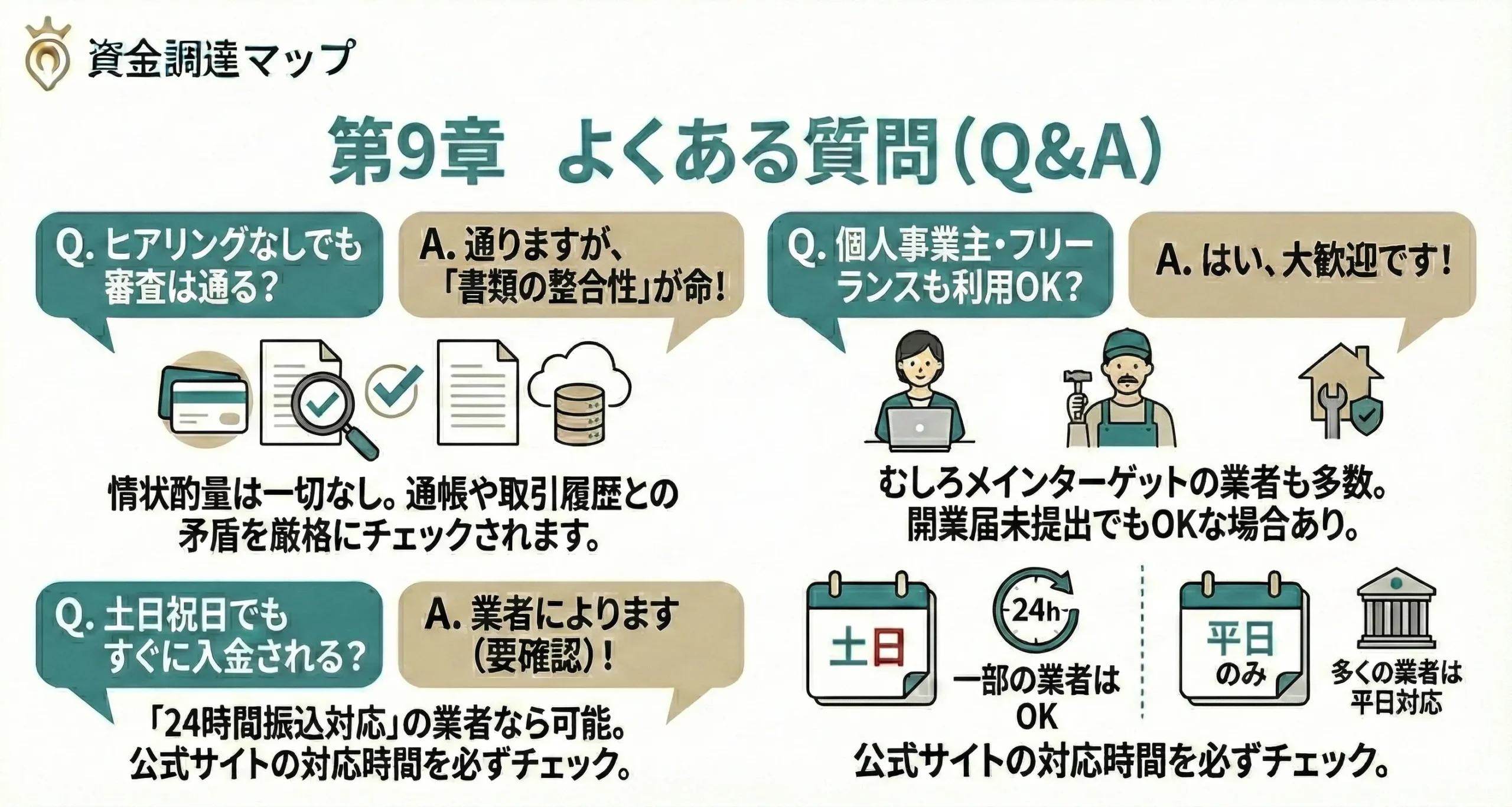

よくある質問(Q&A)

Q. ヒアリングなしでも審査は通るのか?

A. 通りますが、書類の整合性が全てです。 対面審査のように情状酌量が一切ないため、「請求書の日付」「金額」「振込先口座」などの情報が、過去の取引履歴や通帳データと矛盾していないかが厳しく見られます。矛盾がなければ、むしろ人間が見るより早く、高確率で可決されます。

Q. 個人事業主やフリーランスでも利用できる?

A. はい、利用可能です。 今回ご紹介した PAYTODAY 、 ペイトナー 、 labol などは、むしろ個人事業主やフリーランスをメインターゲットにしています。開業届を出していない場合でも、取引のエビデンスがあれば利用できるケースがあります。

Q. 土日祝日でも入金される?

A. 業者によります。 labol(ラボル)やえんナビ のように「365日24時間対応」を明言している業者であれば可能です。ただし、多くの業者は「申し込みは24時間受付だが、審査・入金は平日のみ」というケースが多いので、公式サイトの「営業時間」ではなく「振込対応時間」をよく確認してください。

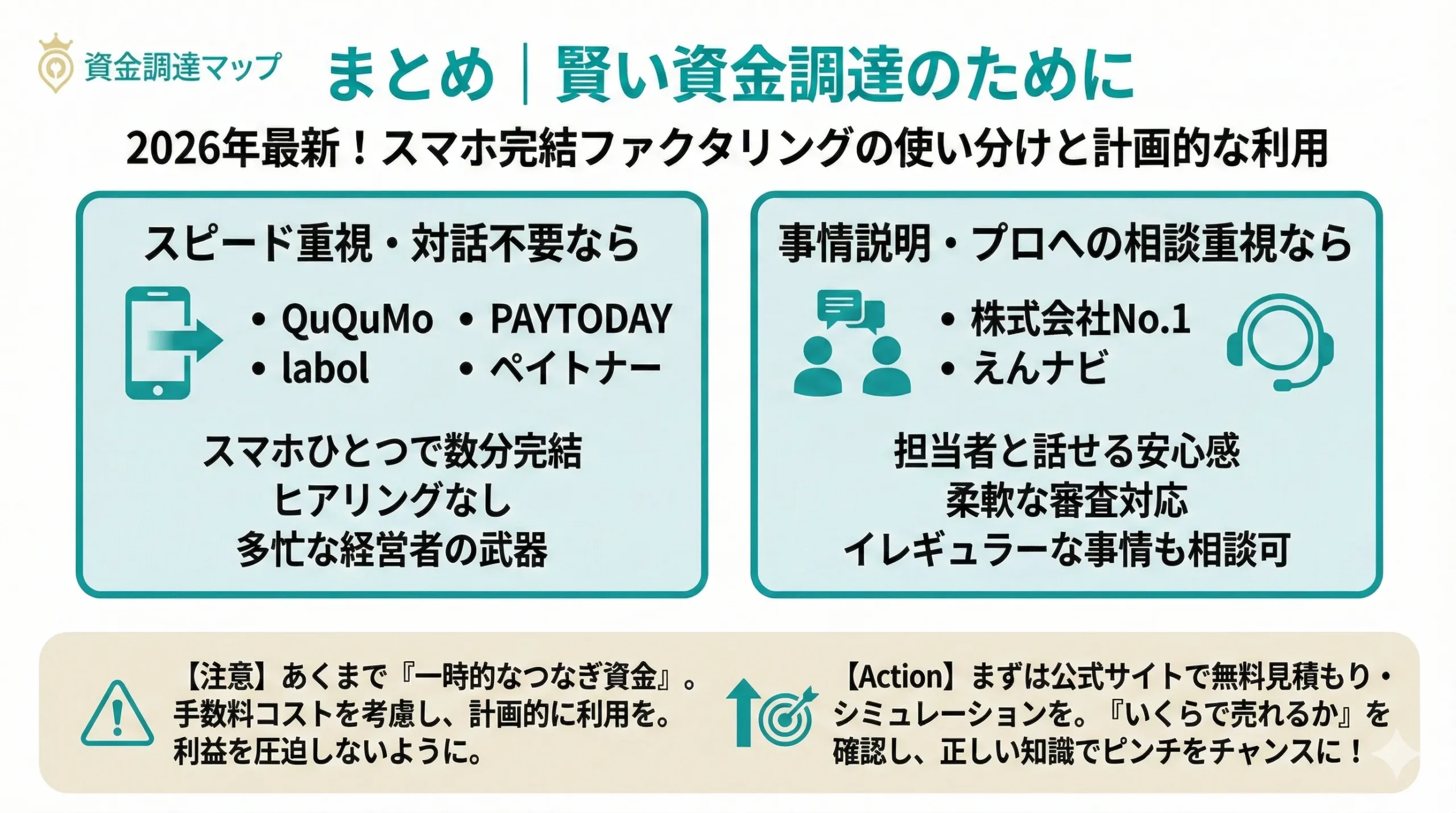

まとめ|賢い資金調達のために

2026年、ファクタリングは「怪しい・面倒」な資金調達手段から、「スマホひとつで数分で完結する」スマートなファイナンスへと進化を遂げました。 特に「ヒアリングなし」のサービスは、多忙な経営者にとって強力な武器となります。

- スピード重視・対話不要なら : QuQuMo 、 PAYTODAY 、 labol 、 ペイトナー

- 事情説明・プロへの相談重視なら : 株式会社No.1 、 えんナビ

このように、自社の状況に合わせてサービスを使い分けることが成功の鍵です。 しかし、忘れてはならないのは、ファクタリングはあくまで「一時的なつなぎ資金」であることです。手数料コストを考慮し、計画的に利用しなければ、利益を圧迫することになります。

まずは、公式サイトで無料見積もりやシミュレーションを行い、「自分の請求書がいくらで売れるのか」を確認することから始めてみてはいかがでしょうか。正しい知識とパートナー選びで、ピンチをチャンスに変えてください。

会社ランキング ファクタリングシークで

今すぐ確認する