最新のファクタリングとは?

ファクタリングは「売掛金」を担保に、銀行融資より速く・柔軟に資金化できる現代型の資金調達サービスです。2026年はAI審査やデジタル完結型サービスの登場で、中小企業・個人事業主の利用が急増。担保不要・審査が柔軟・即日対応が最大の魅力です。

専門家の視点から「使いどき」「他金融サービスとの違い」も詳しく解説します。

関連記事

ファクタリングの基本知識

ファクタリングの概要

ファクタリングとは、売掛金などの未回収債権を第三者(ファクタリング会社)に売却することで、早期に資金を調達する金融サービスです。通常、企業や個人事業主が取引先へ商品・サービスを提供した後、入金までに数十日~数ヶ月のタイムラグが生じることがあります。この期間の資金繰りをサポートするのがファクタリングの主な目的です。ファクタリングの仕組みを簡単に説明すると、債権者(利用者)がファクタリング会社に売掛金を売却し、その対価として現金を受け取ります。ファクタリング会社は、売掛先から入金があった時点で回収を完了します。これにより、利用者は最短即日で資金調達が可能となります。

- 最短即日で資金化が可能(会社によっては2~3時間で完了するケースも)

- 銀行融資と異なり、原則として保証人や担保が不要

- 赤字決算や税金未納があっても利用できる場合が多い

- オンラインでの申込・完結も増加中

ファクタリングは、資金繰りに悩む中小企業・個人事業主にとって、現金化までの手間や時間を大きく短縮できる有効な手段です。実際に、「請求書を発行したばかりで資金が足りず、翌日までに仕入れ代金を支払う必要があった」という事業者が、最短2時間で300万円の資金を受け取れた事例も存在します。

このようなノウハウや活用方法は、各ファクタリング会社の公式サイトや最新の業界資料でも紹介されています(例:SMBCファクター公式、みずほファクター公式など)。

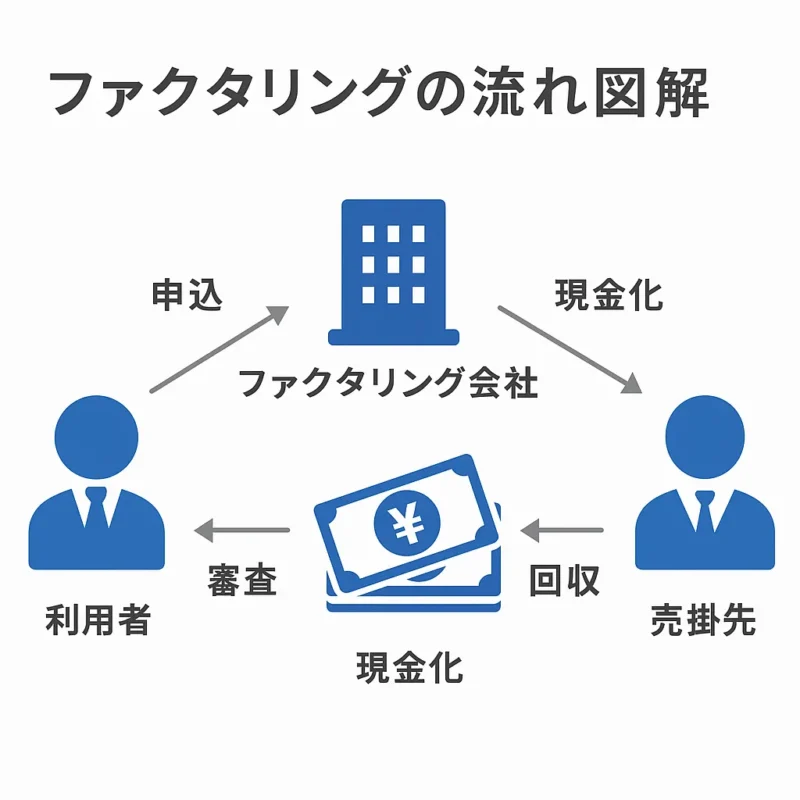

ファクタリングの仕組み

ファクタリングの基本的な仕組みは、次の3者が関与します。

- 売掛債権を持つ「利用者」(企業・個人事業主)

- 債権を買い取る「ファクタリング会社」

- 売掛金を支払う「取引先(売掛先)」

主な流れは以下の通りです。

- 利用者がファクタリング会社へ申込み

- 必要資料(請求書や契約書、登記簿謄本など)を提出し、審査を受ける

- 審査通過後、ファクタリング会社が債権を買い取り、代金を利用者に支払う

- 売掛先から期日通りに入金された場合、ファクタリング会社が回収を完了

取引の種類は大きく「2社間ファクタリング」と「3社間ファクタリング」の2つがあります。2社間ファクタリングは取引先に知られずに利用できる点が魅力ですが、3社間ファクタリングに比べて手数料がやや高めになる傾向があります。

ファクタリングの利用対象者

ファクタリングは、中小企業や個人事業主を中心に、多くの業種で利用されています。特に下記のようなケースで有効です。

- 売掛先の入金が遅れ、仕入れ・運転資金が不足している

- 急な設備投資や人件費の支払いが発生した

- 銀行融資の審査が通りにくい、または時間がかかる

- 赤字決算や税金未納があり、銀行から借入できない

実際に、建設業やIT関連業、医療・介護報酬の早期現金化、個人事業主のフリーランス案件にも幅広く使われています。24時間オンライン申込可能なサービスや、担当者によるサポート体制が整っている会社も増加しています。

「当社は小規模な建設業ですが、月末に材料代と人件費の支払いが重なり、急遽500万円の資金が必要に。

銀行融資は審査に時間がかかるため、知人に紹介された大手ファクタリング会社へオンライン申込。必要書類は請求書と通帳コピー、登記簿謄本だけで、2営業日後には全額入金。担当者の対応も迅速で、今後も継続利用を検討しています。」

「フリーランスでIT受託開発をしています。取引先の入金が月末締め翌々月払いで、どうしても資金繰りが厳しい時がありました。個人向けに対応しているファクタリングサービスを利用し、手数料はややかかったものの、当日中に100万円が現金化。以降、急な受注が来ても安心して対応できるようになりました。」

「最初は他社で審査に落ちましたが、書類不備(通帳コピーの取引先名違い)が原因と判明。公式サイトの『よくある質問』を参考に書類を揃え直し、二度目は同じ業者で無事に資金化。サポート担当が具体的なアドバイスをくれたのが大きかったです。」

直近2年でAI審査・完全オンライン完結型のファクタリングが急増。経済産業省や日本ファクタリング業協会の指針で「契約・手数料の透明化」も進み、利用者の安全性・満足度が大きく向上しています。新興系・大手の「無料オンライン診断」や「即日30分入金」対応も増え、個人・小規模事業者の裾野が拡大中です。

このようにファクタリングは、「できるだけ早く」「保証人なしで」「柔軟な資金調達をしたい」事業者にとって強力な資金繰りサポートです。

詳細なサービス内容や条件、審査基準は各社によって異なるため、必ず公式サイトや最新情報を確認しましょう。

大手ファクタリング会社の種類と特徴

大手ファクタリング会社の定義と特徴

大手ファクタリング会社とは、メガバンクや有力金融グループの関連会社、上場企業系など、規模が大きく財務基盤が安定しているファクタリング会社を指します。特にみずほファクター、三菱UFJファクター、SMBCファクター、オリックスなどは、業界の信頼性や知名度の面で群を抜いています。

これら大手企業は、取引金額の上限が高く、大口取引や上場企業との資金調達にも対応可能です。財務・経理の専門スタッフが多数在籍し、厳格な審査・ガバナンス体制も特徴です。中小ファクタリング会社と比較すると、手数料や審査基準はやや厳しめですが、透明性・安定性・法令遵守の面で「信頼性」を重視したい企業に最適です。

- 大手銀行(メガバンク)やそのグループ会社が運営

- 最大数十億円規模の売掛債権にも対応

- 経理・財務部門がある大企業・上場企業との取引が多い

- 完全オンライン対応のサービスや、全国対応の窓口もあり

- 中小・独立系と比較し、サービス内容が体系化・標準化されている

ファクタリング会社の種類

ファクタリング会社は、サービス形態・資本背景・対応範囲により大きく3つに分類されます。それぞれの特徴・メリット・注意点を詳しく整理しました。

| 種類 | 代表的な会社 | 主な対象 | 強み・特徴 | 注意点 |

|---|---|---|---|---|

| 大手銀行・グループ系 | みずほファクター 三菱UFJファクター SMBCファクター オリックス | 上場企業・中堅~大企業 大口取引の中小企業 | ・信頼性・安全性が高い ・高額・複数債権の一括買取が可能 ・審査体制・サポートも充実 | ・審査が厳しい ・必要書類が多い ・少額取引にはやや不向き |

| 独立系・中堅 | OLTA QuQuMo ビートレーディング アイフルビジネスファイナンス | 中小企業 個人事業主 小規模法人 | ・オンライン申込&即日現金化 ・審査が比較的柔軟 ・少額~1000万円程度まで対応 | ・手数料が高めのケースも ・業者ごとに信頼性にバラつき ・中には悪質業者も存在 |

| 業種特化型 | メディカルファクター(医療) 建設ファクター(建設業) スタートアップ系各社 | 医療法人 介護事業者 建設業 IT・フリーランス等 | ・業種ごとの事情や書類に精通 ・診療報酬、介護報酬、下請債権など専門債権に対応 ・アドバイス・ノウハウも豊富 | ・サービス範囲が限定的な場合あり ・通常より手数料がやや高い傾向も |

最近の傾向:

独立系やオンライン特化型ファクタリング(例:OLTA、QuQuMo等)が中小企業・個人事業主向けに普及し、AI審査やペーパーレス化で最短30分~即日資金化も可能に。一方で、審査が甘い業者には「高額手数料」や「契約トラブル」も散見されるため、必ず公式サイトやJFA(日本ファクタリング業協会)認定の有無を確認してください。

なお、独立系や一部のオンライン型では「安い手数料」をアピールした会社や、土日・祝日も相談・資金化が可能なサービスも増えています。

選び方のポイント:

利用目的(金額・スピード・安全性)、自社の規模・業種、希望するサポート体制に合わせて、複数社で比較・相見積もりを取ることが最も重要です。

「従業員20名の製造業で、突発的な大口案件に対応するため、みずほファクターを利用。手数料は低めで対応も丁寧。経理担当とのやり取りや審査資料の提出がやや煩雑でしたが、1億円超の債権も安全に現金化できました。」

大手ファクタリング会社のメリットとデメリット

大手ファクタリング会社のメリット

1. 信頼性・安全性:メガバンク等が運営するため資金繰りの不安がなく、契約や個人情報の取扱いも厳重です。

2. 高額債権対応:最大数億~数十億円の大口取引も対応可能。上場企業や大手取引先でも問題なく利用できます。

3. 資金調達スピード:審査書類が揃っていれば即日~数営業日で現金化が可能。迅速なサポート体制が魅力です。

4. 実績・安心感:公式に運営実績や導入事例が多数公開されており、平均手数料や導入件数など透明性が高いです。

大手ファクタリング会社のデメリット

1. 手数料がやや高い場合がある:特に少額債権では独立系よりコストが高くなることも。

2. 審査が厳しい:財務状況や決算書類など厳格な審査基準があり、場合によっては利用できないことも。

3. 手続き・必要書類が多い:取引規模やガバナンスの観点から、必要な書類や申込プロセスが多めです。

4. 悪徳業者・トラブル事例の存在:大手に模した悪質業者も存在し、公式サイトや正規代理店かどうかの確認が必須です。

「地方都市で運送業を営む会社ですが、三井住友銀行グループ系のファクタリング会社を利用した際、必要書類が多く審査も厳しめ。ただ、その分しっかりした契約内容で、安心して数千万円規模の売掛金を現金化できました。」

おすすめの大手ファクタリング会社4選

ケース別おすすめの大手ファクタリング会社

「安心・信頼・高額対応・全国サポート」を求めるなら、やはり大手ファクタリング会社が最有力です。ここでは主要な大手ファクタリング会社をケース別にピックアップし、特徴・強み・比較ポイントをわかりやすくまとめます。

| 会社名 | 強み・特徴 | 対応案件 | 手数料(目安) | 公式サイト |

|---|---|---|---|---|

| みずほファクター | ・最大規模の取扱実績 ・大口債権/国際ファクタリングも強い ・上場/大手企業・高額案件向け | 大口(1000万円~数億円) 国際取引 | 1.5~3.5% | 公式サイト |

| 三菱UFJファクター | ・銀行系の信頼感・全国拠点 ・大手企業/中堅企業向けに柔軟対応 ・「診療・介護報酬」も対応 | 大口~中規模 医療・介護報酬 | 1.5~4.0% | 公式サイト |

| SMBC(三井住友カード) | ・三井住友銀行グループ ・地方・中堅企業の案件も多数 ・診療・介護報酬、建設業、運送業等に実績 | 大口~中小企業 業種特化型も対応 | 1.5~4.0% | 公式サイト |

| オリックス | ・多業種対応/柔軟審査 ・医療/介護/IT/建設系にも強い ・幅広い企業規模に対応 | 大口~中規模 医療/IT/建設業等 | 1.8~5.0% | 公式サイト |

- 高額・大口案件:上場企業/大手との取引、1,000万円超の案件には みずほファクター や 三菱UFJファクター が最適。国際ファクタリングにも対応。

- 中堅・地方企業:「地銀ネットワーク」や地方の建設・医療系は SMBCファクター を要チェック。

- 業種特化・幅広さ:医療・介護・IT・建設業など、多業種で柔軟に対応したいなら オリックス が好評。

- 医療・介護特化:三菱UFJファクター、SMBCファクター、オリックスは診療・介護報酬ファクタリングでも高い実績。

POINT: 大手は「信頼性」「大口・特殊案件」「全国拠点」の安心感で選ばれる一方、審査はやや厳しめ・少額案件には不向きな傾向も。

「安い手数料」や「土日対応」を重視するなら独立系・オンライン型も選択肢に。

迷ったら、複数社へ無料見積もり・公式サイトで相談するのが鉄則です。自社の資金ニーズ・売掛先の規模・業種特性に合わせて比較しましょう。

大手ファクタリング会社の利用事例

【実例1:建設業/年商3億円】

決算直後に大型案件の受注があり、資材購入・下請け支払いのため1,500万円の資金が急遽必要に。みずほファクターを利用し、2営業日で全額現金化。手数料率は2.2%、担当者も丁寧な説明で安心して利用できた。

【実例2:医療法人/診療報酬ファクタリング】

診療報酬の入金遅れによる資金ショート対策で、オリックスの医療・介護報酬ファクタリングを導入。売掛先(国保連など)との3社間契約で、月末締め翌々月払い→当月現金化。医療特化ならではの柔軟な対応とノウハウを実感。

【実例3:フリーランスIT業/クラウド型】

売掛先の支払いサイトが60日、資金繰りに不安。オンライン特化のQuQuMoで請求書・通帳データをアップロードし、わずか3時間で50万円を受け取ることができた。オンライン面談も柔軟だった。

ファクタリング会社の選び方

自社に合ったファクタリング会社の選び方

ファクタリング会社選びは、「自社の調達目的」「必要なスピード」「希望する金額」「重視する安全性・サポート体制」に応じて検討することが重要です。

- ニーズ(大口・小口・特定業種・スピードなど)を明確に

- サポート・問い合わせ体制(電話、チャット、担当者付きか)を確認

- 料金体系(手数料・諸費用・振込手数料)を比較

口コミや評判、実際の利用者の声も参考になります。「対応が遅い」「説明が不十分」といったネガティブな口コミも事前に把握しておきましょう。

ファクタリング会社の比較ポイント

- 手数料・諸費用(1%~10%程度が目安、「安い手数料」を掲げる独立系も多数)

- 入金までのスピード(即日~1週間、土日や祝日も対応可能な会社あり)

- 必要書類の内容と審査の厳しさ

- サポート体制(担当者有無、オンライン面談対応など)

- 評判・口コミ(Googleレビュー、専門サイト)

- 公式サイト・web上での情報の充実度

比較サイトや専門家による「おすすめランキング」はあくまで参考情報として、自社の条件に最も合った会社を選ぶことが重要です。

ファクタリングの契約と手数料

ファクタリングの契約方法

契約は一般的に以下の流れで進行します。

- 事前相談・見積もり依頼(web・電話・メール)

- 必要書類提出(請求書、通帳、決算書、登記簿謄本、場合により顧客情報)

- 審査・契約内容の提示(手数料・買取額・入金期日)

- 承諾・契約書締結(電子契約も増加)

- 指定口座へ入金(最短即日~数日)

業種や契約内容によっては、債権譲渡登記や保証人なし・来店不要のケースも増えています。特定業種(介護、調剤、建設業など)は、業界特有の注意点(報酬債権の支払サイト、契約書の形式など)も確認しましょう。

ファクタリングの手数料と比較

- 銀行系・大手ファクタリング:1.5~5%程度が相場

- 独立系・即日オンライン型:5~10%程度(条件により変動)

- 医療・介護特化型:3%前後が多い

- 調剤報酬などの一部:2%以下の事例もあり

手数料が高くなる主な理由は、売掛先の信用度・売掛金額の小ささ・2社間ファクタリング(取引先に知られず資金化)の場合が多いです。逆に、売掛先が上場企業や国など信用度が高い場合は手数料が安くなる傾向です。比較時は「入金までの早さ」と「コストのバランス」を重視しましょう。

ファクタリング利用のメリットとデメリット

ファクタリング利用のメリット

- 最短即日で現金化でき、資金ショートを回避できる

- 保証人・担保が不要(自己資金・資産が少ない場合もOK)

- 融資とは違い、信用情報への影響が少ない

- 業種・規模問わず幅広く活用可能

- コスト(手数料)は経費計上できる

特に小規模事業主やベンチャー企業、個人フリーランスにとって「手軽・スムーズな資金調達手段」として人気が高まっています。

ファクタリング利用のデメリット

- 手数料負担が大きくなる場合がある

- 取引先に知られるリスク(3社間ファクタリングの場合は通知あり)

- 現金化できる金額や売掛金に上限・条件あり

- 悪質な業者・詐欺被害・高額な違約金等のリスクも

契約内容の確認と複数社の比較、公式サイトや公的機関(経済産業省など)からの情報収集が大切です。

ファクタリング市場の動向

ファクタリング市場の最新動向

現在、日本国内のファクタリング市場は年率10%前後で拡大しています。新規参入・クラウド型・AI審査型のサービスも増加し、中小企業向けや個人事業主向けの小口取引が急伸。特に「オンライン即日対応」「クラウド請求書連携」「電子契約」などDX化が進み、利用者層も広がっています。

(出典:矢野経済研究所「ファクタリング市場調査」など)

- OLTA、QuQuMo、ビートレーディング、GMO BtoB Early Payment等の新興勢力が台頭

- 医療・建設・運送など業種特化型のサービスも成長中

- 大手メガバンク系は「安心・安全」志向層に依然高い支持

市場規模の安定成長とサービス多様化により、今後も利用企業・個人の増加が見込まれています。

ファクタリングの信頼性と実績

信頼できるファクタリング会社は、公式サイトで審査基準や利用実績・利用者の声・第三者認証(JFA加盟・公的登録)などを明示しています。審査基準・プロセスの透明性と、数千件~数万件単位の累計実績が公開されているかが「信頼性」の大きな指標です。

- みずほファクター・三菱UFJファクターなど:累計取扱高数千億円、与信管理・債権保全体制も万全

- クラウド型は実績件数やユーザー満足度、口コミの評価も参考に

信頼できる情報源・出典として、金融庁やJFA(一般社団法人日本ファクタリング業協会)の公表データ、主要各社公式サイトが有用です。

ファクタリングに関するQ&A

よくある質問1:大手ファクタリング会社でも即日現金化できますか?

大手各社も「最短即日~翌営業日入金」のサービスを提供しています。必要書類(請求書・通帳・登記簿謄本等)が揃い、審査に問題なければ非常にスピーディ。ただし、案件規模や混雑状況で2~3営業日かかることもあります。

よくある質問2:大手で断られることもありますか?

あります。審査が比較的厳しく、売掛先の信用力が低い、赤字決算、債権の内容が不明確などは断られるケースも。独立系や業種特化型が柔軟な場合もあるので、複数社への相談・見積もりが有効です。

よくある質問3:どんな書類が必要?

みずほファクター、三菱UFJファクター、SMBCファクターなど大手は「請求書」「取引先との契約書」「入出金が分かる通帳コピー」「会社の登記簿謄本」「決算書(直近1~2期)」が基本。事業内容によって追加資料が求められる場合もあります。

よくある質問4:大手は少額案件(100万円以下)も利用できますか?

原則、少額案件はやや不得意です。大手は「数百万円~数億円」規模が主な対象。100万円未満の場合は独立系やオンライン型(OLTA等)が現実的です。規模・用途に合った選択が大切です。

よくある質問5:大手を装った悪質業者やトラブルもありますか?

あります。公式サイトを偽装したり、大手名をかたる悪質な業者も存在します。必ず正規の公式サイト・公的認証(JFA加盟など)を確認し、不審な連絡や高額手数料の提示には十分注意してください。

よくある質問6:土日や祝日でも現金化できますか?

大手は平日営業が基本ですが、一部の独立系ファクタリング会社では「土日・祝日も資金化対応」や「即日入金」サービスを提供しています。急ぎの際は土日対応可能な会社を選びましょう。

まとめと今後の展望

ファクタリングの現状

現在、ファクタリングは「大手・信頼性重視」から「オンライン・小口・即日対応」まで多様なサービスが広がっています。市場全体も年々拡大傾向であり、主要企業の導入実績も増加しています。大手ファクタリング会社の動向は業界全体の指標ともなっています。

今後の展望

AI審査や電子契約・オンライン化の進展により、よりスピーディで柔軟な資金調達が可能となっています。今後も新しいサービスや技術革新により、市場競争が激化し、より利便性と信頼性の高いサービスが生まれるでしょう。

まとめ: ファクタリングは、現代ビジネスの資金繰り課題を解決する強力なツールです。「自社に合った会社選び」と「正しい比較・活用ノウハウ」で、失敗のない資金調達を実現してください。

外部関連記事

会社ランキング ファクタリングシークで

今すぐ確認する