担保付ビジネスローン徹底ガイド【2025年版】――種類・担保評価・金利条件を実務で使い分ける

担保付ビジネスローンの基礎知識

担保付ビジネスローンとは?定義としくみ(まず全体像)

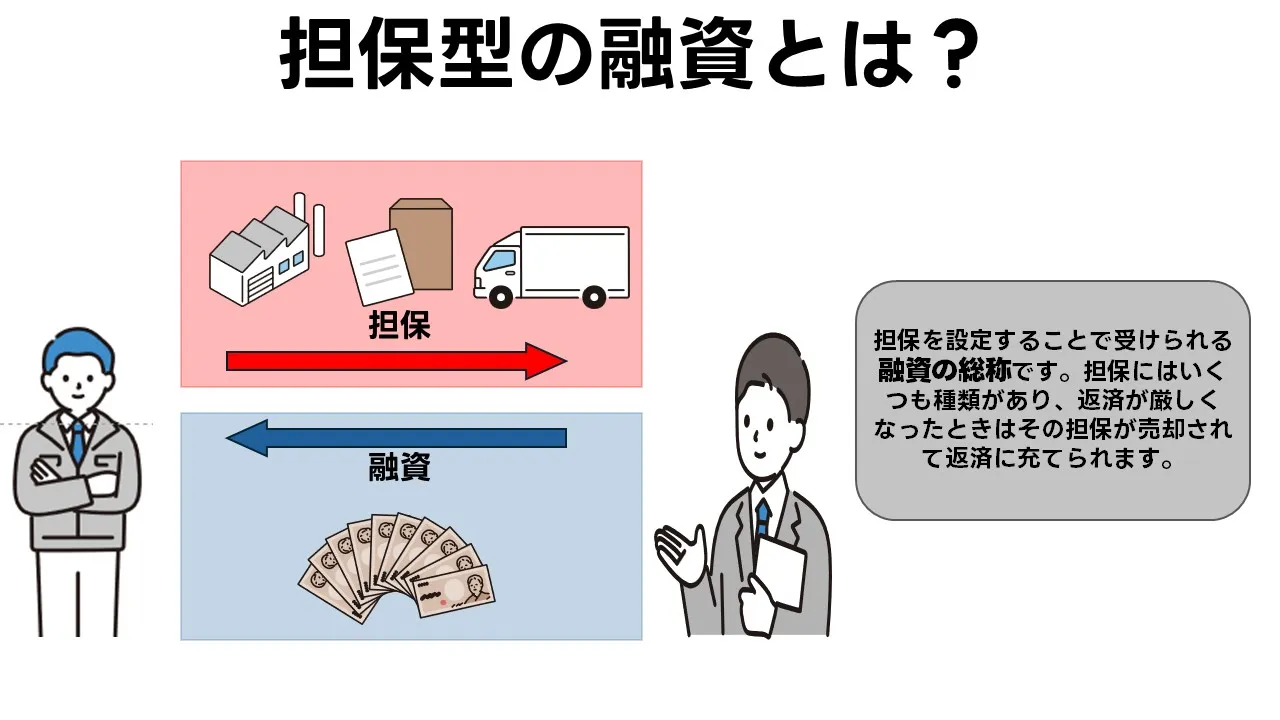

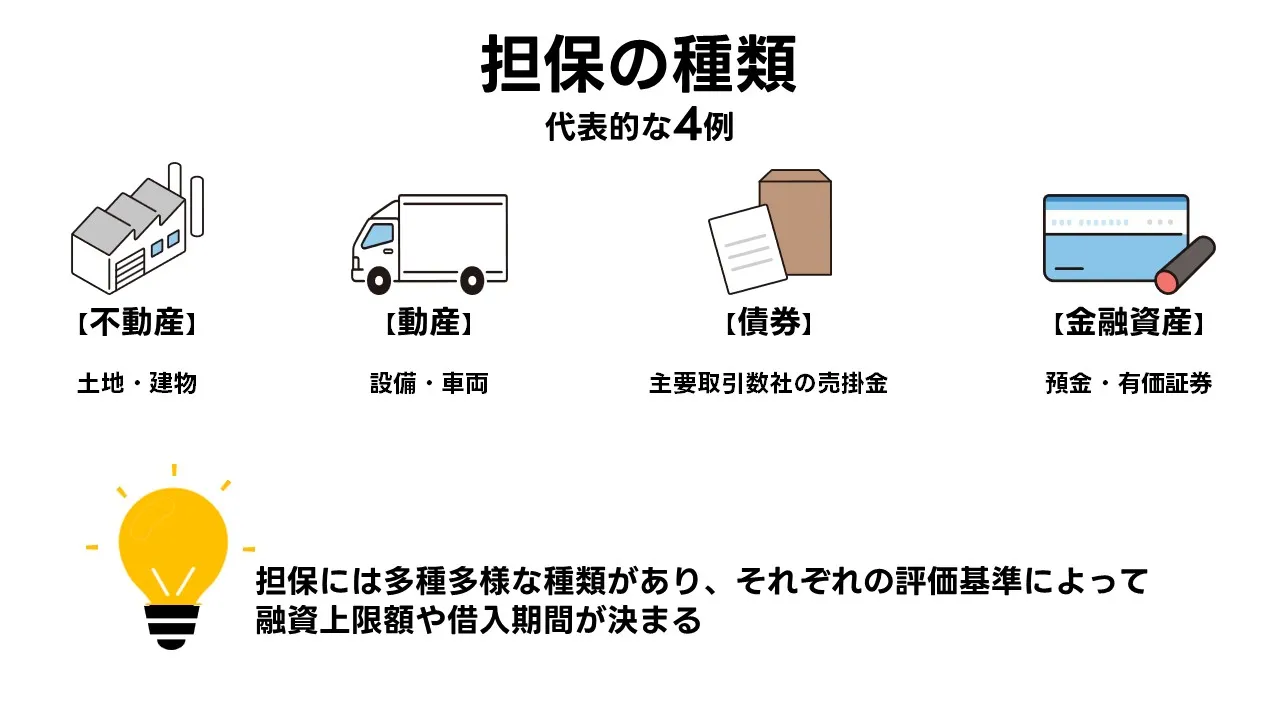

担保付ビジネスローンは、会社が持つ資産(不動産・在庫や設備などの動産・売掛金などの債権・預金や有価証券などの金融資産)に担保権を設定して借入を行う方法の総称です。ポイントは「返せなくなったとき、契約に沿って回収できる道が用意されている」ことです。担保は「いま売るため」ではなく、万一に備えるための安全装置と考えると、全体像がつかみやすくなります。どれくらい借りられるかは、与信(返済原資の見通し)に加えて、担保評価(価値・換価のしやすさ)が効いてきます。実務上は『実行額の目安=担保評価×掛目×返済原資の許容』の枠内で決まるため、資産の性格や回収ルールを最初に整理しておくほど、話がスムーズに進みます。

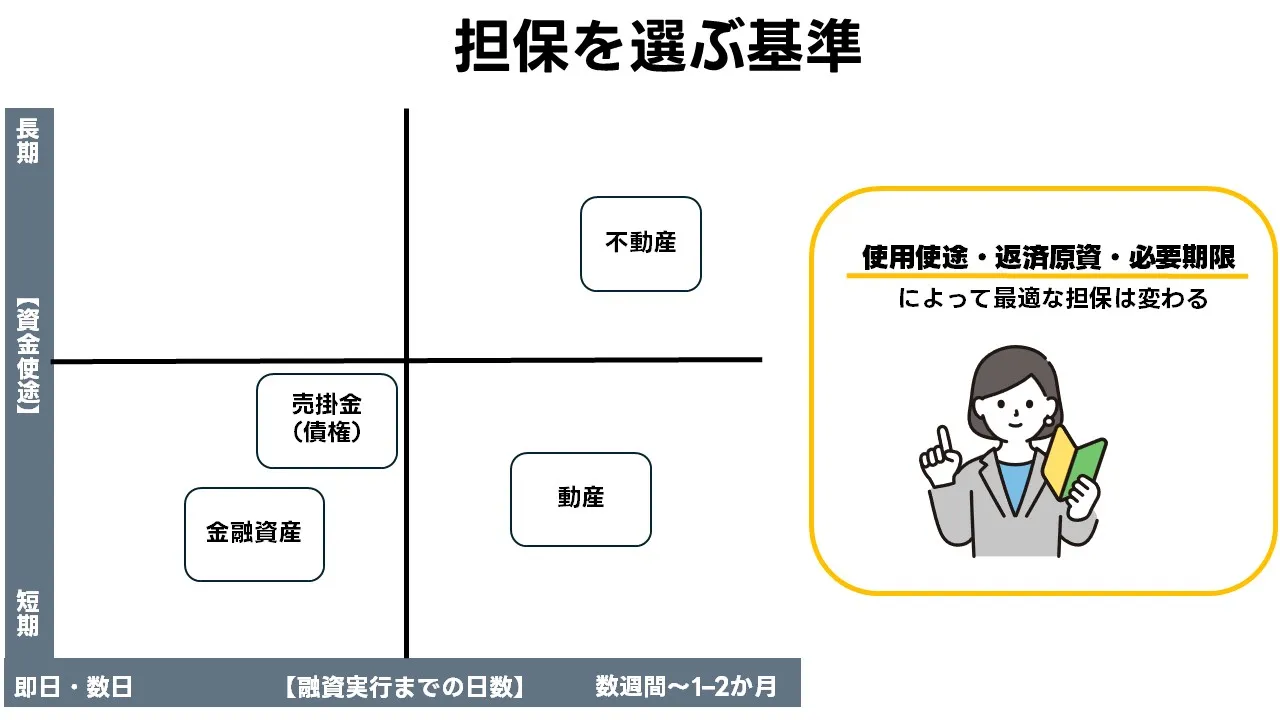

資産の「性格」を資金使途に合わせる発想も重要です。たとえば、建物や土地など長く使う投資なら、価値が安定しやすい不動産が相性良好です。反対に、仕入→販売→回収のサイクルが早い運転資金なら、在庫や売掛金のように「回転データを示せる資産」を担保にすると、実態に沿った枠組みを作りやすくなります。金融資産(預金・上場株式など)は保全が早いので、期日が迫るときの“橋渡し”にも向きます。これらを一つに決め打ちせず、必要額・必要日・返済原資の筋を立てた上で、複数の担保を組み合わせると、条件が安定して決まりやすくなります。

- 担保は「直ちに売却する」前提ではなく、万一時の回収可能性を高める仕組み。

- 実行額は「与信+担保評価」で決まる。資産の性格を資金使途に合わせるのがコツ。

- 不動産=長期投資と相性、在庫・売掛金=短期運転と相性、金融資産=スピード対応に有効。

名目金利より「総コスト」で比べる(費用の見方)

金利の数字だけで商品を比べると、あとから思わぬ費用差が出やすくなります。実務では、名目金利に加えて、事務手数料、登記費用(抵当権・動産譲渡・債権譲渡などの登録免許税や司法書士報酬)、評価費用(不動産評価・在庫/設備検査等)、印紙、保険の質権設定費用、振込・口座関連の取扱手数料までを含めた「実質年率(総コスト)」で比較します。また、返済方式でも負担は変わります。元利均等は毎月の支払が一定で見通しが立てやすい一方、据置期間を設けると初期負担は軽くなりますが、据置後の元金返済が大きくなります。短期の橋渡し(期日一括)なら、名目金利が低くても手数料が高いと総コストが上がることがあるので注意が必要です。

比較のときは、借りる「理由」と「期限」を先に言語化しておくと判断が早くなります。たとえば、投資案件の引き渡しに間に合わせたい場合と、繁忙期の仕入れを厚くしたい場合では、望ましい返済設計や費用構成が変わります。社内の資金繰り表に「借入の開始・終了」「費用の内訳」「返済のスケジュール」を入れ、月次のキャッシュフローに無理がないかをチェックしましょう。総コストの考え方を早めに共有しておくと、金融機関側の条件設計も行い易くなり、見積と承認が前に進みやすくなります。

- 比較は「名目金利+諸費用(評価・登記・手数料・保険・印紙など)」の合計で。

- 返済方式(元利均等/据置/期日一括)によってキャッシュフロー負担は大きく変わる。

- 資金繰り表に借入・返済・費用を反映し、月次の実行可能性を先に確認する。

審査の流れと必要書類(全体像を先に固める)

審査はおおむね「使途確認→担保の仮評価→必要書類の回収→申込(与信+担保審査)→条件提示→契約→保全(登記/通知/質権)→入金」という順番です。まず、どの資金に使い、どの原資で返すかを明確にします。次に、担保候補の情報を一次資料でそろえます。不動産なら登記事項、公図・地積測量図、建物図面、固定資産税課税明細、現況写真、賃貸中なら賃貸借契約や賃料台帳が基本です。動産なら在庫一覧(SKU・数量・場所・滞留区分)、月次回転、棚卸差異、設備ならメーカー・型式・年式・稼働状況・保守記録などが鍵になります。売掛金なら主要先別残高、年齢表、回収サイト、遅延状況、譲渡禁止条項の有無といった契約・運用情報が求められます。金融資産は残高証明や銘柄・時価の確認から入るのが一般的です。

詰まりやすいのは、同意書の取り付け(担保提供者と借入名義が異なるケース)、古い抵当・差押などの抹消、火災保険の質権設定、債権譲渡の通知調整などです。ここは早めに洗い出して逆算表に落とし、司法書士・評価会社・保険代理店・通知先のスケジュールを前倒しで押さえます。社内決裁に必要な一次資料一式をパッケージして提出し、承認日程に間に合うように段取りするだけで、実行までの時間を短縮できます。月次提出が必要なデータ(売掛金年齢表や在庫回転など)は、フォーマットを先に合意しておくと、実行後の運用も安定します。

- 必要書類は担保の種類ごとに異なる。一次資料の回収は最初にまとめて。

- 「同意書」「古い権利の抹消」「保険の質権」は滞留の典型。前倒しで着手。

- 決裁用パッケージと逆算表(評価→契約→登記/通知→入金)を用意し、期日に遅れない運びを作る。

担保にできる資産の種類と評価の基本――不動産・動産・債権・金融資産

不動産担保:評価プロセス・必要書類・実行までの運び方

不動産は担保の中心的な選択肢です。土地・建物・区分所有などを対象に、金融機関は権利関係の明確さと換価可能性を重視します。実務では、登記事項証明で所有者・抵当権・地役権等の状況を確認し、公図・地積測量図・建物図面で現況との齟齬を洗い出します。接道状況や用途地域、建ぺい率・容積率、建築確認の有無も処分可能性を左右します。賃貸中であれば、賃貸借契約書・賃料入金の実績・保証金の扱いなど、キャッシュフロー面の情報を提示すると評価が安定します。評価は「今すぐ売却」が前提ではありませんが、万一の回収局面で第三者へ円滑に処分できるかという観点から、越境・未登記建物・古い抵当や差押の残存などは減点要因です。工場・倉庫では用途違反や残置物の処理がボトルネックになることもあるため、初動で写真一式と状況説明を用意して齟齬を減らすことが大切です。契約・実行局面では抵当権設定登記、司法書士・保険代理店の手配、火災保険証券の確認・質権設定など、日程調整が多く発生します。提供者と借入名義が異なる場合の同意、古い権利の抹消、境界確定の要否も早期に確認し、逆算したスケジュールに落とし込むと遅延を防げます。

- 主な必要書類:登記事項証明、公図・地積測量図・建物図面、固定資産税課税明細、現況写真、賃貸借契約・賃料台帳(賃貸中)。

- よく詰まる箇所:越境・未登記、古い抵当・差押の残存、用途違反、残置物処理、同意書の未準備。

- 進め方のコツ:机上査定と現地確認の並行、評価待ち時間に契約案レビュー・登記準備・保険質権の前倒し。

動産担保:在庫・設備・車両を資金化するための管理要件

動産担保は在庫や設備、車両など事業資産の資金化に適した手法です。評価の核は「価値の把握」と「追跡可能性」です。在庫型ではSKU・数量・ロケーション・評価単価・回転率・滞留日数をデータで示し、定期棚卸や外部検査に応じる体制が必要です。設備型ではメーカー・型式・年式・稼働状況・保守記録、修繕履歴、中古市場の有無と実勢価格が重視されます。保全・公示は動産譲渡登記や占有改定、標識掲示を用い、期中は月次報告や臨時検査に対応します。物流拠点の移転、評価方法の変更、リコール・品質事故は価値毀損の火種となるため、事前届出と即時報告のルール化が与信維持に直結します。季節変動が大きい業種では、在庫の山谷に合わせた極度枠と、回転指標に連動した枠調整ルールを合意しておくと運用が安定します。設備は一品物ほど換価が難しく、汎用性が高いほど評価はブレにくくなります。保守契約の継続、保険付保、保管環境の維持など、日常の管理が評価の差につながる点も実務上の重要ポイントです。

- 提出データ例:在庫一覧(SKU・数量・場所・単価・滞留区分)、月次回転率・棚卸差異、機械台帳(取得価額・減価償却・残存価額)。

- 保全・公示:動産譲渡登記、占有改定、標識掲示、定期・臨時検査。変更・移動は事前届出と即時報告。

- 留意点:陳腐化・一品物・需要縮小は評価ブレが大きい。保守・保険・保管で価値維持を図る。

債権担保:売掛金の回収ルールと先方信用をどう示すか

売掛金等の債権担保は、取引先の信用と回収運用の標準化が評価の中心です。主要先別残高、年齢表(未回収期間の分布)、回収サイト、遅延・貸倒の発生状況、返品・値引・相殺の慣行、与信限度の設定方針といった運用ルールを明確にし、入金消込のエビデンスを提示します。契約面では取引基本契約の有無、債権譲渡禁止特約の有無を早期に確認し、必要に応じて同意・例外条項を取り付けます。保全は債権譲渡登記と債務者通知(取引関係に配慮した運用を含む)が基本で、回収金は指定口座へ集中させて流出を防ぎます。審査の安心感は、定型の月次レポートと遅延時エスカレーションの明文化で高まります。集中度が高い売掛先はリスクが偏るため、上位先の信用情報や売上の分散状況も併せて示すと説得力が増します。公共料金債権や補助金受領権など、法令・実務制約の強い債権は適法性確認が前提になります。請求から入金までのプロセスが整流化され、例外時の対応手順が決まっている企業ほど、評価は安定します。

- 提出資料例:主要先別残高・年齢表、回収遅延リスト、取引基本契約、譲渡禁止条項の一覧、入金消込フロー図。

- 保全・実務:債権譲渡登記、債務者通知、回収口座の指定、回収金の留保ルール(プーリング)。

- 運用の肝:月次レポートの定型化、遅延時のエスカレーション、上位先集中のモニタリング。

金融資産担保:預金・有価証券を用いる際の合意事項

金融資産(預金・有価証券など)は保全が速く、期日が迫る案件の橋渡しにも活用されます。評価は残高証明や時価情報に基づき、価格変動リスクの高い資産では追加入庫・枠調整・マージンコールの取り決めを事前に合意します。保全は質権設定や担保指定覚書が基本で、他行の設定状況や社内の資金繰りと矛盾しないよう拘束範囲を明確化します。株式・投信・社債など銘柄特性によって流動性やボラティリティが異なるため、資産構成をわかりやすく開示し、評価基準日・評価方法・報告様式を固定すると運用が安定します。配当・利息の帰属、評価差額の処理、解除手順など、期中のハンドリングを文面で取り決めておくと、実行後の誤解や遅延を防げます。市場環境の急変時には担保余力の低下が早いこともあるため、余力のクッションを見込み、長期の固定資産担保と組み合わせて使う設計が現実的です。

- 主な保全:質権設定、担保指定覚書、定期的な時価評価と差額調整の合意。

- 論点整理:配当・利息の扱い、拘束範囲の明確化、解除に要する手順と日数。

- 実務の工夫:評価基準日・報告様式の固定、他行設定状況の確認、余力クッションの確保。

| 担保種別 | 主な評価の視点 | よくある減点要因 | 実行までの主手続 | 期中の管理ポイント |

|---|---|---|---|---|

| 不動産 | 権利関係の明確さ、接道・用途、賃貸状況、処分可能性 | 未登記・越境、古い抵当や差押、用途違反、残置物 | 評価、契約、抵当権設定登記、保険の質権設定 | 維持管理、賃料入金の継続、権利変動のモニタリング |

| 動産 | 在庫回転・滞留、設備の汎用性、二次市場の有無 | 陳腐化、品質事故、拠点移動の未届、保守不良 | 動産譲渡登記、占有改定、標識掲示、検査受入 | 棚卸・在庫台帳、設備稼働・保守、変更即時報告 |

| 債権 | 先方信用、回収サイト、遅延率、相殺・返品慣行 | 譲渡禁止条項、消込精度の低さ、集中度の偏り | 債権譲渡登記、債務者通知、回収口座指定 | 年齢表・遅延管理、入金集中、運用標準化 |

| 金融資産 | 時価、流動性、価格変動リスク | ボラティリティ上昇、掛目不足、拘束範囲の不明確さ | 質権設定、覚書、差額調整の合意 | 時価差額の定期管理、マージンコール対応 |

担保の選び方・担保設計――資金使途と返済原資から決める優先順位と組み合わせ

基本方針:資金使途×返済原資×時間軸で担保を選ぶ

最初に決めるのは「何に使い、どこから返すか」です。投資(設備導入・不動産取得など)のように回収が長期に及ぶ使途には、価値が安定し耐久性の高い不動産が相性よく、返済原資は営業キャッシュフローや賃料収入など、時間をかけて生まれる現金で整合を取ります。仕入や人件費など短期で出入りが発生する運転資金には、売掛金や在庫のように回転データで説明できる資産を当てると、枠の増減を理屈立てて提案できます。既存借入の借換や一時的なリファイナンスでは、質権設定が早い預金・上場有価証券などの金融資産で橋渡しを行い、その後に本命の不動産へ差し替える二段構えが現実的です。ここで重要なのは「当てやすい順番」ではなく「返済の生まれ方と期限に合う順番」で並べることです。例えば、四半期ごとに売上が波打つ事業では、繁忙期に向けて売掛金枠を拡張し、閑散期は自動的に枠が縮む設計にしておくと資金のダブつきや無駄な金利負担を抑えられます。逆に、長期投資に短期性の担保だけを当てると、更新のたびに条件リスクを抱えるため、早い段階で固定資産にスイッチする前提を金融機関と共有しておくべきです。審査目線では、期中モニタリングの容易さが安心材料になります。売掛金なら主要先別残高と年齢表、在庫ならSKU別回転と棚卸差異、不動産なら賃料入金や固定資産税の納付状況といった「定型レポート」を最初に決め、提出の締め日・フォーマット・送付方法を合意しておくと、条件交渉もスムーズに進みやすくなります。

また、担保余力を使い切らないことも方針の一部です。将来の設備更新や追加仕入、予期せぬ修繕などに備え、極度契約(リボルビング)や差し替え条項を活用し、必要額に合わせて枠を伸縮できる余白を残します。金融機関側の決裁は「使途の妥当性」「返済可能性」「保全の実効性」の三拍子で見られるため、この順番で資料を並べ替え、担保設計のロジックを短く説明できるようにしておくと、可否判断が早くなります。時間が限られる案件では、先に実行しやすい担保(預金・有価証券など)でつなぎ、評価や登記に時間を要する担保(不動産など)に置き換える構成を検討します。いずれの場合も、返済原資の発生タイミングとの整合が崩れないよう、返済方法(元金均等・元利均等・期日一括)と据置期間の設定をセットで決めるのが安全です。

組み合わせの定石:二段構え・分散・差し替えで条件を最適化

担保は一つに依存しないほうが条件が安定します。典型例は「不動産+売掛金」です。ベースとなる長期資金は不動産で確保し、繁忙期の資金山(売上増)には売掛金の増加分を枠に反映させると、借入全体の金利コストを抑えつつ機動力を確保できます。製造業や物流業のように設備と在庫の双方を多く抱える業態では、「設備+在庫」を束ねると相互補完が効きます。設備は汎用性や中古市場の実勢を示して長期のベースを作り、在庫はSKU別回転や滞留の改善計画で短期枠の説得力を高めます。金融資産は即応性に優れ、決算着地や急な仕入機会に対する一時的なブリッジとして有効です。こうした組み合わせを提案する際は、保全方法(抵当権・動産譲渡登記・債権譲渡登記・質権設定)と優先順位(先順位・劣後・共同担保)を図解し、どの時点でどの担保を追加・解除するかをタイムラインで示します。差し替え時の手続費用や日数、同意が必要な当事者も併せて明記しておくと、社内外の意思決定が早まります。

実務で効く工夫はほかにもあります。ひとつは「枠の呼吸」を前提にした契約設計です。売掛金・在庫は回転に応じて自然に増減するため、毎月の報告で枠が自動調整される仕組みにしておくと、追加審査の負担を減らせます。もうひとつは保険・保証の重ね掛けです。火災保険や動産総合保険の付保、PL保険の確認、場合によっては信用保証の付与により、必要担保額が下がることがあります。さらに、上位売掛先への集中が大きい場合は、取引先の信用情報や分散計画を出すと減点要因を和らげられます。最後に、解除や売却を予定している資産は、出口のコストと所要日数を事前に試算し、解除→差し替え→再設定の順番と担当者を決めておくと、運用中の行き戻りを防止できます。複数担保は管理が増える反面、交渉の余地と安全余裕を生みます。分散・二段構え・差し替えの三点を柱に、条件と機動性のバランスを最適化しましょう。

実行までのスケジュール:評価・登記・決裁を逆算する

スケジュールは「評価に要する日数」と「保全手続の段取り」を軸に逆算します。不動産は、机上査定→現地調査→評価書→契約→抵当権設定登記の順で、司法書士・保険代理店・担保提供者の予定調整が発生します。動産や売掛金は、動産譲渡登記・占有改定、債権譲渡登記・債務者通知など、書式確認と通知先の調整がボトルネックになりやすいため、早い段階でテンプレートを固め、先方の承認フローを確認しておくと詰まりを回避できます。金融資産は行内手続の完了で短期実行が可能ですが、他行の拘束や別枠との重複がないかの確認を忘れないでください。いずれの担保でも、社内決裁の起案に必要な一次資料をパッケージ化し、締め日や承認会議の日程から逆算して提出します。具体的には、登記事項証明、公図、主要先別残高、在庫一覧、機械台帳、保険証券、議事録雛形などを一式で揃え、バージョン管理と提出窓口を一つにまとめます。

現場で起きやすい遅延は、同意書の取り付けと古い権利の抹消です。担保提供者と借入名義が異なる場合の同意、賃貸中物件の賃貸人・賃借人の同意、古い抵当や差押の抹消、境界確定や越境の解消などは、他者の関与が多く時間を食います。これらは初回面談の時点で洗い出し、必要なら先に少額の短期資金で“つなぎ”を用意してから本実行へ移行する計画を提示すると安全です。提出物はチェックリスト化して回収漏れを防ぎ、評価待ちの間に契約案レビュー・登記見積・保険質権の手配を進める並行作業で全体の所要日数を短縮します。入金予定日が固まっている案件ほど、関係者マスタ(登記・評価・保険・通知先)を早期に作成し、各担当の役割と締切を具体化すると、遅延の芽を摘むことができます。期日が近い場合は、先に実行しやすい担保で資金を確保し、評価完了後に本命の担保へ置き換える工程を明文化しておくと、社内外の合意形成がスムーズになります。

他の資金調達手段との使い分け――銀行保証付・プロパー・リース・ファクタリング・公的融資

銀行保証付・プロパー融資との使い分け:金利・審査軸・スピードの現実

銀行の調達は大きく「保証付(信用保証協会などの公的保証を付す)」と「プロパー(金融機関が単独で信用リスクを負う)」に分かれます。保証付は金利水準が比較的抑えられ、返済年数も長めに設計しやすい一方で、申込書式や計画書、決算提出などの事務が多く、審査期間も長くなりがちです。資金使途が運転資金で、金額が中~大口、返済原資は営業キャッシュフローで堅実に積み戻せる――こうした条件なら、担保付ローンよりも保証付を優先して検討する価値があります。対してプロパーは、銀行ごとの与信方針と取引状況が色濃く反映されます。決算内容、定量・定性評価、事業の将来性、資金使途の妥当性、期中の情報開示体制などが総合的に見られ、案件の説明力が通ればスピード感を持って組成できることもありますが、通らないときは減額・条件厳格化・見送りが明確に出ます。ここで担保付ローンを並走させると、必要日までに資金を落としやすく、相見積もり効果で条件提示が締まる利点があります。なお、保証付・プロパーのいずれでも担保設定は併用されることがあります。既存借入の条項や根抵当の極度額、先順位・共同担保の整理は、最初の相談時にテーブル化して共有しておくと交渉が速く進みます。重要なのは、金利だけで優劣を決めず、登記・評価・手数料・期中報告の負荷まで含む総コストと納期順守の確度で並べて判断することです。

リース・割賦・ファイナンス系の境界:設備・在庫・売掛に応じた最短ルート

設備投資に対しては、担保付ローンのほかにリースや割賦が有力です。リースは物件の所有権を貸し手に置く設計のため、物件自体が実質的な保全になり、審査の焦点は企業の支払能力と物件の汎用性・二次市場の有無へ移ります。償却や税務の扱い、保守・保険、満了後の買取選択などを含めた総コストで比較すると、登記や評価の工程が不要な分だけ導入のスピードで勝る場面が多いです。割賦販売(分割)は自社の資産計上を重視する企業に向き、頭金や据置を織り交ぜた設計で資金繰りを平準化できます。流動資産が焦点のときはファイナンスの選択肢も広がります。たとえば在庫は動産担保(動産譲渡登記・占有改定など)で枠取りを行い、売上の季節変動に合わせて極度枠で増減させるのが定石です。売掛金の早期資金化を狙う場合は、債権担保型の融資のほか、売掛金の買取(いわゆるファクタリング)を検討することがあります。契約形態や通知方法、反社・二重譲渡チェック、計上区分の違いなど実務上の論点は多いものの、与信に依らず短期で現金化したい、期末の運転資金を厚くしたい、といった局面で効果を発揮します。どの手段でも、請求から入金までの“運用の型”が整っている企業ほど条件が良くなりやすいため、売上計上・入金消込・滞留管理・返品処理の業務設計を先んじて整えることが、交渉力を底上げします。モノや債権の性格に合った金融スキームを選ぶことが、最短で安全に資金を着地させる近道です。

公的融資・補助金との併用:金利メリットと“時間設計”をどう両立させるか

日本政策金融公庫や自治体制度融資、信用保証協会付きの枠は、金利・手数料の面で有利なことが多く、長期資金の柱になり得ます。ただし申請から実行まで一定の時間を要し、要件確認や必要書類の収集、面談調整などの工程がネックになります。そこで実務では「短期の橋渡し資金」と「本命の長期資金」を分けて設計し、前者でつなぎ、後者に置き換える二段構えを採用します。たとえば、期日が迫る設備代は短期の担保付ローンや金融資産の質権設定で即日~短期に着金させ、並走で公庫や制度融資の審査を進め、承認後に借換えで総コストを下げるという運び方です。補助金・助成金は「採択→交付決定→実績報告→精算払」という資金の流れが一般的で、実際に入金されるまで時間差が生じます。自己資金や運転枠の余力が薄い場合は、入金までのつなぎ資金を確保し、交付決定書や契約書の提示を前提とした短期枠を準備しておくと安全です。公共調達や大手企業との取引が中心の会社では、受注から検収・入金までのサイトが長くなりやすく、売掛金担保や請求書買取のスキームを併用することで、在庫・仕掛の山を無理なく越えられます。制度の適用要件や利率、保証料率は改定の影響を受けます。最新の公表資料を確認しつつ、金融機関・商工会・認定支援機関と早めに段取りを共有することが、結果としてコスト低減と納期順守の両方に効きます。

| 手段 | 資金の焦点 | 実行スピード | 総コストの傾向 | 審査・保全 | 相性の良い用途 |

|---|---|---|---|---|---|

| 担保付ローン | 不動産・動産・債権・金融資産 | 中(登記・評価で日数)~短(金融資産) | 登記・評価・手数料を含め試算 | 担保評価+返済原資 | 中~大口の運転・投資、借換え |

| 保証付(協会等) | 営業CF | 中~長 | 金利・保証料は相対的に低め | 公的要件・書類多 | 長期運転、設備の平準返済 |

| プロパー | 営業CF+関係性 | 中(案件により短期も) | 取引状況で上下 | 銀行独自審査 | 柔軟な設計を要する案件 |

| リース/割賦 | 設備そのもの | 短~中 | 保守・保険含め総額で比較 | 物件の汎用性が鍵 | 機械・車両・IT導入 |

| 売掛金買取等 | 売掛・請求書 | 短 | 手数料は相対的に高め | 通知・二重譲渡防止 | サイト長めの運転資金 |

| 公的融資・制度融資 | 営業CF | 中~長 | 低金利だが準備負荷 | 要件・書面審査 | 長期安定資金、創業・再構築 |

商品の選び方:比較検討ポイント(実在商品の数値で理解する)

不動産担保ローン(セゾンファンデックス:事業者向け)

| 項目 | 公表レンジ |

|---|---|

| 取り扱い | 全国 |

| 融資金額 | 500万円〜5億円 |

| 金利 | 年3.15%〜9.90% |

| 期間 | 最長35年(商品レンジ内) |

| スピード | 最短1週間(評価・登記含み案件により変動) |

| 主な手続 | 不動産評価・契約・抵当権設定登記 等 |

ABL(信用保証協会「流動資産担保融資保証」:制度の公表数値例)

| 項目 | 公表レンジ(例:東京信用保証協会の制度資料) |

|---|---|

| 保証限度額 | 2億円 |

| 保証割合 | 80% |

| 保証料率 | 年0.68%(一律) |

| 対象資産 | 売掛債権・棚卸資産 等(動産・債権) |

| 掛目(目安) | 売掛:70〜100%、棚卸:原則30%(上限70%) |

| 主な運用前提 | 年齢表・主要先別残高・在庫回転など月次データ提出 |

金融資産担保(大和証券:ダイワのネットローン/証券担保ローン)

| 項目 | 公表レンジ |

|---|---|

| 借入金額 | 30万円〜3,000万円(3,000万円超は個別審査) |

| 基準金利 | 年3.9%(2025年4月1日現在、実質年率3.93〜3.95%) |

| 契約期間 | 6カ月(原則6カ月ごと自動延長) |

| 担保管理ルール | 担保評価に対する借入比率70%・85%・90%で段階管理 |

| スピード | 最短で翌営業日審査結果 |

| 主な手続 | 証券口座内の評価・担保設定(オンライン可) |

活用事例――二段構え・分散・差し替えで最短着地を実現する

CASE A:不動産+売掛の二段構えで2,500万円を20営業日で着金

| 構成 | 金額 | 期間・金利 | 主手続 | 所要 |

|---|---|---|---|---|

| 第1段:売掛担保枠 | 1,000万円 | 6カ月・年4.8%・期中レポート(月次年齢表) | 債権譲渡登記・債務者通知・回収口座指定 | 5営業日 |

| 第2段:不動産担保 | 1,800万円 | 7年・年2.95%・元金均等 | 机上→現調→評価書→契約→抵当権登記 | 15営業日 |

| 差引調整 | -300万円 | 導入助成金の交付決定後に繰上返済 | 交付決定通知の写し提出 | +α |

- 学び:短期枠は「回転データの見える化」で初動を速くする。

- 詰まり回避:同意書と古い抵当の抹消は最初に洗い出す。

- 総コスト:登記・評価・手数料まで含め実質年率で比較する。

CASE B:在庫ABLで繁忙期の山を越える――極度枠8,000万円を回転率連動で運用

| 項目 | 設定内容 |

|---|---|

| 極度額 | 8,000万円(在庫評価×掛目30%を上限/上限70%) |

| 月次レポート | SKU別在庫表・滞留区分・回転率・棚卸差異・リードタイム |

| 検査 | 定期四半期+繁忙期前の臨時検査(サンプル抽出1%) |

| 金利・手数料 | 年3.2%+事務0.8%/年(残高ベース) |

| 運用ルール | 回転率2.6以上は掛目35%、2.0〜2.6は30%、2.0未満は25% |

- 学び:回転指標と掛目を連動させると、追加審査なく枠が呼吸する。

- 詰まり回避:在庫移動・評価方法変更・返品処理は即日報告で信用維持。

- 総コスト:検査費用・標識・システム改修も初期費用に織り込む。

CASE C:金融資産で“即日ブリッジ”→1カ月後に不動産へ差し替え

| 段階 | 資金調達 | 金額・条件 | 主手続 | 所要 |

|---|---|---|---|---|

| 第1段:証券担保 | 金融資産担保ローン | 2,200万円・6カ月・年3.9%・翌営業日審査 | 口座残高評価・担保設定・マージンルール合意 | 2営業日 |

| 第2段:本命 | 不動産担保ローン | 3年・年2.75%・元利均等(極度型) | 評価→契約→抵当権設定登記・保険質権 | 15営業日 |

| 差し替え | 資金の置換え | 不動産実行日に証券担保を全額返済 | 繰上手数料事前確認・同日資金移動 | 同日 |

- 学び:ブリッジ段階でのマージンコール・繰上手数料を事前に数値化。

- 詰まり回避:同日決済の振込・登記・抹消のタイムラインを分単位で設計。

- 総コスト:短期金利+手数料と長期の登記・評価を合算で評価。

Q&A――条件交渉と期中運用の実務ポイント

Q1.最初の打診で用意すべき資料は?

- 共通一式:資金使途の根拠(見積・契約書・請求書)、返済原資の見通し(資金繰り表・売上計画)、直近3期決算・試算表、既存借入一覧。

- 不動産:登記事項証明、公図・地積測量図・建物図面、固定資産税課税明細、現況写真、賃貸中なら賃貸借契約と入金実績。

- 動産・在庫:SKU別在庫表、回転率、棚卸差異、保管場所、設備はメーカー・型式・年式・稼働・保守契約。

- 売掛金:主要先別残高、年齢表、取引基本契約、譲渡禁止条項の有無、回収サイト・遅延状況。

- 金融資産:残高証明、銘柄内訳、時価評価の基準日と方法。

Q2.金利交渉を有利に進める順序は?

- 総コストの提示:名目金利だけでなく、評価費・登記費・事務手数料を一覧にし、比較の軸を合わせる。

- 返済原資の確度:キャッシュフロー表で月次の山谷と安全余力を可視化し、据置や返済方式の代替案を併記。

- 担保の質と分散:単一担保依存を避ける案(不動産+売掛など)を示し、保全の実効性を強化。

- 相見積の礼儀:他行並走は可。ただし提示条件と期限のみ共有し、社内規定で開示不可の要素は伏せる。

Q3.評価や登記で遅れやすいポイントは?

- 不動産:越境・未登記物件、古い抵当・差押の残存、境界確定の要否。早期に司法書士へ事前相談。

- 動産:保管場所の変更届出、在庫移動の証跡不足、標識掲示の未実施。検査日程は繁忙期前に確保。

- 債権:譲渡禁止特約、債務者通知の方法合意、回収口座の集中。取引先の承認フローを先に確認。

- 金融資産:他行の質権設定の有無、マージンコールの連絡・追加入庫の方法。評価基準日を固定。

Q4.「ブリッジ→本命差し替え」を安全に行う手順は?

| 段階 | 実務ポイント |

|---|---|

| 計画 | 同日決済のタイムラインを分単位で作成。繰上手数料・違約条項を事前確認。 |

| 実行 | 本命資金の入金口座と返済口座を同一金融機関に揃え、資金移動のラグをゼロ化。 |

| 抹消・設定 | 抹消書類と新規設定書類を同席で持ち回り。登記受付番号の共有まで完了させる。 |

| 事後 | 解除確認書・残高証明を取得し、社内証憑と台帳を更新。 |

Q5.月次レポートはどの程度の粒度が最適?

- 売掛金:主要先上位20社、年齢表、遅延一覧、サイト延伸の有無。回収口座の入出金照合を添付。

- 在庫:SKU別残高、回転率、滞留区分(30/60/90日超)、棚卸差異。臨時値引の原価影響も記録。

- 不動産:賃料収支、修繕・保険の状況、固定資産税の納付。賃貸中は入退去・延滞の有無。

- 金融資産:時価推移、組入比率、担保余力、追加入庫と返済履歴。

Q6.既存借入と根抵当の「先順位・共同担保」はどう整理する?

- 台帳化:物件ごとの設定状況(権利者・極度額・順位)を表にし、抹消・繰上の要否を色分け。

- 同意取得:共同担保や包括根抵当は金融機関横断で同意が必要。所要日数を見込み逆算。

- 差替計画:新規設定と抹消を同日運びにし、順位保全のための合意書を事前作成。

Q7.「据置」を入れる判断基準は?

- キャッシュフロー:投資回収が後ろに寄る案件や、繁忙期起点の立上がりでは有効。

- 総コスト:据置で初期負担は軽くなるが、総利息は増えやすい。資金繰り表で比較。

- 契約条項:据置中の財務指標コベナンツや分配制限の有無を事前に確認。

Q8.反社・二重譲渡・所有権のリスク管理は?

- 反社チェック:外部DB照会と誓約書の二段。取引先増減時の定期更新を運用規程に記載。

- 二重譲渡:債権は登記と通知、在庫は標識掲示とシステムでのロケーション固定で予防。

- 所有権:設備・リース物件は所有者を台帳で明記。売買・移転時の届出手順を合意。

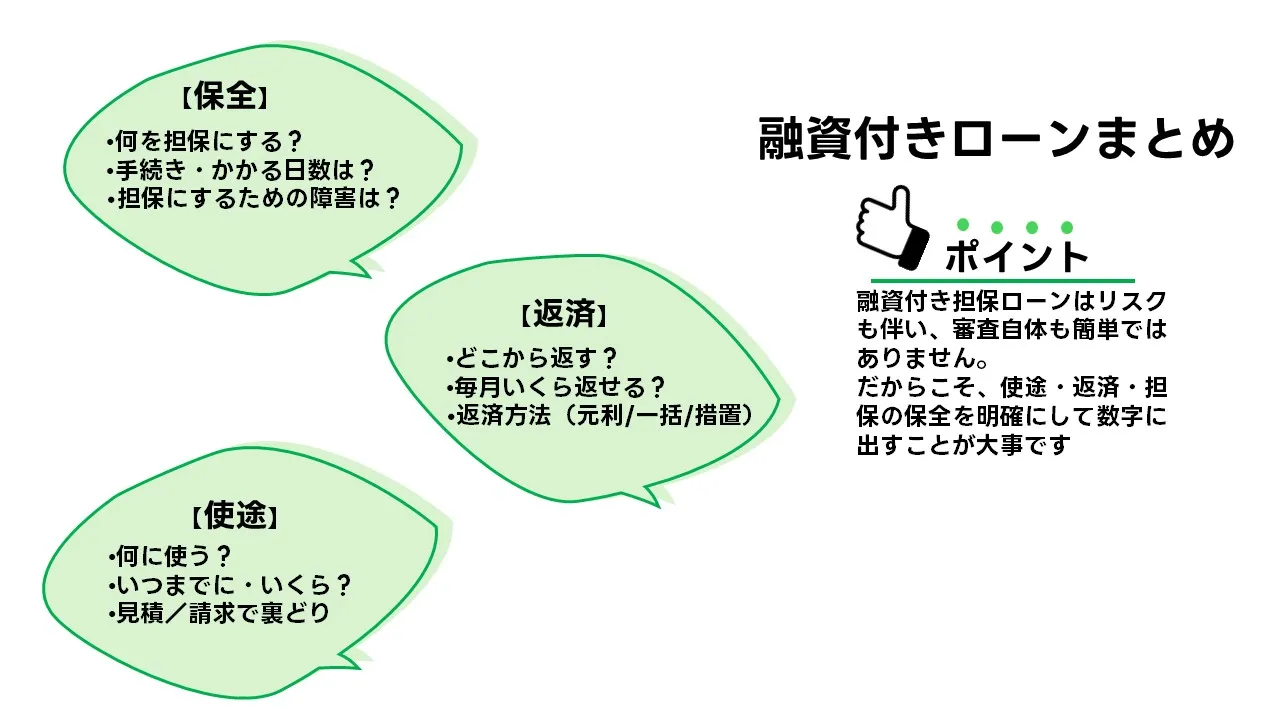

まとめ――最短で安全に資金を着地させるための実務チェックリスト

- 比較は名目金利ではなく総コスト(評価・登記・事務・保険・印紙)で行う。

- 担保は「返済原資の生まれ方」と「期限」に合わせて選び、二段構え・分散・差し替えで設計。

- 評価待ちの時間は、契約レビュー・登記見積・保険質権・同意書の取得を前倒しで並行。

- 期中は定型の月次レポート(売掛年齢表・在庫回転・賃料実績・時価余力)を固定し、信用を維持。

- 入金日や検収日は“動かせない起点”。逆算表に関係者と締切を落とし、同日決済の運びを設計。

| 区分 | 確認事項 | □ |

|---|---|---|

| 使途 | 見積・契約・請求で金額・期日・相手先が証跡化されている | □ |

| 返済原資 | 月次CF表に返済方法(元利/元金/一括)と据置の有無を反映 | □ |

| 総コスト | 金利+評価+登記+事務+保険+印紙を実質年率で比較 | □ |

| 担保設計 | 不動産・動産・債権・金融資産の分散/二段構え/差し替え計画を明文化 | □ |

| 同意・順位 | 共同担保・根抵当の先順位整理、抹消・同意の要否と所要日数を確定 | □ |

| スケジュール | 評価→契約→登記/通知→入金のタイムライン(分単位)を作成 | □ |

| 期中運用 | 月次レポート様式(売掛年齢表・在庫回転・賃料・時価)の合意 | □ |

| ブリッジ | 短期枠の繰上手数料・マージンコール・資金移動動線の事前確認 | □ |

| リスク管理 | 反社・二重譲渡・所有権・保険付保のチェックを完了 | □ |

- まずは「必要額・必要日・返済原資」を1枚に整理し、候補スキームを3案並べて総コスト比較。

- 差分が出る項目(登記日数・同意書・検査)を時間で埋める“二段構え”の計画を追加。

- 月次レポート雛形を先に提出し、実行後の運用イメージまで合意してから申込み。

会社ランキング ファクタリングシークで

今すぐ確認する