ビジネスローンで運転資金・つなぎ資金を確保する実務ガイド【2025年版】

本記事では、中小企業や個人事業主が資金ショートを防ぐために「運転資金」と「つなぎ資金」をどう確保し、どの融資制度を活用すべきかを実務的に整理します。

日本政策金融公庫・信用保証協会・銀行プロパー・ノンバンクといった各調達ルートの違いを比較し、審査・金利・入金スピードの実際を事例で解説。

正しい段取りと必要書類を押さえることで、最短ルートで資金を着地させるための指南書です。

- 運転資金の構造とつなぎ融資の役割 ― 不足を補う資金調達の方法

- 運転資金はいくら必要?――資金ギャップを見える化して安定経営へ

- 資金ギャップを埋める設計――つなぎ資金の期間・金額・返済原資

- 制度融資と信用保証協会の活用 ― 公的支援で資金繰りを安定させる

- ビジネスローンの特徴と制度融資との比較

- 即日資金調達を実現するための段取り ― 審査・書類・時間の逆算

- ファクタリング・ABLなど代替手段の実務 ― 銀行融資以外で資金を動かす選択肢

- 運転資金調達の失敗を防ぐチェックポイント ― 見落としがちな盲点と実務対策

- 向いていないケースと注意点 ― 短期資金の誤用を防ぐ実務知識

- まとめ:資金繰りを見える化し、最短で資金を着地させる

運転資金の構造とつなぎ融資の役割 ― 不足を補う資金調達の方法

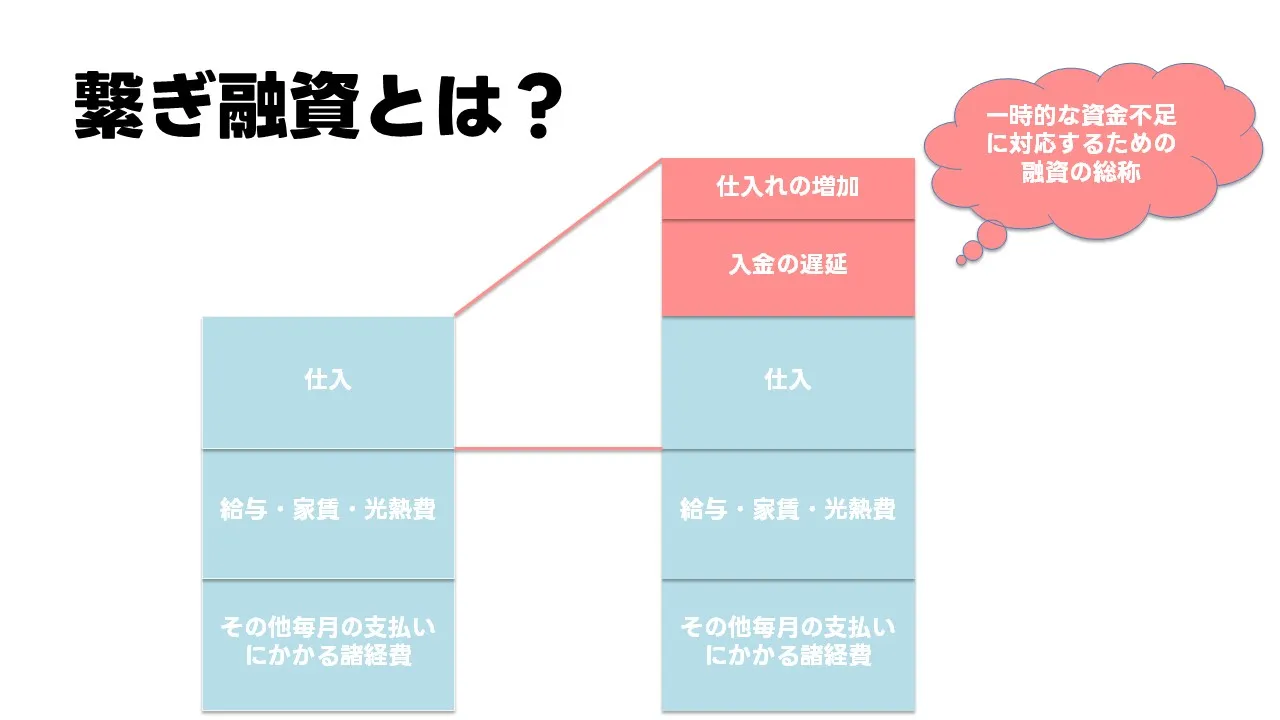

運転資金は「経常運転資金」「増加運転資金」「季節運転資金」に分類されます。たとえば、売上増加に伴って仕入が増えると、売掛金の回収までの期間を埋める追加資金が必要になります。このような変動を正確に把握するには、月次資金繰り表でキャッシュインとキャッシュアウトのタイミングを明確にすることが不可欠です。

こうした日常運転の中で、突発的な資金不足を補う手段として活用されるのが「つなぎ融資」です。つなぎ融資は、補助金や助成金の入金待ち、得意先の支払い遅延、設備修繕などにより一時的に発生する資金ショートを補うための短期的な借入です。したがって、つなぎ融資は運転資金の一部を“補完する資金調達方法”であり、恒常的な資金源とは異なります。

つなぎ融資は「運転資金を一時的に補う資金調達の方法」であり、資金の性質そのものではありません。

銀行の短期運転枠、ノンバンクのビジネスローン、ファクタリングなどが実務上の代表例です。これらは資金繰りギャップを埋める機能を持ち、通常の融資よりも審査が簡素で、入金までが早いという特徴があります。一方で、金利が高めに設定されているため、使い方を誤ると返済負担が経営を圧迫します。

東京都の印刷会社A社では、補助金交付決定後の入金まで約2か月の空白期間があり、仕入れと人件費の支払いが先行して資金が不足しました。そこで信用金庫のつなぎ融資(300万円)を利用し、入金後に一括返済。これにより支払い遅延を防ぎ、取引先との信用を維持することができました。A社はその後、資金繰り表を週次で更新する運用を導入し、キャッシュフローを安定化させています。

次の表は、「資金の用途(運転資金)」と「資金調達の方法(つなぎ融資)」の関係を整理したものです。両者を混同せず、位置づけを明確にすることが健全な資金繰り管理の第一歩となります。

| 区分 | 性質 | 主な内容 |

|---|---|---|

| 運転資金(Use of Funds) | 資金の使い道 | 仕入・給与・家賃・光熱費など、日常運営のための支出 |

| つなぎ融資(Method of Funding) | 資金調達の方法 | 運転資金の不足を一時的に補う短期借入(補助金入金待ち、入金遅延対応など) |

運転資金はいくら必要?――資金ギャップを見える化して安定経営へ

必要運転資金の求め方(CCCと計算式・実例)

| 構成要素 | 説明 | 短縮方法の例 |

|---|---|---|

| 棚卸資産回転日数 | 仕入から販売までの日数 | 在庫圧縮・発注ロット見直し |

| 売上債権回転日数 | 販売から入金までの日数 | 請求書の即時発行・早期回収交渉 |

| 仕入債務回転日数 | 仕入から支払までの日数 | 支払サイト延長・仕入先分散 |

必要運転資金の基本式は以下の通りです。

算定式:必要運転資金 = 売上債権 + 棚卸資産 − 仕入債務

たとえば、ある食品卸業者のデータが次の通りだったとします。

– 売上債権:3,000万円(回収サイト60日)

– 棚卸資産:1,200万円(在庫回転30日)

– 仕入債務:2,000万円(支払サイト45日)

この場合、CCCは60+30−45=45日。必要運転資金は月商3,000万円 ×(45日 ÷ 30日)=約4,500万円が目安となります。

| 項目 | 金額 | 日数 |

|---|---|---|

| 売上債権 | 3,000万円 | 60日 |

| 棚卸資産 | 1,200万円 | 30日 |

| 仕入債務 | ▲2,000万円 | 45日 |

| CCC | 45日 | |

この金額を下回ると、仕入や給与の支払い時点で手元資金が不足する危険があります。経営者は自社のCCCを定期的に測定し、月次資金繰り表に反映させることが重要です。

資金ギャップの見える化手順(支出と入金の重ね合わせ)

支出スケジュールと入金スケジュールをカレンダー上に重ね合わせることで、不足期間と金額が明確になります。これにより、経営者は資金ショートのタイミングを事前に察知し、早めの対応準備が可能になります。

可視化の目的は、「つなぎ資金を使うべき時期を正確に判断する」ことです。

たとえば、月中に人件費や仕入代金の支払いが集中する企業では、入金が翌月20日などに偏っていると、一時的に資金がマイナスに転じます。支出と入金を日次レベルで照合すれば、必要最小限の資金確保で済みます。

この段階で設計(期間・金額・返済原資)までは行わず、Chapter 3で対応策として詳しく説明します。

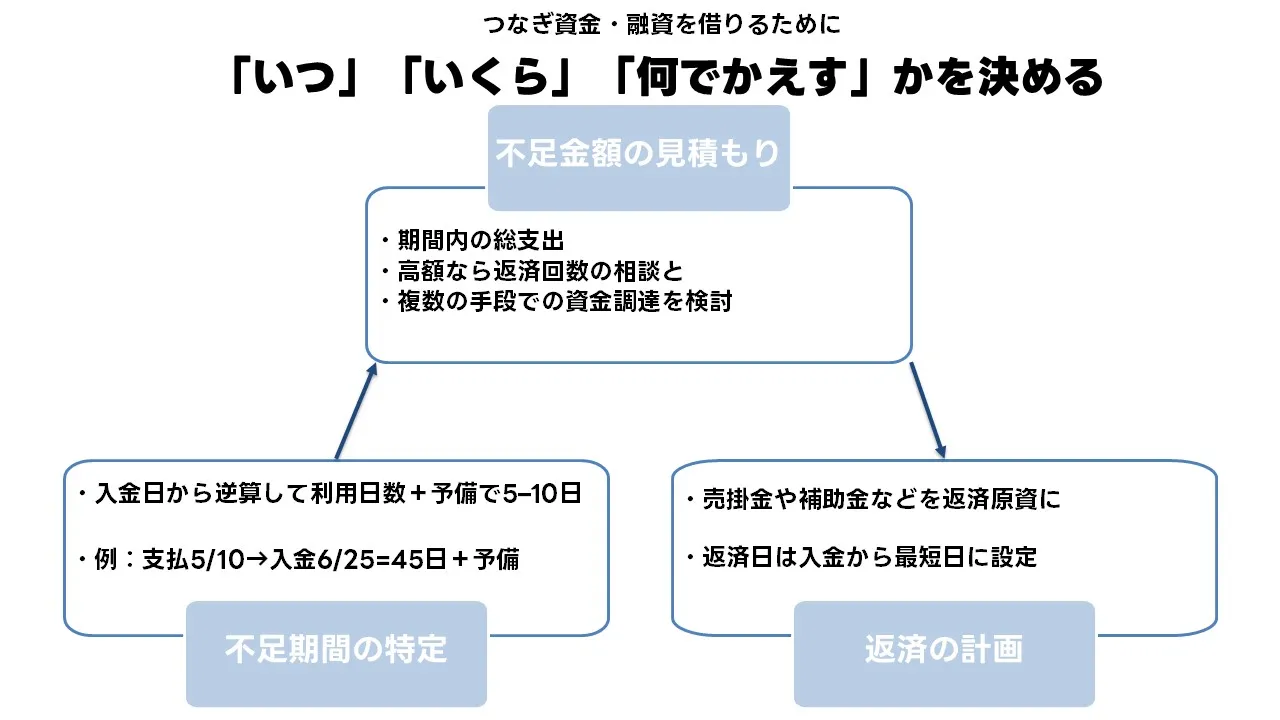

資金ギャップを埋める設計――つなぎ資金の期間・金額・返済原資

1. 不足期間の特定:支払日と入金日の差を数値化する

2. 必要金額の算出:支出総額と手元資金の差額を出す

| 項目 | 内容 | 備考 |

|---|---|---|

| 支払日 | 5月10日 | 材料費・人件費発生 |

| 入金日 | 6月25日 | 売掛金入金予定 |

| 不足期間 | 45日 | つなぎ資金利用期間 |

| 必要資金額 | 280万円 | 支出総額-手元資金 |

| 返済原資 | 売掛金入金 | 元金一括返済 |

3. 返済原資の設計:入金日に合わせて出口を決める

体験談:補助金待ちの間をつなぎ融資で乗り切った事例

制度融資と信用保証協会の活用 ― 公的支援で資金繰りを安定させる

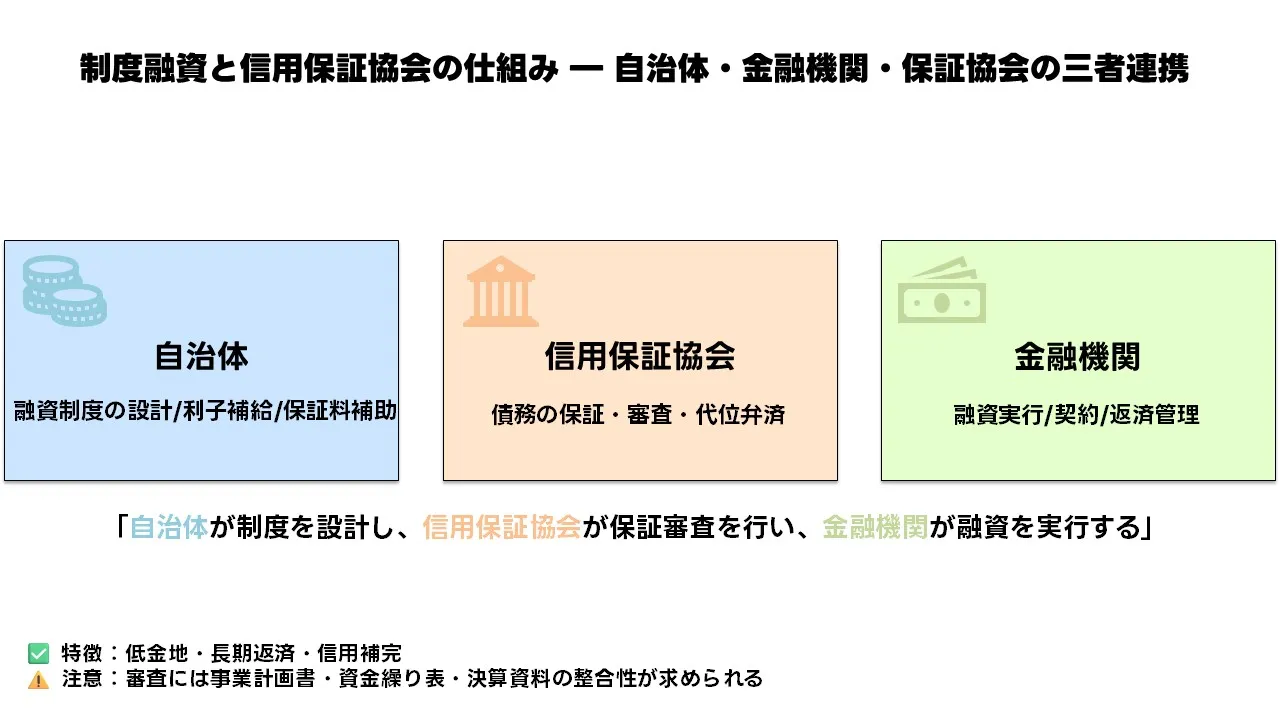

とくに中小企業や個人事業主にとって、最も利用しやすく安全性の高い方法が「制度融資」です。

これは自治体・信用保証協会・金融機関が連携して実行する公的支援スキームで、審査を通過すれば低金利・長期返済が可能になります。

ここでは制度融資の仕組みと保証協会の役割を、実際の流れと書類準備まで含めて実務的に整理します。

制度融資の仕組みと信用保証協会の役割

中小企業者はまず自治体や商工会を通じて申し込み、信用保証協会の審査を経て金融機関から実際に融資を受けます。

万一返済不能になった場合には、信用保証協会が代位弁済を行うため、金融機関はリスクを抑えて貸出できます。

その結果、民間プロパー融資よりも柔軟な審査と安定した資金供給が実現するのです。

| 関係主体 | 役割 |

|---|---|

| 自治体 | 融資制度の設計・利子補給・信用保証料の補助 |

| 信用保証協会 | 債務の保証・審査(返済能力の確認)・代位弁済 |

| 金融機関 | 実際の融資実行・契約・返済管理 |

このように制度融資は「三者連携」によって成立しており、保証協会が信用の“橋渡し”を担います。

実際の審査では、直近の決算書や試算表、事業計画書、資金繰り表などが求められるため、事前準備が重要です。

制度融資の利用の流れと実務手順

制度融資は民間金融機関単独の融資と異なり、自治体・信用保証協会・金融機関の三者がそれぞれ役割を分担して進行します。

一般的な流れは以下の通りです。

| 手順 | 内容 | ポイント |

|---|---|---|

| ① 相談・申込み | 自治体または商工会議所で制度融資の対象確認を行い、申込書を作成。 | 事業計画書・試算表・資金繰り表の事前準備が重要。 |

| ② 信用保証協会への申請 | 金融機関を通して保証協会が審査。過去の取引履歴や納税状況も確認される。 | 審査の中心は「返済能力」と「資金使途の明確さ」。 |

| ③ 保証承諾 | 保証協会が承諾を出すと、保証書が発行される。 | 自治体の利子補給や保証料補助が適用される場合もある。 |

| ④ 金融機関での融資実行 | 保証書をもとに銀行が正式に融資契約を締結。 | 金利は1.0〜2.0%台が中心、返済期間は3〜7年が目安。 |

| ⑤ 返済・フォローアップ | 返済は毎月の元金均等または元利均等。延滞時は保証協会が代位弁済を実施。 | 延滞が発生すると保証協会からの信頼度が低下。 |

制度融資は、民間プロパー融資と比べて金利が低く、返済期間も長く設定できる点が特徴です。

その一方で、審査の主体が「信用保証協会」であるため、提出書類の正確性や資金用途の明確化が不可欠です。

とくに注意すべきは、運転資金やつなぎ資金など短期的な融資であっても、

「資金の使い道」と「返済計画」を具体的に記載しなければならない点です。

ここを曖昧にすると、協会審査で“資金使途不明確”として否決されることがあります。

次の表は、制度融資と民間プロパー融資を比較したものです。両者の特徴を理解し、自社の状況に応じた選択を行うことが肝要です。

| 項目 | 制度融資 | 民間プロパー融資 |

|---|---|---|

| 審査主体 | 信用保証協会+金融機関 | 金融機関単独 |

| 保証 | 保証協会が代位弁済を実施 | 保証なし(金融機関が直接リスクを負う) |

| 金利 | 1.0〜2.0%台(利子補給あり) | 2.5〜5.0%前後(銀行独自設定) |

| 審査期間 | 2〜4週間(保証審査含む) | 1〜2週間(早ければ数日) |

| 融資対象 | 創業・設備・運転資金など幅広い | 業績・担保・実績重視 |

さらに、都道府県や市区町村によって制度融資の呼称や補助制度が異なる点にも注意が必要です。

たとえば東京都では「中小企業制度融資」「創業・経営安定特例融資」といった名称で運用され、

信用保証料の一部を自治体が負担するケースもあります。

自治体によっては、申込み時に「経営改善計画書」や「売上予測シート」の提出を求める場合があり、

これらを整えることで審査通過率が大きく向上します。

制度融資は「スピード」よりも「確実性」を重視する資金調達手段です。

一時的なつなぎ資金として利用する場合も、保証付き枠を確保しておけば、将来の追加融資に有利に働きます。

短期の資金繰りであっても、制度融資を併用することで金利負担を抑え、返済計画を安定化できる――

これが実務上の最大のメリットです。

ビジネスローンの特徴と制度融資との比較

制度融資は低金利で安定していますが、手続きが複雑で入金まで2〜4週間を要します。

一方、ビジネスローンは信用保証協会を介さず、金融機関が独自審査で即日融資できるため、短期の資金繰り対策として有効です。

ここでは両者の違いを「金利」「審査」「スピード」「柔軟性」「リスク」の5つの軸で比較し、経営状況に応じた使い分けの実務を整理します。

この原則を理解しておくと、融資相談の段階で金融機関への説明が明確になります。

制度融資は信用保証協会が保証を行うため金利が1〜2%台に抑えられますが、申込み→保証審査→金融機関契約の3段階が必要です。

そのため、補助金・助成金入金待ちのような“短期の資金ショート”には間に合わないケースが多いのです。

対して、銀行系やノンバンク系のビジネスローンは、財務諸表や税務申告書の提出のみで申請可能な商品も多く、最短即日入金を実現します。

| 比較項目 | 制度融資 | ビジネスローン |

|---|---|---|

| 金利 | 年1.0〜2.0%台(自治体利子補給あり) | 年3.0〜15.0%前後(保証なし・短期利用想定) |

| 審査期間 | 2〜4週間(保証協会審査含む) | 最短即日〜3営業日 |

| 審査主体 | 信用保証協会+金融機関 | 金融機関単独(独自スコアリング) |

| 担保・保証人 | 保証協会の保証(原則無担保) | 原則不要(代表者連帯保証あり) |

| 融資対象 | 創業・設備・運転・経営安定など幅広い | 主に短期運転資金・事業拡大資金 |

特にGMOあおぞらネット銀行や住信SBIネット銀行などは、AIスコアによる即日審査を打ち出しており、手続きの簡素化が進んでいます。

ただし、スピードの裏には「金利上昇」と「延滞時のリスク」が伴います。

延滞が発生すると翌月から利率が1〜2%上昇するケースもあり、短期での返済を前提とした利用が原則です。

一方、ビジネスローンは「明日必要な資金」を即座に確保できるため、資金繰りの谷を埋める“橋”として有効です。

理想は、制度融資を基盤に据え、短期の不足分のみビジネスローンで補う「二層構造」。

この組み合わせにより、低金利と即日性の両立が実現します。

企業は調達コストだけでなく、入金タイミングと返済負担のバランスを見極めて選択することが求められます。

逆に制度融資は「保証枠」に制約されるため、信用保証協会との関係性を維持しておくことが将来的な資金調達力の鍵になります。

融資担当者との関係を築くことで、リスケジュール(返済条件変更)など柔軟対応を受けやすくなる点も見逃せません。

最終的に重要なのは、“どの資金を何日で着金させるか”を逆算して、最適な手段を選ぶことです。

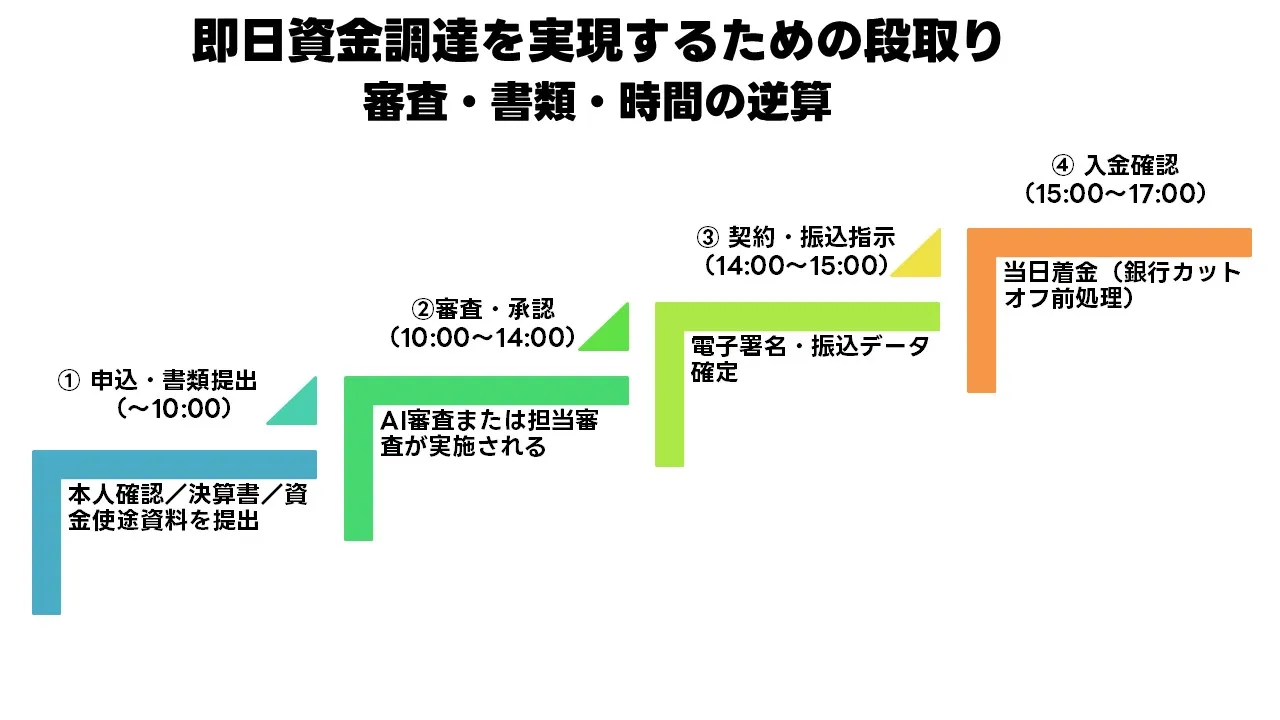

即日資金調達を実現するための段取り ― 審査・書類・時間の逆算

しかし、即日入金を実現できるかどうかは、手続きの順番と書類の整備度で大きく変わります。

ここでは、即日融資を成功させるための3つの要素――「審査時間」「必要書類」「入金タイミング」を逆算し、

ノンバンク・ネット銀行・地銀系ローンそれぞれの最短ルートを具体的に示します。

1. 審査スピードの実態と可動時間の把握

ノンバンクではAIスコア審査を採用しており、午前中の申込みなら最短で当日14〜17時の入金が可能。

一方、銀行系ローンは15時以降の振込が難しく、翌営業日に繰り越されるケースが多いため、「午前10時までの申込完了」が現実的なデッドラインです。

| 融資種別 | 審査時間 | 入金可否(平日) |

|---|---|---|

| ノンバンク系(例:アイフルビジネスファイナンス、オリックス) | 最短60分〜3時間 | 14〜17時着金可 |

| ネット銀行系(例:GMOあおぞら、住信SBI) | 即日〜翌営業日 | 15時前の承認で当日可 |

| 信用金庫・地方銀行 | 1〜3営業日 | 原則翌営業日以降 |

また、AI審査型ローンでは取引実績データ(クラウド会計連携や口座履歴)によって人手審査が省略されるため、

小規模事業者ほど効果が高い傾向があります。

実務では、入金までの「所要時間」を金融機関別に整理しておくことで、資金ショート時の判断が迅速になります。

2. 即日審査を通すための書類準備と提出順序

一般的に必要なのは「本人確認書類」「決算書または確定申告書」「資金使途の確認資料」の3点。

ノンバンクやオンライン型では電子データで提出できるため、紙書類をスキャン済みにしておくと効率的です。

| 書類名 | 提出目的 | 即日化のポイント |

|---|---|---|

| 本人確認書類(運転免許証・マイナンバーカード) | 申込者の本人確認 | 画像を鮮明に。住所一致が必須。 |

| 決算書・確定申告書 | 返済能力・売上確認 | 直近2期分をPDF化して事前添付。 |

| 資金使途資料(請求書・見積書) | 資金目的の明確化 | 支払日・金額を明記したものを優先。 |

特に「資金使途資料」を即時に出せるかが鍵です。

入金遅延や補助金待ちの説明を文面化しておくと、審査担当者が理解しやすく、承認スピードが上がります。

オンライン完結型の申込画面では、1ファイル10MBまでの制限がある場合も多いため、書類をまとめたZIP化も有効です。

3. 入金スケジュールの逆算と申込タイミング

都市銀行・ネット銀行では15時、信用金庫では14時30分が目安。

そのため、最終的な「申込→審査→入金」までの流れを次のように逆算して計画することが大切です。

| 工程 | 所要時間 | 実施目安 |

|---|---|---|

| ① 申込・書類提出 | 〜10:00まで | 午前中に完了 |

| ② 審査・承認 | 10:00〜14:00 | ノンバンク/AI審査型で最短3時間 |

| ③ 契約・振込指示 | 14:00〜15:00 | 電子署名・振込データ確定 |

| ④ 入金確認 | 15:00〜17:00 | 当日着金 |

このタイムラインを理解していれば、即日融資は“運”ではなく“設計”で実現できます。

一度流れを経験しておけば、次回以降は審査書類を流用できるため、平均で半日短縮が可能です。

資金繰りの現場では、「入金カットオフの逆算」が最も実務的な判断軸といえます。

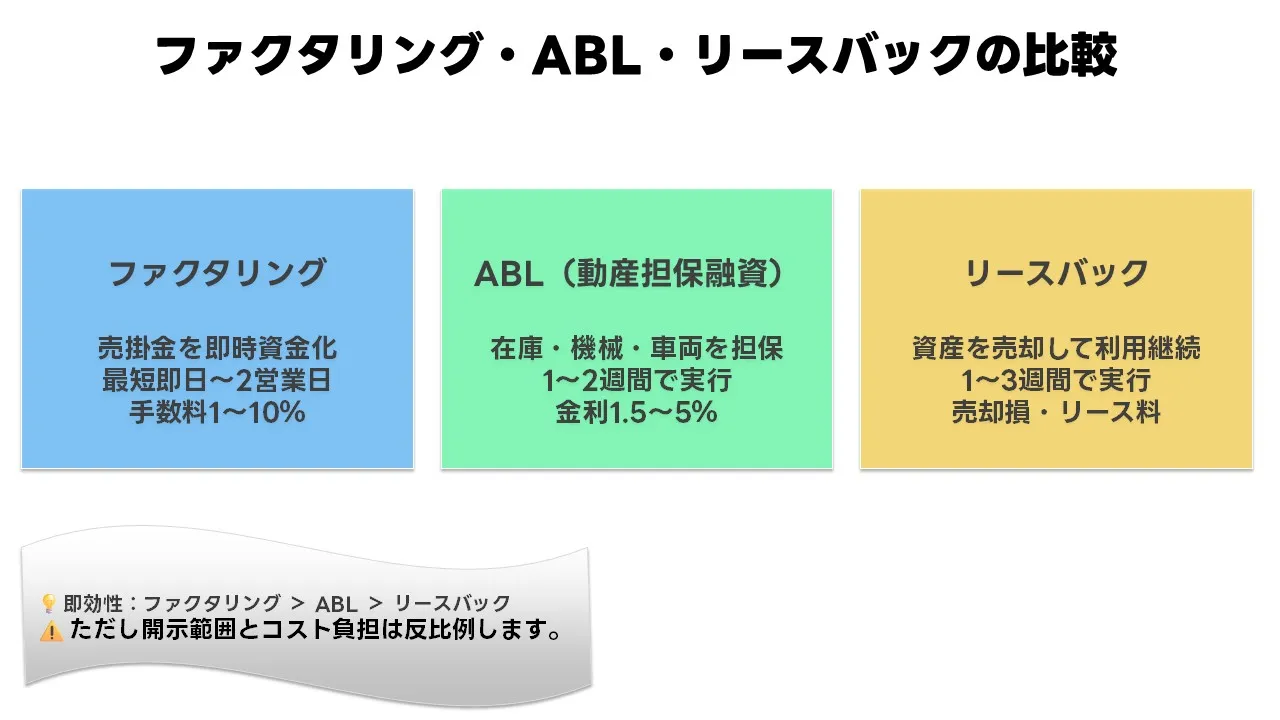

ファクタリング・ABLなど代替手段の実務 ― 銀行融資以外で資金を動かす選択肢

「すぐに資金が必要」「保証枠を使い切っている」というケースでは対応が難しいこともあります。

こうした場面で有効なのが、売掛金や動産などを担保とする代替手段です。

ここでは代表的な3つ――ファクタリング、ABL(動産・債権担保融資)、リースバック――を、実務目線で整理します。

1. ファクタリング:売掛金を即時資金化

銀行融資と異なり「売掛債権」をもとに取引が行われるため、借入金ではなく資産の譲渡として扱われます。

審査が早く、最短即日入金が可能な点が最大の特徴です。

| 項目 | 内容 | 実務ポイント |

|---|---|---|

| 対象 | 売掛金(確定済み請求書・契約書) | 支払サイト30〜90日の請求に対応 |

| 入金までの期間 | 最短即日〜2営業日 | 電子請求書連携でスピード化可能 |

| 手数料率 | 1〜10%(取引先信用力による) | 買取型は高め、保証型は低め |

| 仕訳処理 | 売掛金譲渡/借入ではない | 貸借対照表に負債が残らない |

特に補助金入金待ち・官公庁案件などの請求に対しては「2社間ファクタリング」よりも「3社間(債務者承諾あり)」を推奨します。

承諾が取れる場合、手数料率が下がり、資金効率が格段に上がります。

ただし、債権譲渡登記を行うと取引先に通知が届くため、信用維持の観点から契約形態の選定には注意が必要です。

2. ABL(動産・債権担保融資):在庫や設備を資金に変える

金融機関が資産の評価を行い、その価値の一定割合(概ね50〜80%)を融資枠として設定します。

中小企業にとって、担保不動産がない場合でも調達可能な現実的手段です。

| 担保対象 | 評価方法 | 融資割合 |

|---|---|---|

| 売掛債権 | 請求書・入金実績ベース | 60〜80% |

| 棚卸資産 | 仕入原価ベースの在庫評価 | 50〜70% |

| 機械・車両 | 中古市場価格・耐用年数評価 | 50〜80% |

ABLでは、金融機関が定期的に在庫や債権の残高報告を求めるため、

月次の経理体制が整っている企業ほど利用しやすい傾向があります。

信用保証協会付き融資が難しい企業でも、資産をベースに借入ができる点で注目が高まっています。

3. リースバック:所有資産を売却しながら利用継続

資金調達と設備利用を両立できるため、急な資金需要時に有効です。

| 対象資産 | 特徴 | 注意点 |

|---|---|---|

| 工場・オフィス・倉庫など不動産 | 売却によって即資金化可能 | 契約終了時に買戻し条件を確認 |

| 機械・車両・設備 | 稼働を止めずに資金化できる | 評価額が時価より低くなる場合あり |

一時的な資金繰り対策としてはもちろん、事業承継やM&A準備時にも活用されることがあります。

ただし、資産評価や契約内容によって税務上の扱いが変わるため、会計士・税理士との事前相談が不可欠です。

まとめ:代替手段は「スピード」と「透明性」で選ぶ

「どの資産を、どのスキームで、どこまで開示するか」が成否を分けます。

特にファクタリングやABLでは、取引先との信頼維持が最優先課題です。

安易に高コストの業者を選ばず、複数社の見積を比較して総コストを試算しましょう。

スピードが必要な時こそ、情報開示と条件交渉の透明性を確保することが、健全な資金調達の第一歩です。

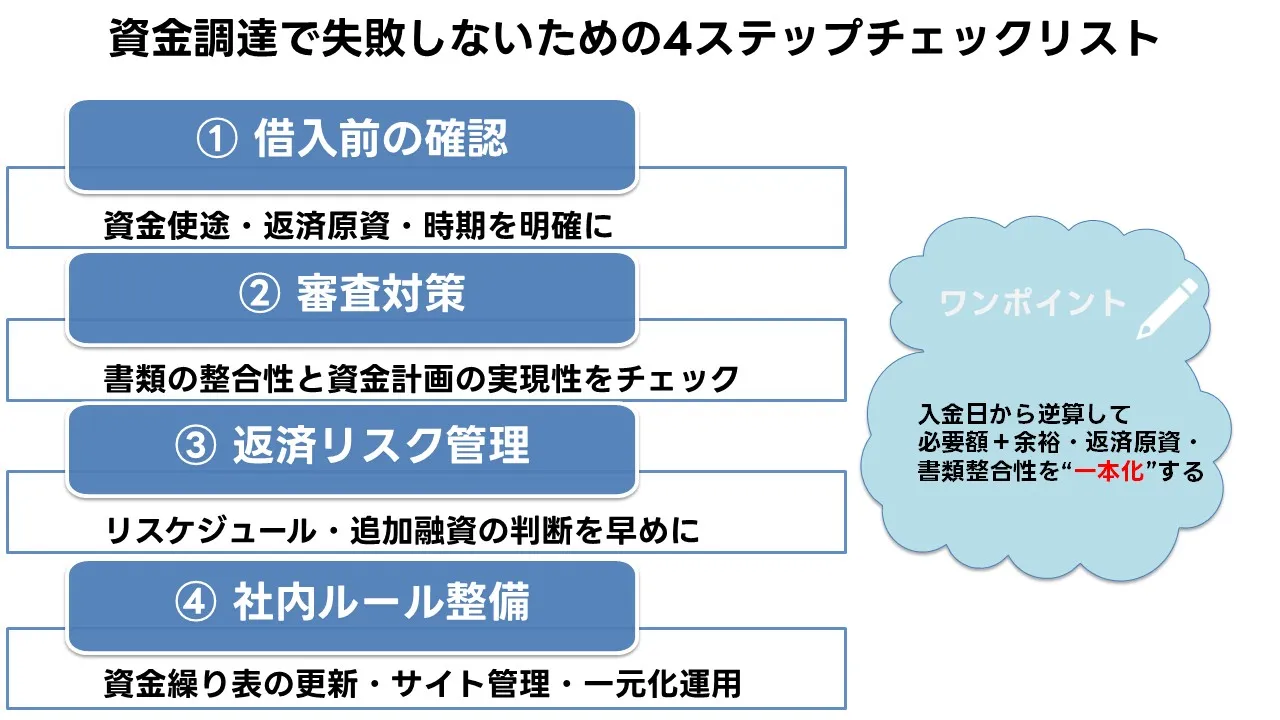

運転資金調達の失敗を防ぐチェックポイント ― 見落としがちな盲点と実務対策

こうしたトラブルの多くは、手続きそのものではなく、事前の見積もりや返済設計の段階での見落としに起因します。

ここでは、経営者が資金繰りを安定させるために確認すべき実務チェックポイントを整理します。

1. 借入前の確認:資金使途・返済原資・時期を明確に

実務では以下の3点を事前に整理しておくことが、審査通過率と資金安定性の両立に直結します。

| 確認項目 | 内容 | チェックポイント |

|---|---|---|

| 資金使途 | 仕入・人件費・税金などの具体的用途 | 「運転資金」と一括りにせず、内訳を明示 |

| 返済原資 | 売掛金・補助金・入金予定など | 入金スケジュールと返済期日のズレを確認 |

| 時期 | 必要時点と融資実行日のズレ | 「申込→審査→入金」までの所要日数を逆算 |

特に「入金タイミングを基準に借入金の着金日を設定する」ことが、短期資金では極めて重要です。

返済を先行させてしまうと、せっかくの融資が一時的な負担になりかねません。

2. 審査で見られるポイント:書類整合性と資金計画の実現性

銀行・保証協会・ノンバンクのいずれも、**数字と説明の一貫性**を最も重視します。

- 決算書・試算表・資金繰り表の数字が一致しているか

- 資金用途が見積書・請求書などと整合しているか

- 返済原資(売掛金・補助金等)が書面上で裏付けられているか

信用保証協会付きの制度融資では、数字の誤記や資料不足が「形式不備」とされる場合もあります。

また、ノンバンク審査ではAI判定が多いため、取引履歴や決済データを整理しておくことがスコア向上につながります。

3. 返済開始後のリスク管理:リスケジュールと追加融資の判断

こうした事態に備えるには、**返済計画の「見直し余地」をあらかじめ確保**しておくことが現実的です。

| 対処法 | 内容 | 実務上の注意点 |

|---|---|---|

| リスケジュール(返済条件変更) | 返済額や期間を再設定して資金繰りを安定化 | 金融機関へ早期相談、実績ベースで再計画 |

| 追加融資(セーフティネット) | 保証協会・日本政策金融公庫の特例制度を活用 | 既存借入とのバランスと返済余力を確認 |

| 短期運転枠の確保 | 平時から小口枠を設定し、緊急時に活用 | ノンバンク・オンライン融資を組み合わせる |

返済遅延が生じると、信用情報機関(CIC・JICC)に履歴が残り、次の融資に影響します。

逆に、早期の相談と具体的な再計画を提示できれば、「誠実な対応」として評価されるケースもあります。

4. 資金ショートを防ぐための社内運用ルール

特に次の3点をチームで徹底することで、資金ショートの多くを防ぐことができます。

- 月次の資金繰り表を必ず更新(売上・入金・支払を週単位で把握)

- 取引先別の入金サイトと支払サイトを一覧化

- 支払予定表と借入金返済表を1枚で管理

これらは複雑なシステムを使わず、Googleスプレッドシートや会計ソフトでも運用可能です。

重要なのは「見える化」と「更新の継続」。

資金繰りは感覚ではなく、数字と日付で管理することが最も確実な防御策です。

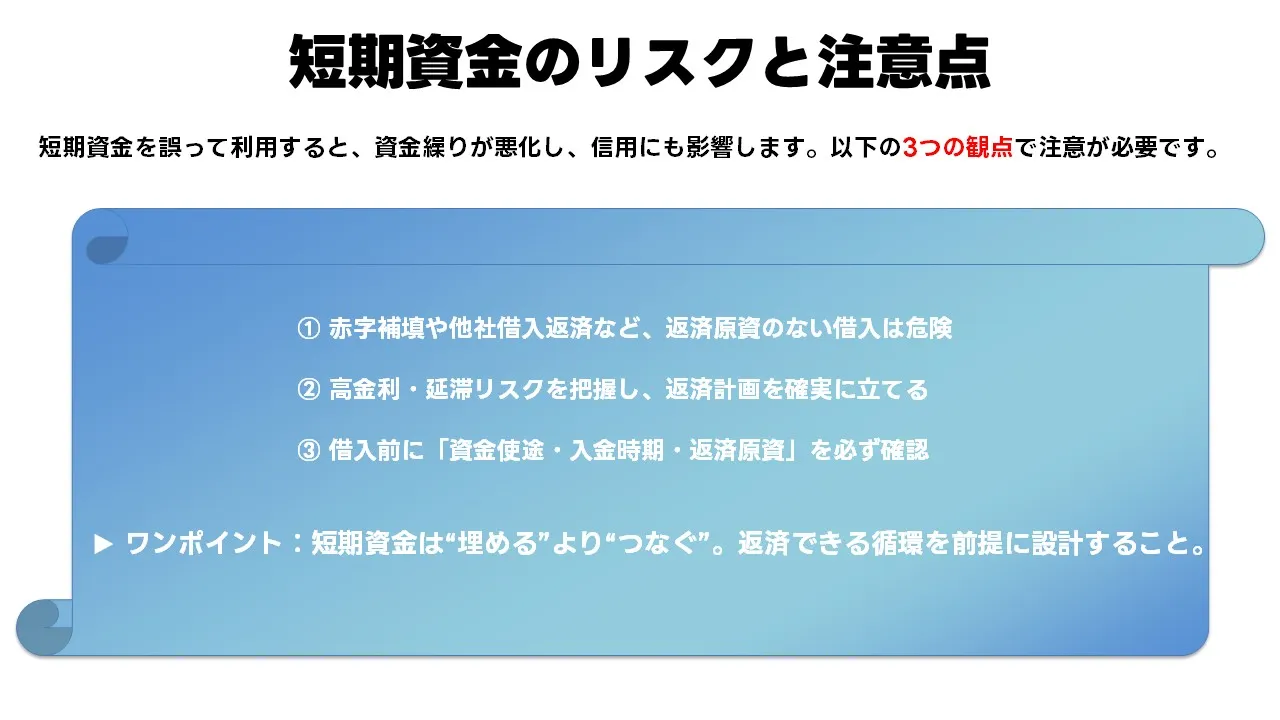

向いていないケースと注意点 ― 短期資金の誤用を防ぐ実務知識

しかし、利用目的や返済原資を誤ると、資金繰りの改善どころか、かえって負担を増やす結果になります。

本章では、実際に「短期融資を使うべきでないケース」と「利用時の落とし穴」を明確にし、経営を守るための注意点をまとめます。

1. 向いていないケースの典型パターン

| 区分 | 内容 | リスク |

|---|---|---|

| ①赤字補填目的の借入 | 恒常的な赤字や慢性的な資金不足を穴埋めするための利用 | 返済原資がないため、融資を受けても数か月後に再び資金ショートする |

| ②返済計画が曖昧なままの利用 | 「入金があるはず」と曖昧な見込みで借りるケース | 実際の入金が遅れ、延滞や信用情報への傷につながる |

| ③他の借入返済に充てる借換え | 新しい借入金で既存ローンを返済する | 借入依存度が上がり、金融機関の信用評価が下がる |

これらはいずれも「短期資金を長期資金の代替として使ってしまう」ことが共通点です。

短期融資は返済原資が確実に見えている場合にのみ有効であり、経営の立て直しを目的とする借入には不向きです。

2. 金利負担と返済遅延リスク

特にノンバンクでは年10〜15%前後が一般的で、30日利用でも実質的なコストは数万円に上ります。

資金ショートが頻発すると、これらの金利負担が累積し、黒字でもキャッシュが枯渇します。

また、短期融資の延滞は信用情報機関に記録されるため、今後の制度融資や保証協会付き融資の審査に影響します。

一度の延滞が、将来の「資金調達ルート」を失うきっかけになり得ることを認識すべきです。

返済能力に不安がある場合は、早い段階で金融機関へ相談し、リスケジュール(返済条件変更)を検討しましょう。

リスケは「延滞後」ではなく「延滞しそうな時点」で申し出るのが鉄則です。

3. 利用前に確認すべき3つのチェックポイント

- ① 借入目的が「一時的な資金ギャップ補填」であるか

- ② 返済原資(売掛金・補助金など)が確実に入金される見込みか

- ③ 利用後のキャッシュフローがプラスで推移するか

この3項目のどれか1つでも曖昧な場合は、短期融資ではなく、制度融資やプロパー融資による中期的な資金調達を検討すべきです。

また、税理士・金融機関担当者・信用保証協会職員などの第三者に相談し、「本当に借りる必要があるのか」を客観的に確認することも重要です。

こうした相談を早めに行うことで、急場の資金調達ではなく、持続可能な経営設計に転換できます。

大切なのは、融資そのものではなく「返済できる資金循環をどう維持するか」という視点です。

資金繰りが厳しい時ほど、冷静にスケジュールと原資を見直すことが、経営の安定を守る第一歩となります。

まとめ:資金繰りを見える化し、最短で資金を着地させる

最終的な目的は、融資を増やすことではなく、キャッシュフローを安定させる「資金循環の見える化」にあります。

経営の現場で求められるのは、資金不足が起きる前に数字で予兆を捉え、必要な資金を最短で着地させる段取り力です。

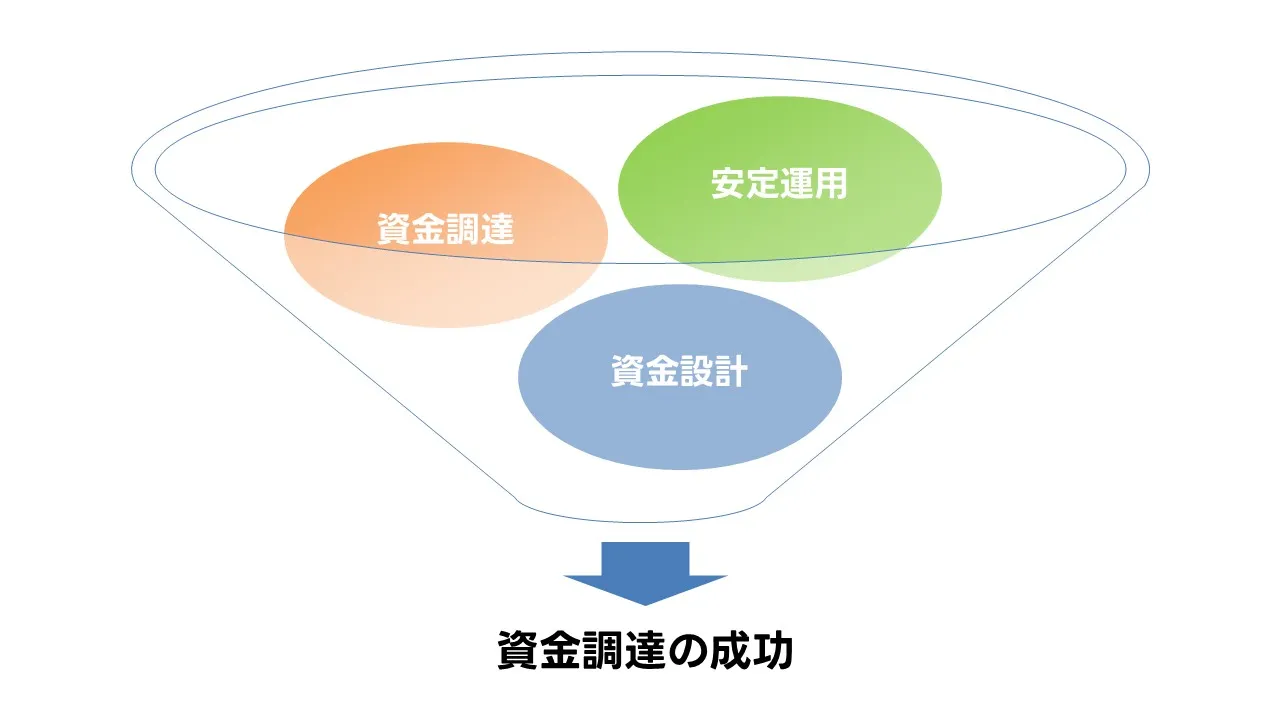

1. 本記事で押さえるべき三つの軸

| 軸 | 概要 | 主な実務 |

|---|---|---|

| ① 資金設計 | 運転資金とつなぎ資金を区別し、資金ギャップを見える化 | 資金繰り表の週次更新/支出・入金の重ね合わせ |

| ② 資金調達 | 目的に応じて最適な調達ルートを選択 | 制度融資・信用保証協会・ビジネスローンの組み合わせ |

| ③ 安定化運用 | 返済原資を可視化し、キャッシュフローを持続的に管理 | Googleスプレッドシート等で入出金シミュレーション |

この三軸が揃えば、融資に頼る頻度を減らしつつ、必要な時に必要な資金を“自力で”コントロールできる経営体制が整います。

2. 今後の実務への落とし込み

まずは、月次ではなく週次ベースで資金繰りを把握し、支出・入金を一目で照合できるツールを用意しましょう。

次に、制度融資などの低金利枠を確保しておけば、緊急時にも余裕を持った資金運用が可能になります。

また、ノンバンク系ビジネスローンを併用すれば、スピードと柔軟性を補完できます。

これらを一体的に設計することで、「短期=スピード」「中期=安定」「長期=信用蓄積」の三層構造が完成します。

資金調達は“借りる技術”ではなく、“運用する技術”である。

この意識を持てば、融資交渉の場でも自然と説得力が増し、金融機関からの信頼も積み上がります。

3. まとめのメッセージ

しかし、手法を体系化し、数字とスケジュールを見える化すれば、資金不足は「予測できる現象」へと変わります。

制度融資・信用保証・ビジネスローンといった複数ルートを柔軟に組み合わせ、短期的な資金繋ぎと中長期の安定運用を両立させましょう。

その積み重ねが、信用力を育て、事業の持続性を高める最大の武器となります。

本ガイドが、資金調達を「恐れ」から「戦略」へ変える第一歩になれば幸いです。

- つなぎ融資を受けるには?日本政策金融公庫や銀行から資金調達する方法を解説

- 中小企業経営者必見!資金繰りを安定化させる「つなぎ資金」とは

- 運転資金の調達方法まとめ!融資から補助金や助成金まで紹介

- 補助金を活用するうえで小規模事業者だからこそ留意すべき点は

- 運転資金融資のおすすめは?|資金不足の原因や審査基準を…

会社ランキング ファクタリングシークで

今すぐ確認する