関連記事

- 2025年最新|ビジネスローン徹底比較 ― 金利・手数料・審査の実務

- はじめてのビジネスローン基礎知識 ― 申込み手順と必要書類

- 審査に通る申請パック作成ガイド ― 決算書・請求書・資金繰り表

- 2025年最新|不動産担保ローン徹底比較(つばさコーポレーション)

中小企業・個人事業主のために、事業資金の要点を公正な視点で一冊化。

ビジネスローンの定義と種類(無担保/担保/極度型)、利用目的、メリット・デメリット、金利と手数料の総コスト比較、審査基準と申込条件、即日~低金利の選び方、返済計画の立て方、FAQや成功事例までをやさしく丁寧に解説します。

数字と根拠で不安をほどき、「必要なときに必要なだけ」借りる判断を支援します。

ビジネスローンの基本知識

ビジネスローンは、企業や個人事業主が事業に必要なお金を調達するための金融商品です。

無担保・担保付・極度型(枠)などの形式があり、返済方式は元利均等・元金均等・一括など。

ここでは定義を明確にし、代表的な種類と返済方法の「基本」をやさしく整理します。

はじめてでも疑問が残らないよう、ポイントを順に解説します。

定義・種類・返済方式をやさしく整理

結論:ビジネスローンは「事業資金専用の借入」で、用途が企業の経営・営業の範囲に限り、個人消費は原則除くのが前提です。 定義をもう一歩踏み込んで言うと、申込主体は法人または個人事業主で、使途は運転・設備・展開(新規出店など)といった事業のための資金。

金額帯は10万〜50万の小口から300万円・1,000万円超まで幅広く、起業直後や会員制の優遇プラン(例:業界団体やgmo businessのような提携優待)を活用できるケースもあります。

金利や手数料は金融機関・商品によって異なり、実質年率(年15%上限帯の商品もあれば低利のものも)で比較するのが知識として有効です。 種類は大きく「無担保」「担保付(不動産・動産・売掛債権等)」「極度型(枠型)」の3系統。

返済方式は次の表がイメージしやすいでしょう。

間違えやすいのは「個人向けカードローン」との混同です。

ビジネスローンはあくまで企業活動のためで、私的な出費は対象外。

経営に必要な資金の「わけ」を丁寧に説明できると、審査でも好印象です。

提出書類は決算書・確定申告書・請求書等が中心で、会員・団体の紹介があると話が進む場合もあります。

| 項目 | 無担保 | 担保付 | 極度型(枠) |

|---|---|---|---|

| 代表的な使い手 | 小規模企業・個人事業主 | 中堅企業・設備投資重視 | 季節要因のある企業 |

| 金額帯の目安 | 10万〜300万円前後 | 300万円〜 | 枠内で都度(50万〜) |

| 返済方式 | 元利均等・元金均等 | 元利均等・期日一括も | 随時返済・一括精算 |

| スピード感 | 比較的速い | 審査・評価で時間 | 与信枠後は即日利用 |

- 定義=事業資金専用。個人消費は原則、適用範囲に含まれない

- 種類=無担保/担保付/極度型。ニーズに合わせて選択

- 返済=方式と期間で総コストが変わる。実質年率で比較

ビジネスローンの利用目的

利用目的は運転資金・設備投資・事業拡大・創業資金など多様です。

事業資金の使途が明確だと、必要額や期間が定まり、審査も通りやすくなります。

ここでは目的別の具体例を整理し、業種や形態ごとにどのように実現していくかを、実務目線で紹介します。

目的別の具体例と多様性を理解する

要点:使途を「運転資金」「設備投資」「事業拡大」「創業」の4象限で分け、総額と回収見込みをセットで説明すると伝わりやすいです。 たとえば個人事業主向けの小口枠なら、季節の仕入や広告費など短期の運転資金に適しています。

創業の立ち上げ期は事務所・ビルの敷金礼金、ECサイトの機能開発など初期出費が重くなりがち。

設備投資では厨房機器・PCR装置・3Dプリンタ等、減価償却や稼働率を根拠にすれば説得力が高まります。

事業拡大では新店舗の設立、人員増強、物流の強化など、成長シナリオに沿って資金の役割を描くのがコツです(地域の制度例として大阪府など自治体の助成・補助と併用できる場面も)。 目的別の見取り図は次のとおりです。

具体化のコツは、形態(法人/個人事業主)に応じて「期間」「返済原資」「リスク」を並べること。

業務の季節変動があるなら、短期の極度枠と長期の設備資金を組み合わせる提案も良い設計です。

なお、使途の説明は「目的→項目→金額→回収計画」の順がスムーズ。

総額と毎月返済を両軸で示すと、審査側の理解が早まります。

| 目的 | 主な使途 | 想定総額 | 期間の目安 | 留意点 |

|---|---|---|---|---|

| 運転資金 | 仕入・広告・外注・家賃 | 100万〜300万円 | 6〜18か月 | 入金サイトと義務支出の整合 |

| 設備投資 | 機械・IT機器・内装 | 300万〜1,000万円 | 2〜5年 | 稼働率と回収期間の説明 |

| 事業拡大 | 出店・物流・採用 | 300万〜1,500万円 | 1〜3年 | エリア需要とKPIの設定 |

| 創業 | 設立費・開業費・初期在庫 | 100万〜500万円 | 1〜3年 | 60分面談でも伝わる要約を用意 |

- 個人事業主の事業資金=私費と混同しないルール作り

- 設備投資=機能・性能の根拠資料を添える

- 事業拡大=KPIと成長ストーリーを短く語る

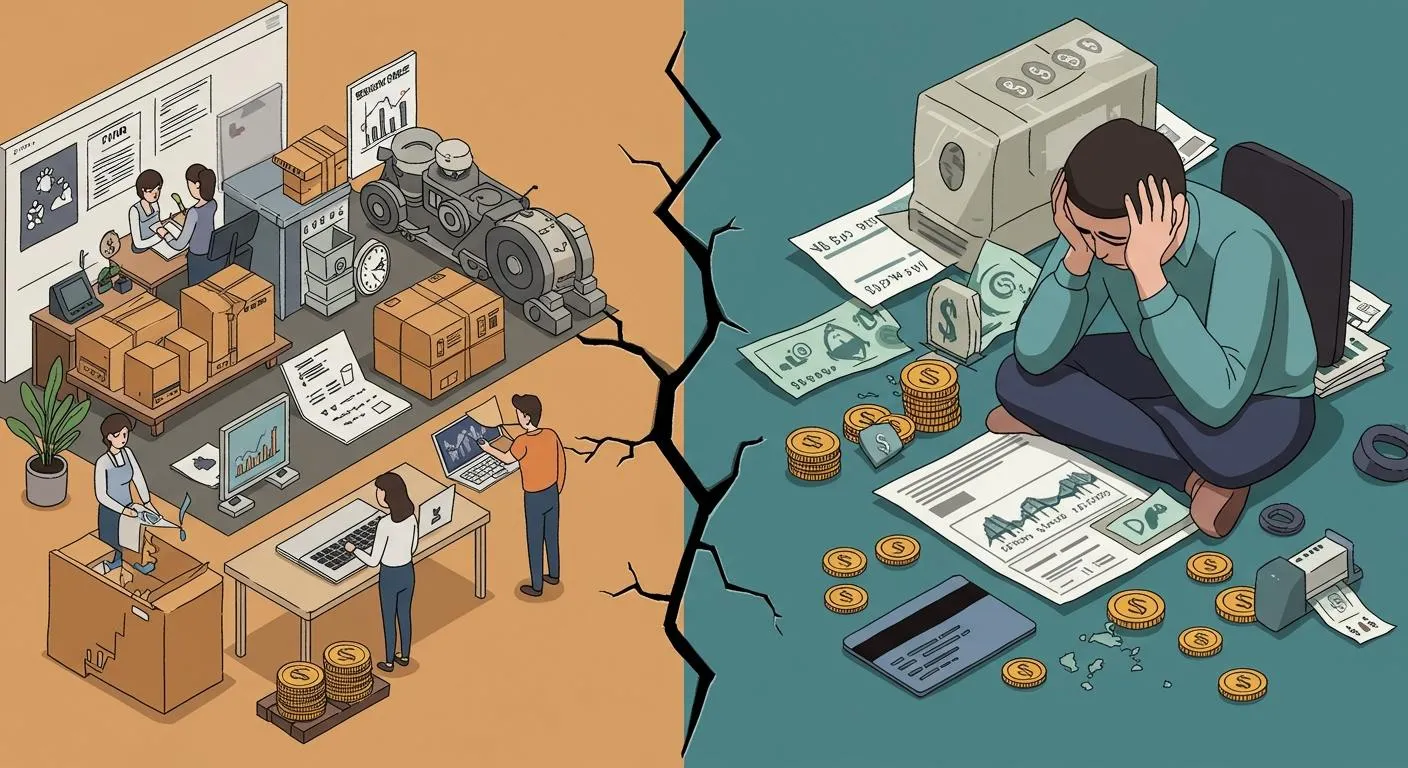

ビジネスローンのメリットとデメリット

迅速性や使い道の自由度など、ビジネスローンの魅力は多い一方で、金利や返済負担といった注意点も存在します。

ここではメリットとデメリットをバランスよく整理し、自社にとっての最適解を選べる視点を提供します。

ビジネスローンのメリット

要点:最短で資金が届く「スピード」、用途を限定しない「自由度」、個人の年収や資産と切り分けやすい「設計のしやすさ」が主な強みです。 とくに急ぎの案件では、300万円前後の小口でも迅速に実行される商品が役立ちます。

大手との提携ネットワークを持つ金融機関はオペレーションが洗練され、専門部署があるため、必要書類が整っていれば審査はスムーズ。

長期間の設備投資にも対応する枠が用意されていることがあり、事業計画に合わせた分割実行も可能です。

資金使途の自由度は高く、補助金・助成金の対象外となる細かな費用にも柔軟に充てられるのが便利。

形式としては、極度枠・証書貸付など選択肢が豊富で、キャッシュの出入りに合わせた提案がしやすいのも魅力です。 また、住宅ローンなど個人向け与信への影響は商品性によりけりですが、法人の資金と個人の家計を切り分ける設計が取りやすいのも実務上のメリット。

最大限に活かすコツは、資金繰り表と返済原資の根拠(売上計画・固定費の見直し等)を先に用意することです。

これにより「そのため」必要額が適正か、将来の負担が過大でないかを、担当者と同じ目線で確認できます。

- スピード:必要書類が整えば短期で実行されやすい

- 自由度:使い道が広く、細かな出費にも充当しやすい

- 設計:専門担当が分かりやすく提案してくれることが多い

- 優遇:取引実績や提携により金利・手数料での優遇が期待できる場合も

ビジネスローンのデメリット

注意点:金利水準が高めの商品がある、返済負担が経営を圧迫しうる、審査が難しくなる局面がある――の3点を忘れないでください。 まず、貸金業法に基づくノンバンク商品は、銀行融資に比べて金利が高めの傾向。

長期に引っ張ると総コストが膨らみやすく、資本金が薄い会社ほど資金繰りがタイトになりがちです。

内容の説明が甘い申込は「用途が不明」「回収見込みが弱い」と判断され、対象外になることも。

延滞が発生すると信用に大きな傷がつき、後続の資金調達が難しくなるリスクも見逃せません。 次に、返済負担。売上が計画未満のときでも返済は固定で来ます。

固定費の見直しや在庫の圧縮、売掛金の早期回収など、プライベートと混同しない資金管理が要点です。

長期の資金が必要なら、10年スパンの公的機関の制度融資や不動産・動産担保融資など、より低利な選択肢を並走検討するのが賢明。

審査には最短1週間以上かかることもありますが、事業計画書・請求書・納税証明書を揃え、担保や保証の有無を早めに決めておけば、進行は速くなります。

- 金利と期間:長期化は総コスト増。借換・一部繰上で圧縮を

- 審査難度:用途・回収・リスクの説明が弱いと通りにくい

- 管理:延滞は信用毀損。キャッシュ管理は週次でチェック

おすすめのビジネスローンサービス

ここでは「即日系」「低金利系」「審査がやさしめ系」という3つの切り口で、サービス選びの考え方を整理します。

共通する軸は、資金繰りへの適合・利用条件・必要書類の3点。

急ぎの案件か、長期の投資か、あるいは創業初期か――状況に合わせた最適解を見つけましょう。

即日融資が可能なビジネスローンの考え方(資金繰り/融資枠/オンライン申込)

急ぎのときは「当日~数営業日で合うか」を最優先に、オンライン完結できるか・営業時間外(24時間受付)の可否・必要書類の少なさの3条件でふるいにかけます。 即日系は、資金繰りがタイトな局面で力を発揮します。

直近の入金予定と支払い期日を並べ、必要額と「最短で現金化できる時点」を逆算。

オンライン申込に対応し、電話でのヒアリングも短く済む商品は、平日昼間に時間が取りにくい事業者に向きます。

口座の開設が必要な場合は、住信SBIネット銀行などネット型の金融口座を先に作っておくと、振込がスムーズです。

目安として、以下の観点で可否を確認しましょう。

【体験談|編集部取材メモ】

実際に、イベント出店費用が前倒しになった小売A社は、オンライン申込で当日審査→翌営業日実行という流れで間に合わせました。

「正直、資金が合っ ていれば受注を逃さないと判断。

想像以上に手続きがシンプルで助かった」。

資金繰りの山谷に応じて、融資枠を用意しておく重要性を実感したそうです。

- 受付時間:平日だけか、24時間エントリー可か(夜間も受付→翌営業日審査)

- 必要書類:直近の売上資料・請求書・通帳写しで足りるか(プロパーに比べて柔軟か)

- 融資枠:一度枠を作れば1日〜5日で都度実行できるか(極度型だと再申請が軽い)

- 返済期間:運転資金なら1年、投資なら5年など、使途と一致しているか

- 連絡手段:電話中心かオンライン中心か(営業時間との相性)

| チェック項目 | 即日向きの基準 | 備考 |

|---|---|---|

| 必要書類 | 最低限(売上資料・請求書 等) | 初回は本人確認が必須 |

| 審査~実行 | 当日~2営業日 | 混雑時は数日 |

| 申込導線 | オンライン中心 | 営業時間外も受付 |

低金利のビジネスローンを選ぶ手順(金利比較/固定金利/手数料)

低金利を狙うなら「金利の低い商品×手数料の少ない構成×返済計画の整合」の三つ巴で考えます。 金融機関ごとに表示金利の幅があり、条件提示後の「実行金利」とギャップが出ることも。

固定金利か変動か、保証料込みか別建てか、税金や各種手数料の扱いはどうか――表示の低さだけで判断せず、総支払額を比較しましょう。

少額(100万〜500万円)で短期なら、低く見えても手数料が効いて「実は割高」という事例は珍しくありません。

新規で実績が乏しい場合は、日本政策金融公庫や信用金庫のメニューも選択肢。

東京など地域で制度融資が充実していることがあり、長めの返済(3年〜5年)と相性が良いです。

比較のコツをまとめます。

- 候補の金利レンジを一覧化(最低~上限)。固定金利の有無も明記

- 手数料・保証料・印紙を合算し、総コストを「月次×累計」で可視化

- 借入額の妥当性(500万円・1000万円など)と回収計画の整合をチェック

- 規制や社内ルールで条件が変わる場合は、適用条件をメモ(関連書面を保管)

- スマホ申込できるか、来店要否など運用のしやすさも点検

審査が通りやすいビジネスローンの準備術(無担保/保証人/申請のコツ)

通過率を上げる鍵は「情報の揃い」と「使途と回収の一体説明」。

無担保でも、保証人の有無を早めに決め、来店要否や導線を含めてスムーズに進めます。 よくある質問は「簡単に通る商品はありますか?」ですが、幅広い事業者に開かれている一方で、審査は「通常」論理的です。

ポイントは次の3つ。

①売上の実在性(請求書・入金履歴)②返済原資の安定(粗利と固定費)③使途の妥当性(投資KPI)。

100万円前後の小口なら「手軽」に思えますが、根拠資料が弱いと通過はやすくありません。

気軽に探すのではなく、下準備を丁寧にしましょう。

【体験談|編集部取材メモ】

実際に、都内ITスタートアップC社は、100万円の無担保枠から申請。

「正直、落ちると思っていましたが、想像以上に通過が早かった」。

資金繰り表と請求書の束を先に提出し、オンライン面談で使途を短く説明。

来店不要で手続きが進み、安心して初期の採用コストに充てられたと語ります。

- 申請パック:決算書or確定申告書、請求書、見積、資金繰り表、本人確認をセット化

- 導線設計:来店不要のオンライン型か、来店前提か(所在地が東京都豊島区東池袋など遠方の場合の負担も考慮)

- 無担保での説得力:在庫回転・入金サイト・契約継続率を数字で提示

- 保証人の判断:必要なら早めに打診。安心材料として機能

- 審査時間:短い商品は深掘り質問が後追いになることも。先回りで回答集を用意

| 審査項目 | 見られるポイント | 備考 |

|---|---|---|

| 売上の実在性 | 請求書・入金履歴の整合 | 通過の土台 |

| 返済原資 | 粗利・固定費の安定度 | 返済比率の妥当性 |

| 使途の妥当性 | KPI・回収期間 | 投資案件で重視 |

ビジネスローンの選び方

比較の起点は「金利」と「手数料」を分けて考えること、そしてスピードと申込条件を自社の運用に合わせることです。

焦って選ぶほど総コストが膨らみやすいため、候補を横並びにし、月次キャッシュに落とし込んで検討しましょう。

ここでは、失敗しないための見方と段取りを丁寧に整理します。

金利や手数料を比較する(比較軸/利息・手数料・費用の整合)

まずは「金利」「手数料」「その他費用」「運用(口座・振込・対面/オンライン)」の4つで比べ、利息だけに目を奪われないことが基本です。 表示金利が低くても、事務手数料・保証料・振込手数料・印紙などを足すと総額が逆転することは珍しくありません。

比較では、各社の資料を同一条件でそろえ、利息と手数料を合算した実質負担を算出します。

ファクタリングと混同されがちですが、ローンは利息計算、ファクタリングは買取手数料中心と仕組みが異なるため「比較(比べ)」の軸を間違えないようにしましょう。

運用面も重要です。返済口座やATM入金の可否、ネット振込の無料回数、対面手続きかオンライン完結かなど、日々の取引にかかる微小コストが積み上がると大きい差になります。

経費処理(課税関係)も合わせて確認しておくと、決算で戸惑いません。

次の表は、検討時に埋めていくと漏れが減る「4つの比較軸」です。

実務では、候補を「タイプ別(無担保/担保/極度枠)」に分け、費用総額を月次キャッシュに落とすのがコツです。

一括実行か部分実行かで利息の発生タイミングが変わるため、支出の山と入金の谷に合わせて設計します。

どちらが得か迷ったら、試算シートで「基本的なケース」を並べ、費用の増減を可視化しましょう。

また、経費処理や課税の論点は税理士へ早めに相談すると確実です。

【体験談|編集部取材メモ】

実際に、卸売業D社は「金利は低いが手数料が高いA社」と「金利はやや高いが手数料がほぼ無いB社」を比較。正直、表示だけ見ればA社でしたが、口座振込の無料回数やATM入金の有無まで含めて検討したところ、想像以上にB社が安く運用もしやすい結果に。「対面での手続きが少なく、取引の手間も減った」と話してくれました。

| 軸 | 見るポイント | メモ |

|---|---|---|

| 金利 | 固定/変動、レンジ、利息計算 | 利息=元本×金利×期間 |

| 手数料 | 事務・保証・印紙・繰上費用 | 無料特典の有無を確認 |

| その他費用 | 振込/口座維持/ATM/書類発行 | 「いくつか」隠れ費用がないか |

| 運用 | オンライン/対面、一括/分割実行 | 取引先への支払いサイクルと整合 |

融資スピードの重要性(最短・迅速・スピーディーの見極め)

資金ショートは一日で致命傷になり得ます――「最短」や「迅速」「スピーディー」という言葉の中身を数字で確認し、間に合うかどうかを時点ベースで逆算しましょう。 たとえば、請求支払が「今週金曜」なら、審査受付が今日、実行が最短で明日なのか、以下の日数が多く必要なのかを具体的にすり合わせます。極度枠(与信枠)を先に作っておけば、実行は早く、短期間で回せます。2025年現在はオンライン審査システムの進化で、本人確認や口座連携がとても速くなっていますが、公式サイトの「最短◯分/◯営業日」は上限条件であることも。40分で審査受付→当日仮可決でも、在庫証明や契約書確認で時間が伸びることはあります。大口の資金はリスク評価も高く、最高速度は出にくい点も理解しておきたいところです。

スピードを優先する場面かどうかは、実質的な損益で判断します。早く借りて機会損失を避けるほうが利益が高いのか、少し待って低金利で借りるほうが全体最適か。今回が「急ぎ」である理由(受注の失注、仕入値引の期限、間に合わない場合の違約金)を金額に直して比較すると腹落ちします。

- 事前準備:決算/申告、請求書、見積、入金予定の一覧を即提出できる状態に

- 導線:オンライン中心か、来店前提か(地方拠点の有無)

- 枠設計:極度枠+短期で回す/中期は別商品、の二段構え

- ボトルネック:システム連携・本人確認・印紙・社内稟議で詰まる箇所を先回り

申込条件の確認(必要書類・資格・チェックの通し方)

通過率は「条件の読み込み」と「事前準備」で決まります――申込み前に、必要書類と資格要件を洗い出し、上記の不足を埋めてから申し込むのが近道です。 まずは、条件の全文を確認。

登録や本人確認の方法、対応エリア、売上規模、年数、保証や担保の要否など、商品ごとに違います。

申込みフォームの前に「チェックリスト」を作成し、事前にそろえる書類をマイナンバーカード・免許・決算書・確定申告書・請求書・納税証明書・印鑑証明書などに分解。

必要に応じて追加の資料(見積、契約書、資金繰り表)を用意します。

サポート窓口へ事前に質問しておくと、条件判断が速く、安心(あんしん)です。

申請では、条件を満たす根拠を添えて説明すると、担当者の判断がぶれません。

「申し込める」かどうか迷う時は、一次情報(公式)で資格を再確認し、申し込み前に必要な登録が完了しているかをチェック。

申込み後の追加要請には即日で応じ、検索して得たテンプレではなく、自社の実データを提出するのが通例です。

申し込みの途中で条件が変わることもあるため、重要な前提はスクリーンショットなどで保全しておきましょう。

サポートへの「お願い」は簡潔かつ具体的に。

必要→確認→判断→申込み→受けの順で段取りを固めると、流れが滞りません。

【体験談|編集部取材メモ】

実際に、サービス業F社は、事前チェックが甘く初回は不備で差し戻し。

正直、二度手間になりましたが、追加書類を整備して再申請したところ、想像以上に早く可決。

「条件を満たす」証拠を揃え、申請の順序を整えたことが奏功しました。

| 項目 | 条件/確認点 | 備考 |

|---|---|---|

| 本人確認 | オンライン/対面、方式の違い | 申請前に動作確認 |

| 売上・年数 | 最低要件、資格の有無 | 新規なら代替資料で説明 |

| 担保/保証 | 必要/不要、代替手段 | 保証人の打診は事前に |

| 提出方法 | 郵送/オンライン/来店 | 締切の逆算が必須 |

ビジネスローンの審査基準

審査は「何を、どの順に、どの程度まで」確認されるかを理解すれば怖くありません。

必要書類の役割と提出方法、そして審査基準の考え方をつかめば、準備の優先順位が自然と見えてきます。

ここでは、初めてでも迷わない実務的なチェック手順をやさしく解説します。

審査に必要な書類(審査/書類/決算書/確定申告書/請求書/納税証明書/印鑑証明書/謄本 ほか)

結論:申込前に「身元・事業・資金使途・返済原資」を証明する一次資料を一式そろえ、提出方法(オンライン/郵送/来店)まで段取りすると通過率が上がります。 書類は「身元確認」「事業実態」「使途証明」「返済原資」の4群に分類できます。

法人なら履歴事項全部証明書(謄本)・印鑑証明書・会社番号の記載、個人事業主なら本人確認と開業届の掲載内容確認が基本。

決算書または確定申告書(青色申告)と納税証明書は、売上の実在性と納税状況の証明に使われます。

資金使途は見積書・請求書・契約書で「何にいくら」を示し、返済原資は試算表・資金繰り表・入出金履歴で説明。

保証の要否や紹介の有無(取引先・団体)も早めに決めておくと、面談や手続きが滑らかです。

提出はオンラインが主流ですが、原本確認が必要な書類は郵送や来店を求められることも。

審査結果の連絡を待つ間、追加の証明書や新たな請求書のアップロードに即応できる体制を用意しておくと安心です。

以下は実務で使える整理表です。

手続きの流れは、①申込み画面に必要事項を記載→②書類をアップロードまたは郵送→③面談(オンライン含む)→④審査結果の通知→⑤契約・実行、が一般的です。

診断ツールやチェックリストが提供される場合は、参考として使いながらも自社の数値で上書きしてください。

「掲載のサンプル」ままでは説得力が弱く、認められにくいからです。

【体験談|編集部取材メモ】

実際に、内装工事の前払いが必要だったH社は、決算書と請求書の整合が不十分で差し戻しに。

正直、二度手間でしたが、徹底的に書類を集め直し、納税証明書を追加したところ想像以上に審査がスムーズに。

「郵送とオンライン提出を並行して遅延リスクを減らした」のが奏功しました。

| 書類群 | 代表例 | 役割/注意点 |

|---|---|---|

| 身元確認 | 謄本・印鑑証明書・本人確認 | 最新取得日を記載、社名・住所の一致を徹底 |

| 事業実態 | 決算書/確定申告書(青色申告) | 売上推移と粗利を説明、注記付きなら補足を書く |

| 使途証明 | 見積書・請求書・契約書 | 税込/内訳の明細、数量・型番の記載漏れに注意 |

| 納税・公的 | 納税証明書・各種証明書 | 未納・分納の有無を明確化(対策も一緒に提示) |

| 返済原資 | 資金繰り表・入出金履歴 | 回収サイトと支払い期日の整合を示す |

審査基準のポイント(審査基準/対象者/評価/総合スコアリング/対策)

要点:審査は「定量(数値)×定性(説明)」の総合スコアリングで決定されます――基準の種類を理解し、該当箇所にピンポイントで対策することが近道です。 概要として、対象は法人・個人事業主の双方。

特徴は、①売上の実在性と安定性 ②返済比率(返済額/営業利益・キャッシュフロー)③資金使途の妥当性 ④信用情報・納税状況 ⑤担保・保証の有無、の5軸が中心です。

各軸は点数化され、総合で一定の程度を満たせば可決ゾーンに入ります。

目次的に整理すると以下のとおり。

「おすすめ」は、申請パックに「目安の審査基準」1枚を添えておくこと。

含むべき要素(数値・契約・運用)を見える化しておけば、審査側の判断がぶれにくく、総合評価が安定します。

【体験談|編集部取材メモ】

実際に、物流スタートアップJ社は初回審査で否決。

正直、落胆しましたが、対策を練り直して再申請したところ想像以上にスムーズに通過。

ポイントは、該当KPIの改善(解約率↓・継続率↑)と、対策を数字で示すことでした。

「基準を理解して準備すれば、審査は“怖い”から“会話”に変わる」と語ってくれました。

- 基準A(定量):売上・粗利・連続性・債務償還年数

- 基準B(定性):事業の強み、継続率、契約の更新見込み

- 基準C(統制):内部管理、請求・回収プロセス、在庫・与信

- 基準D(信用):延滞歴、納税、官報情報、取引先の質

- 基準E(担保等):担保・保証の補完効果、番号管理や権利関係

| 見られるポイント | よくある弱点 | 適切な対策 |

|---|---|---|

| 売上の連続性 | 単発案件に偏る | 継続契約の更新番号・契約書を提示 |

| 返済比率 | 固定費が重い | 固定費圧縮と返済額シミュレーションを併記 |

| 使途の妥当性 | KPIが曖昧 | KPI・回収期間・感度分析を含む計画書 |

| 信用・納税 | 遅延・未納 | 是正計画と納税証明の提出 |

| 担保・保証 | 裏付け弱い | 代替保証・追加資料で補完 |

ビジネスローンと他の資金調達方法の違い

事業者の資金調達には「ビジネスローン」「カードローン」「銀行融資」など複数の選択肢があります。

名称が似ていても目的・金利・返済方式・審査の流れは異なります。

ここでは混同しやすい2領域を取り上げ、範囲や使い分けをやさしく整理します。

カードローンとの違い(利用目的/金利/返済方式のちがい)

結論:ビジネスローンは「事業資金専用の証書貸付(または極度枠)」、カードローンは「個人の生活費等に使うローンカード型」が中心で、目的と契約が根本的に違います。 まず目的。

ビジネスローンは売上増や設備強化など事業の債権・在庫・人件費といった企業活動の範囲で使います。

カードローンは個人向けで、生活費や一時的な出費をカバーする前提。

両方とも「借入」という点は同じでも、用途が異なるため審査の質問や必要資料は大きく異なり、事業の契約書・請求書・発注書などの提示が求められるのはビジネスローン側です。

次に金利と返済。

カードローンは比較的金利が高く、リボルビングで「毎月一定額+長期化」になりやすい一方、ビジネスローンは証書貸付で返済期間を最長◯年のように固定しやすく、投資回収の計画と合わせやすいのが特徴です(クレジットカードのキャッシングとも異なり、クレジット枠の流用は原則不可)。

住宅ローンやオートローンのような目的特化型とも違い、事業の資金繰りに合わせた設計ができる点が強みです。

また、審査の流れも異なります。

カードローンは本人属性中心(年収・勤務先等)で、オンライン完結が主流。

ビジネスローンは売上・受注・回収サイトなど事業データが核で、契約は証書貸付/極度型のどちらかを選ぶケースが多いです。

なお、社内メモでは「オージェイ(OJ)」など独自の略称でカテゴリーを分けることもありますが、実務の判断軸は〈目的・金利・返済方式〉に尽きます。

なお、「同じ会社で両方扱う」場合もありますが、約款・適用範囲・返済の流れは異なるため、違う商品として理解するのが安全です。

【体験談|編集部取材メモ】

実際に、個人と事業の資金を混同していた小売店主Mさんは、カード(クレジットカード)で在庫を回しがちでした。

正直、月次で落ちる返済が読みにくく、想像以上に資金が目減り。

ビジネスローンに切り替え、証書貸付で期間を固定したところ、資金繰りが安定し「違う世界」に。

落ち着いて仕入計画を組めるようになったと振り返ります。

| 項目 | ビジネスローン | カードローン(個人) |

|---|---|---|

| 目的 | 事業資金(運転・設備等) | 生活費等の個人用途 |

| 契約形態 | 証書貸付/極度枠 | ローンカード/リボ |

| 金利水準 | 用途・審査により幅 | 比較的高め |

| 必要資料 | 請求書・契約・試算表 等 | 本人属性中心 |

銀行融資との違い(審査基準/スピード/柔軟性)

要点:銀行(りそな銀行・楽天銀行・東京スター銀行・信用金庫等)とノンバンク/貸金業者では、監督・審査・スピードが異なります。

用途とタイミングで使い分けましょう。 銀行融資は金融庁の監督下で、各行の与信方針に基づき慎重な審査を行います。

一般に金利は低めですが、入金・出金の流れ(普通預金の動き)や決算の健全性、連帯保証の要否、売掛金の質まで精査され、初めての借入では時間がかかる傾向です。

一方、ノンバンク(関東財務局等に登録する貸金業者を含む)は、審査が速く柔軟で、銀行以外の選択肢として機能しますが、金利は相対的に高くなることがあります。

具体的には、銀行は長期の借入金・設備案件と相性が良く、制度融資や信用金庫の地域ネットワークも活用しやすい領域。ノンバンクは短期の運転資金や、案件単位の迅速実行に強みがあり、入金タイミングに合わせて小口で回す運用がしやすいです。

「どちらが良い」ではなく、2つの器を併用して総コストとスピードを最適化するのが実務の定石です。

- 銀行:低金利・長期向き/審査は重厚/銀行口座の取引状況も確認されやすい

- ノンバンク:スピード重視/消費者金融系とは区別しつつ、事業向け貸付を活用

- 運用:売掛金の回収サイトに合わせ、実行時期と返済開始を調整

- 体制:連帯保証や担保の組み合わせで条件が変化(以外の代替保証も検討)

ビジネスローンの利用が難しい人の特徴

否決=終わり、ではありません。

審査で不利になりやすい要因を把握し、直せるところから順に整えることが再挑戦の近道です。

ここでは「信用情報」と「業績」の2本柱で、難しい理由と打開策をわかりやすく整理します。

信用情報に問題がある場合(信用情報/履歴/連帯保証人/更新/資料/データ)

まずはCIC・JICCなどの信用情報を取得し、延滞・異動・多重申込といった「理由」を事実ベースで把握することが出発点です。 情報に誤りがあれば訂正の「発行」手続を行い、未納があるなら分納契約で是正します。

提出「資料」は、決算書や確定申告書に加え、入出金の「データ(dayta)」と請求書で売上の実在性を補強。

直近6〜12か月の支払「履歴」を整えるだけでも、一定の改善が見込めます。

連帯保証人の「有無」や「担保」の設定は、難しい場面での補完策。

とはいえ、無理に付ければ良いわけではなく、返済原資に基づいた再計画が先です。

社内でAG(与信管理)と呼ばれる体制を作り、支払いの自動化・口座残高の最低水準の設定・固定費の見直しを実施。

更新時期に合わせ、滞納ゼロの期間を積み上げてから再申込するのが王道です。

よくある「質問」は「今の状態で通りますか?」ですが、回答はシンプル。

通過は「整備の程度」に比例します。

下の表で、直せる項目をチェックしましょう。

相談(コンサル)に頼る前に、まず自社でできる整備を。

必要なら専門家へ「相談」し、根拠のある再建計画を添えます。

【体験談|編集部取材メモ】

実際に、通販業U社はカードの「滞納」歴で否決。

正直、無理だと思いましたが、納税と公共料金の口座振替を見直し、3か月の正常「履歴」を作ってから再申請。

想像以上に評価が変わり、少額から可決。

「質問に即答できるよう資料を事前に束ねたのが効いた」と振り返ります。

| 項目 | 困難の要因 | 対策 |

|---|---|---|

| 延滞・異動 | 支払遅延・法的手続 | 完済/分納合意→証跡提出、一定期間の正常化 |

| 多重申込 | 短期に連続申込 | 申込を止め、3か月以上あけて再挑戦 |

| 情報誤記 | 記載ミス | 情報機関へ訂正請求、結果の写しを添付 |

事業の業績が悪い場合(赤字/売上/事業計画書/財務状況/公的/他社/負債)

赤字=即不可、ではありません。売上の「質」と回復の筋道を、事業計画書とKPIで示せれば、通過の可能性は残ります。 まず、PL/BS/CFで「状態」を分解。

赤字の主因が一時費用か、恒常的な粗利不足かを切り分けます。

粗利率が落ちているなら価格改定や在庫圧縮、売掛回収の前倒しなど運転対策を先行。

固定費が重い場合は、不要な外注やサブスクを削減し、負債の借換えで金利・返済比率を下げます。

「事業計画書」は、売上の出所(チャネル別・顧客別)とKPI(CVR・継続率・在庫回転)を中心に、来期の改善策を数値で記載。

案件単位の契約書や見積を添えれば、売上の見込みが裏付けられます。

公的機関(信用保証協会・政策金融等)のメニューや、他社との協業で仕入・物流のコストを下げる案も効果的。

申請時は、赤字であっても「返済原資」の説明を具体化。

例えば、売掛回収で月次キャッシュが3か月後に改善する、不要資産の「売却」で一時金が出る――といったスケジュールを示すと、説得力が上がります。

- 売上の質:単発より継続顧客を増やす設計(解約率・継続率を明示)

- 費用の可視化:固定/変動の切り分け、圧縮対象の優先順位

- 負債管理:高金利の短期枠は縮小、公的・長期の置き換えを検討

ビジネスローンの返済方法

返済は「計画が9割」。

期間・方式・開始時期を先に決め、月次キャッシュと突発支出を織り込めば、無理なく完走できます。

ここではスケジュール設計と注意点を実務目線で解説します。

返済スケジュールの設定(返済方法/計画/毎月/期日/初回/3か月)

最初に「返済方法(元利均等・元金均等・一括)」と「期間(例:3か月の据置→本返済)」を決め、毎月の返済額と期日を固定しましょう。 設定の手順は、①返済期間の仮決め→②初回の引落日→③毎月の返済額→④据置や分割実行の有無→⑤資金繰り表への落とし込み、の順。

売上の季節変動が大きい業種は、繁忙期と閑散期の差を埋める「極度枠」を組み合わせると安定します。

実務では、契約前に「用意」しておくべき書類(決算・申告・請求・納税関係)の一覧を作り、引落口座の残高アラートを設定。

「所定」の期日に落ちない事故をゼロにします。

メール通知を活用し、初回は2営業日前に残高を再確認。

設備投資なら規模に応じた分割実行で利息負担の前倒しを抑えられます。

【体験談|編集部取材メモ】

実際に、制作会社N社は「毎月」の入金が凸凹。

契約時に期日を25日に統一し、初回のみ1週後ろ倒しでキャッシュを整えました。

正直、細かい調整でしたが、想像以上に資金管理がラクに。

「計画」を先に固め、メール通知を併用したのが奏功しました。

| 設定項目 | 詳細 | ポイント |

|---|---|---|

| 期間 | 6〜60か月など | 収益化のタイミングと一致 |

| 方式 | 元利/元金/一括 | 総利息と月額のバランス |

| 開始時期 | 初回・期日を明確化 | 3か月据置の可否を確認 |

| 実行方法 | 一括/分割 | 必要時点だけ借入 |

返済の注意点(遅延損害金/早期返済/資金繰り/支払い)

注意の核心は「遅延損害金」と「過大な毎月の支払い」を避ける設計、そして余裕がある時の早期返済の活用です。 期日を過ぎると「滞納」となり、遅延損害金が発生。

1回でも信用に影響します。

返済額は売上の3分の1を超えない目安で設計し、「年間」の繁忙・閑散を織り込んでおくと安全です。

納税資金や仕入支払いなど他の「決済」と重ならない日に設定し、引落エラーを防止。

必要に応じて「繰り返し」使う小口の短期枠は、完済と休眠期間をルール化して依存を防ぎます。

早期返済は、総利息を抑える有効な手段。

ただし、手数料の「有無」や「いくら」かを事前に確認しましょう

PayPay等の決済比率が高い業態は、入金のタイムラグにも注意。

資金繰り表を週次更新し、キャッシュギャップを常に可視化します。

- 遅延損害金:発生条件・年率を契約前に確認

- 早期返済:手数料と精算方式(当月利息/日割)を事前確認

- 同日決済の回避:税・仕入・家賃など大口支払いとズラす

- 情報共有:担当者へ早めに連絡すればリスケ提案が出る場合も

ビジネスローンに関するよくある質問

初めての方ほど「誰でも借りられるの?」「即日は本当に可能?」という疑問を抱きます。

ここでは、年齢や事業形態、必要書類といった基本条件と、スピード重視の進め方をわかりやすく整理します。

ビジネスローンは誰でも借りられるのか?(対象・年齢・事業形態・全国対応)

結論:だれでも、ではありません――“代表者”が本人確認を行い、事業実態を示せる中小企業・個人(スモールビジネス)で、商品ごとの資格を満たすことが前提です。 一般的な目安は「満20歳以上~69歳以下」「法人または個人事業主」「日本国内(全国)の事業拠点あり」。

独自の審査方針を持つ金融機関もあり、地域や“業種”で条件が変わることもあります。

個人向けカードローンとは異なり、借り入れの“用途”は事業資金に限定され、本人/代表者の属性だけでなく、売上と請求/入金の実績、取引先の継続性などが重視されます。

準備物は「決算書(または確定申告)」「請求書・見積書」「本人確認」「商業登記(法人)」。

入社や開業まもない創業でも、受注見込みや契約書があれば可決の余地はあります。

よくある「どこか通りやすい先は?」という質問には、まず自社のデータを整え、条件に“合う”商品を探すのが近道、と答えます。

- 対象:中小企業・個人事業主(法人向け/個人事業主向けの区分あり)

- 年齢:20歳~69歳が一般的な範囲

- 形態:法人/個人の別で必要書類が変わる

- 対応:全国型か地域限定かを確認(地域金融機関は面談に強み)

即日融資は本当に可能か?(スピード・必要書類・当日の流れ)

ポイント:可能性はあります――ただし“条件がそろったときだけ”。当日~数日の可否は、時間・書類・申込み導線の3点で決まります。 まず“午前中”に申込みを完了し、本人確認と口座連携を“直接”オンラインで済ませること。

次に、請求書や入出金のエビデンスを即アップロードできる体制を整えます。

30万~300万円の小口なら当日/翌営業日の実行事例は多く、数百万円超は“日数”が増えるのが一般的。

即日をうたう“記事”の0%断言は鵜呑みにせず、「当日“OK”の条件」を事前に問い合わせておくのが安全です。

- 時間:当日可は午前中の審査着手がカギ(午後は翌営業日扱いになりがち)

- 書類:決算/申告・請求・本人確認を“十分”に揃える(不備は不可能の主要因)

- 金額:一時のつなぎは小口で、数“ヶ月”の計画は別商品で設計

- 柔軟性:営業日/営業時間の確認。土日明けは混雑で“当日”が難しいことも

ビジネスローンを利用する際の注意点

借入の失敗は“設計不足”から生まれます。

ここでは「借り過ぎ」と「金利変動」の2つを中心に、実務で起こりがちな落とし穴を整理します。

借り過ぎに注意する(限度・総量・収支・残高管理)

原則は“必要な分だけ”――限度や上限に合わせて借りるのではなく、収支に合わせて“抑え”て借りること。 つい上限まで“借入れ”たくなりますが、売上が予定を“超える”とは限りません。

まずは資金需要を分解し、不要な出費を除く。

複数の借入は残高の把握が難しく、管理が“厳しく”なるため、期日や口座を一本化してミスを防ぎましょう。

総量規制の対象外でも、実務上は“自身”の返済能力が規律です。

- 必要額:正確に“把握”(在庫/広告/人件費などを分解)

- 限度:限度額は“目安”。借りる根拠はキャッシュフロー

- 複数:完済と休眠期間のルール化で依存を防止

- 残高:ダッシュボードで残高と期日を可視化(無料ツールで十分)

金利の変動に注意(固定/変動・年率・影響・通知)

固定金利は安定、変動金利は“影響”を受けやすい――最近の金利動向と自社の利益率を重ねて検討します。 変動金利は365日・市況次第で見直しが入り、予定より“高め”に“通ら”ないケースもあります。

固定金利は“安定”する一方、初期年率がやや高いことも。

どちらにせよ、総“金額”は「金利×期間×元本」で増減します。

重要なのは、契約前に「通知の方法」「見直し頻度」「不備時の扱い(延滞・不可)」まで“ご覧”のうえで選ぶこと。

- 固定/変動:自社の利益率とリスク許容で選択

- 年率:広告の“年率”だけでなく手数料込みの総額を見る

- 変動:高金利局面では繰上返済や借換えも選択肢

ビジネスローンの成功事例

「何に使い、どう回収したか」を数字で示すと成功確率は上がります。

飲食・ECの2ケースで、使途→実行→結果を具体的に追います。

成功事例1:飲食業の資金繰り改善(方法・結果・改善のプロセス)

ポイント:小口(100万前後)を“しっかり”運転に振り、menu更新や仕入の前倒しで売上の“結果”を早出しする。 調達はオンラインで“完結”。

仕入と人件費の谷に合わせて分割“実行”し、在庫の鮮度を保ちながら回転を加速。

手形や外注の“訪問”決済を減らし、キャッシュの滞留を圧縮しました。

財務は“3年”の見通しで改善計画を提出し、販促はprを小刻みに投入。

【体験談|編集部取材メモ】

正直、資金が尽きかけていました――と語る店主。

実際に、分割実行で“提供”品質を落とさず“完了”。

想像以上にレビューが改善し、顧客の再来店が増加。

「まとまっ た一括投資より、必要時点だけ借りるほうが合っていた」とのこと。

| 使途 | 金額 | 効果 |

|---|---|---|

| 食材仕入・新メニュー開発 | 100万 | 客単価+8%、回転率+12% |

| 店内改修・導線改善 | 小口 | 着席数+10%、回転時間-7分 |

成功事例2:ECサイトの運営資金(web/サイト運営・実績・300万)

骨子:在庫×広告×物流に“300万”を配分し、2期~3期の売上“実績”を軸に回収シナリオを提示。 事業者はネット“サービス”でD2C商品を販売。

“公式サイト”のUIを改善し、スクロール深度とCVRを引き上げ。

広告はインターネット経由でtop商品名の指名を強化。 物流は“管理”体制を見直して配送コストを削減しました。

- 在庫:需要期に合わせて一部前倒し発注

- 広告:webクリエイティブのA/BテストでCPA▲18%

- 物流:倉庫連携で梱包を標準化

まとめ

最後に、活用の型と“次の選択肢”を一枚に整理します。

今日の一手が、明日の資金繰りと成長の余白を生みます。

ビジネスローンの活用法(用途設計・返済計画・資金管理)

基本は「用途→期間→返済原資」の順で設計する――ビジネス専用の手段として、使い道と計画を先に固める。 使える資金を“利用限度額”に合わせてではなく、必要額に絞って“活用”。

法人向け/個人事業主向けの違いを理解し、開業や拡大の局面でも無理のない範囲で“利用可能”に設計します。

窓口はオンライン主体で問題ありませんが、税務/会計はパソコン上の管理だけでなく専門家と併走を。

- 用途:運転/設備を分け、50万円など小口も計画的に

- 返済:月次CFと一致させ、繰上の余地を確保

- 管理:残高・期日・費用を一元化し、経営者自身が把握

今後の資金調達の選択肢(2025年以降/多様化/資金計画)

2025年“以降”は選択肢がさらに広がります――ビジネスローンに限らず、ファンド・株式・各種“金融商品”を組み合わせ、将来の“資金計画”を描きましょう。 いずれは“1億円”規模の投資が必要、という企業でも、段階的に“選ぶ”のがコツ。

銀行/制度融資、ベンチャー“ファンド”、クラウド、補助金・助成金など“選び方”は多彩です。

株式会社の成長フェーズに応じて、3つ以上の“選択肢”を常に比較し、“今後”の資金需要に備えておくと、チャンスを逃しません。

- 短期:運転資金はビジネスローンで機動的に

- 中期:公的・銀行で低利を確保し借換え

- 長期:ファンド/株式等で成長投資を支える

付録:申請・比較のチェックリスト

初めてでも迷わないように、「申し込み前→審査中→契約・実行後」の3段階でやることを一枚にまとめました。

金利や手数料、返済方法、必要書類、資金繰りの要点まで抜け漏れなく確認できます。

印刷しても、社内の標準手順としてもそのまま使えます。

今日から使えるチェックリスト(条件・審査・返済設計の要点)

コツは「条件を読む→一次資料をそろえる→総コストを数字で比較する」の3手順に固定することです。 まず商品条件を全文確認し、対象(法人/個人事業主)、年齢、対応エリア、使途(運転資金/設備投資/事業拡大)、来店要否、審査日数をメモします。

次に一次資料(決算書/確定申告書、請求書、見積書、納税証明書、本人確認、履歴事項全部証明書など)をワンフォルダに束ね、ファイル名の先頭に「提出日_社名」を付けると審査の往復が短くなります。

比較では金利だけでなく手数料(事務・保証・印紙)と振込やATM等の運用費まで含め、実質年率や総支払額を横並びで確認。

無担保か担保付か、極度型(枠)か証書貸付かで返済の滑らかさが変わるため、月次キャッシュの波に合わせて設計します。

【体験談|編集部取材メモ】

実際に、小売スタートアップN社はチェックリストを導入してから、正直、差し戻しが激減。

想像以上に審査の回答が速くなり、在庫の山と広告の投下時期を揃えられるようになりました。

「やることが見える化され、社内での説明も楽になった」とのことです。

- 条件読み:対象/年齢/金額帯/期間/使途/来店要否/審査日数/早期返済手数料

- 資料束ね:決算or確定申告・請求/入金の実在性・納税証明・本人/会社の証明

- 総コスト:金利レンジ+手数料+印紙+運用費(口座維持/振込/ATM/書類発行)

- 返済設計:元利均等/元金均等/一括、据置の有無、分割実行の要否、期日設定

- 資金繰り:売掛回収サイトと支払い期日、季節変動、在庫・広告の投下タイミング

- リスク対策:延滞時の年率、通知方法、借換えや一部繰上の可否と費用

| 項目 | チェック内容 | OK/要対応 |

|---|---|---|

| 使途の妥当性 | 運転/設備/拡大のどれかに明確に区分できているか | |

| 必要額 | 「内訳×金額×回収見込み」を一覧化できているか | |

| 総コスト | 金利+手数料+印紙+運用費の累計を算出済みか | |

| 返済計画 | 期日/方式/開始時期/据置を資金繰り表に反映したか | |

| 提出書類 | 不足ゼロ(本人/会社/税/契約/請求/入金/見積)か | |

| 早期返済 | 手数料と精算方式(日割/当月利息)の確認済みか |

付録:比較テンプレート(コピーして使える)

金利と手数料、運用費を一枚で比較できるテンプレートです。

社内共有や役員決裁の資料にもそのまま転用できます。

数字を入れていくだけで、最適なビジネスローンが浮かび上がります。

比較表のテンプレートと書き方(金利・手数料・総コスト)

「最低金利だけを見る」失敗を避けるため、総コストと運用条件を同じフォーマットで記録しましょう。 使い方は簡単です。

候補を3~5社に絞り、下表の必須欄を埋めます。

固定金利/変動金利、無担保/担保付、極度型(枠)/証書貸付、早期返済手数料の有無、来店要否、オンライン手続きの範囲、審査の「最短」所要、提出書類(決算書/請求書/納税証明書/本人確認/謄本)を記録し、総支払額(利息+手数料+印紙+運用費)を月次と累計で算出。

返済方式(元利均等/元金均等/一括)、据置期間、分割実行の有無が月次キャッシュに与える影響も比較します。

併せて、資金繰り表に転記して売掛回収サイトと期日を一致させれば、審査から契約、実行後の運用まで見通しが揃います。

書き方のポイントは、数字の根拠を注記すること。

例えば「1000万円・固定金利・5年・元利均等・据置3か月」の前提を明記し、運用費(口座/振込/ATM/書類発行)や、オンライン/対面の手続き負担まで補記すると、役員決裁の説明が一気に楽になります。

最後に、借入後の見直し(借換え/一部繰上/極度枠の維持方針)も一行で構いませんので、運用計画に添えておきましょう。 【体験談|編集部取材メモ】

実際に、地方でECと卸を行う事業者は本テンプレートで3社を比較。

正直、最低金利のA社に傾いていましたが、実際に手数料と運用費を足すとB社が有利。

想像以上に総コスト差が出て、月次も安定。

「テンプレがあるだけで、金融機関との会話が数字ベースに変わった」と話してくれました。

| 項目 | A社 | B社 | C社 |

|---|---|---|---|

| 契約形態 | 極度枠/証書 | 極度枠/証書 | 極度枠/証書 |

| 担保/保証 | 無担保/保証人有無 | 無担保/保証人有無 | 担保付/保証人有無 |

| 金利(固定/変動) | %(固定/変動) | %(固定/変動) | %(固定/変動) |

| 手数料(事務/保証/印紙) | ¥ | ¥ | ¥ |

| 早期返済手数料 | 有/無(方式) | 有/無(方式) | 有/無(方式) |

| 審査~実行(最短) | 営業日 | 営業日 | 営業日 |

| 提出書類 | 決算/申告・請求・納税・本人・謄本 | 決算/申告・請求・納税・本人・謄本 | 決算/申告・請求・納税・本人・謄本 |

| 返済方式/期間/据置 | 元利/◯か月/有無 | 元利/◯か月/有無 | 元金/◯か月/有無 |

| 総支払額(累計) | ¥ | ¥ | ¥ |

| 月次キャッシュ影響 | ¥/月 | ¥/月 | ¥/月 |

参照

- 日本政策金融公庫|創業融資のご案内

- 日本政策金融公庫|新規開業・スタートアップ支援資金

- 東京都産業労働局|東京都中小企業制度融資(総合案内)

- 東京都産業労働局|制度融資 要項・パンフレット

- 大阪府|制度融資(信用保証付き)のご案内

- 東京信用保証協会|保証制度一覧

- 住信SBIネット銀行|事業性融資 dayta

- GMOあおぞらネット銀行|融資枠型ビジネスローン「あんしんワイド」

- 楽天カード|楽天スーパービジネスローン(加盟店向け)

- セゾンファンデックス|事業者向け不動産担保ローン

会社ランキング ファクタリングシークで

今すぐ確認する